Winter Card

Dicembre 2018. Il mercato di riferimento della GDO sta subendo una contrazione perché stanno aumentando le sfide verso:

. gli specializzati,

. il tradizionale che resiste,

. i mercati ambulanti,

. l’e-commerce nelle sue diverse forme.

Se non mettete nella GDO il discount, allora all’elenco qui sopra bisogna aggiungere anche questo canale che sta aumentando le sue quote e che ha visto l’ingresso di nuovi player come Aldi, che costringerà in primis i discounter a rinnovare la propria forma organizzativa e di vendita ma anche le insegne della GDO a capire come fare a ridurre il tempo passato a fare la spesa nei negozi.

Uno dei temi più spinosi che riguardano la perdita di competitività del largo consumo, però, è quello dell’innovazione che ormai, stando ai numeri che cercheremo di evidenziare, riguarda pochissime aziende.

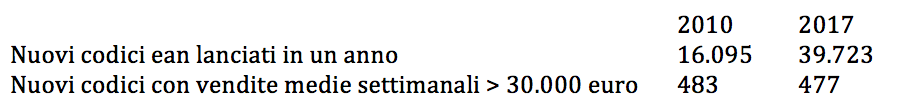

Le nuove referenze lanciate nella GDO

Fonte: Nielsen

Fonte: Nielsen

Come si vede da queste poche cifre, le referenze lanciate in un anno sono più che raddoppiate nei sette anni presi in considerazione, mentre quelle che hanno la capaictà di produrre ricchezza vera per tutta la filiera sono addirittura diminuite, passando dal 3% all’1,2%.

È un discorso annoso che molti risolvono esponendo i perché di parte.

Il problema vero è che raggiungere e superare i 30.000 euro di vendite settimanali richiede:

. una innovazione vera,

. investimenti importanti nella produzione e nella logistica e nelle vendite,

. investimenti continui nella comunicazione (con la complicazione dei social media),

. una capacità di leggere i mutati comportamenti di acquisto e di consumo, in modo nuovo,

. una capacità di leggere il lineare di vendita che da verticale è diventato in tantissime categorie orizzontale per via dei nuovi stili alimentari e di vita,

. un sistema promozionale lontano dai canoni attuali che moltiplicano gli investimenti con risultati modesti o negativi.

Con questi numeri parlare di innovazione è difficile se non impossibile. Bisognerebbe ridurre il tutto a “lanci di prodotti” se proprio volete di “nuovi prodotti” o “novità”, ma non di prodotti innovativi, altrimenti si impoverisce e banalizza il termine “innovazione”.

Quei 477 prodotti che ce la fanno (vendite superiori ai 30.000 euro la settimana) sono in genere di multinazionali che hanno buoni orecchi e occhi e portafoglio per studiare il mercato.

Gli altri sono il mistero del sistema della GDO, un mistero basato sulla contribuzione per entrare sui lineari di vendita e essere espulsi dopo nemmeno un anno.