Agosto 2019. IRI, leader mondiale nelle informazioni di mercato per il Largo Consumo, il Retail e lo Shopper, ha analizzato l’impatto sui consumi LCC dell’eventuale aumento del gettito IVA nel 2020.

La Crisi di Governo delle ultime due settimane riporta al centro il tema dell’aumento IVA nel 2020. Il vuoto dell‘Esecutivo rischia infatti di non reperire le risorse necessarie per la sterilizzazione delle Clausole di Salvaguardia. La legge di bilancio del 2019 prevede l’aumento delle imposte indirette dal 2020, fatto salvo il reperimento (in totale) di circa 50 miliardi di euro nei prossimi due anni, per rispettare i vincoli che l’Italia ha nei confronti della Comunità Europea.

La crisi di governo porta con se il rischio concreto dell’Esercizio Provvisorio di Bilancio. Ciò significherebbe che non ci siano i tempi tecnici per evitare che dal 2020 scatti l’aumento IVA.

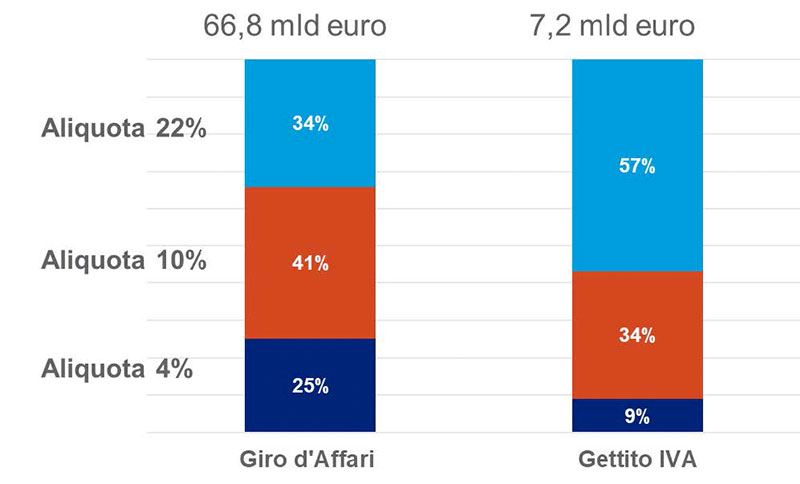

Attualmente circa il 75% del giro d’affari LCC è sottoposto alle aliquote ordinaria (22%) ed agevolata (10%), che sono oggetto dell’intervento previsto dalle clausole di salvaguardia.

Vendite a valore LCC e attuale gettito IVA

Fonte: stime IRI su dati di propria fonte: Totale Largo Consumo Confezionato . Ipermercati, Supermercati, Libero Servizio Piccolo, Specialisti Casa Persona, Discount. Stima a preconsuntivo 2019

L’aliquota media a cui sottostà oggi il LCC è di circa il 12%. La possibilità di assorbimento degli aumenti da parte dei distributori è perciò limitata.

Le clausole di salvaguardia prevedono:

- aumento dell’aliquota IVA «ridotta» dal 10% al 13% nel 2020;

- aumento dell’aliquota IVA «ordinaria» dal 22% al 25,2% nel 2020 e al 26,5% nel 2021.

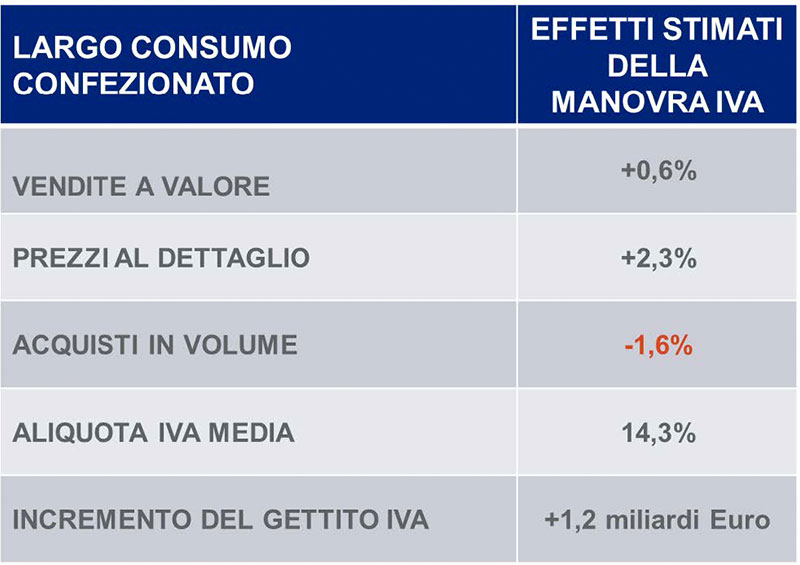

L’eventuale applicazione delle clausole IVA, nel caso di pieno trasferimento ai prezzi al dettaglio, farebbe quindi calare sensibilmente la domanda a volume di prodotti di Largo Consumo (-1,6%) riportandola ai livelli del 2016. L’aliquota media sarebbe del 14,3% e comporterebbe un incremento del gettito IVA di 1,2 miliardi di euro che andrebbero a sommarsi ai 7,2 attuali.

I ricavi non recupererebbero l’inflazione generale (+2,3%)con effetti negativi sulla crescita del comparto che sarebbe sostanzialmente piatta (+0,6%).

Fonte: simulazioni IRI: per il 2020 con modelli econometrici. Totale Largo Consumo Confezionato, Totale Canale Moderno. Ipotesi ceteris paribus con neutralizzazione dei trend fisiologici del canale.