Lo scenario promozionale nel LCC: se il lupo perde anche il vizio…

Maggio 2018. La pressione promozionale non piace a nessuno, eppure fino a poco tempo fa eravamo tutti arresi a uno scenario di elevata incidenza del taglio prezzo. Fino a poco tempo fa appunto, perché dati recenti del REM Lab dell’Università Cattolica hanno messo in evidenza un dato che sicuramente rimescola un po’ le carte in tavola.

Su RetailWatch abbiamo affermato recentemente che gli investimenti di trade marketing dell’IDM stanno progressivamente scendendo: si prospetta infatti che entro il 2020 le promozioni di prezzo perderanno circa 20 pp (orizzonte temporale: ’15-’20).

(Per maggiori dettagli circa questi dati rinviamo al seguente articolo: http://www.retailwatch.it/

Retail/Ricerche/Aprile-2018/L%E2%80%99IDM-Industria-di-marca-ridurra-ancor-di-piu-le-p.aspx)

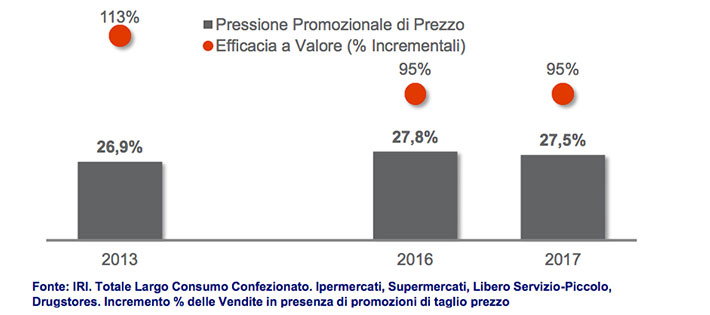

Continuiamo il ragionamento prendendo ora qualche dato all’interno di uno studio recentemente edito da Nielsen Italy, e precisamente dal grafico riportato qui sotto.

Poniamo subito l’accento al fatto che la pressione promozionale è ulteriormente scesa nel period gennaio-febbraio ’18, attestandosi al 26,8%.

Ma se ci si aspetta un andamento inversamente proporzionale con l’efficacia di tale leva, si cade in errore.

Notiamo che anche se ci stiamo avvicinando nuovamente a dei livelli percentuali di promo di taglio prezzo pre 2014/15 (che in questo grafico di Nielsen, stranamente, vengono saltati) – gli anni, lo ricordiamo, delle più elevate punte di adozione di tale leva, intorno al 30% di media –

l’efficacia non accenna a risalire.

Anzi, è pressoché certo che in questo primo bimestre sia scesa ancora: l’erosione del valore degli ultimi anni ha colpito duramente.

Siamo arrivati a un bivio?

Siamo forse arrivati a un bivio quindi?

Da una parte emerge la necessità di ridurre la leva promozionale da parte dell’IDM, a fronte di un’efficacia sempre decrescente (situazione che coinvolge anche il distributore, ma concentriamoci un attimo sulla controparte).

La stessa IDM tuttavia non può (non potrebbe) permettersi di ridurre tale leva: complice la polverizzazione del sistema distributivo italiano, che rende necessario ampliare le contrattazioni.

La contribuzione continua ad essere necessaria

Su più livelli, la contribuzione di secondo livello alla distribuzione (il cosiddetto “sconto fuori attura”) è oggi imprescindibile nella sua natura competitiva in molti mercati.

Si tratta, in parole povere, dei costi per l’IDM necessari a mantenere le posizioni competitive, le proprie quote di mercato – che sono sostenute proprio dagli investimenti promozionali: lo si può notare comparando la share of promo con la share of market.. Soprattutto quando la prima supera la seconda.

Passando perciò dal lato della distribuzione, cosa può significare lo scenario delineato poco fa per le imprese commerciali italiane?

Partiamo dal presupposto che sicuramente esistono esempi di insegne e aziende commerciali che stanno provando a distaccarsi da questo modello.

Nominare il caso dell’EDLP di Unes/U2 può ormai suonare cacofonico, per quante volte viene citato (e va specificato, per onestà intellettuale, che il gruppo di appartenenza è talmente forte da permettere di osare e correre rischi sperimentando più liberamente – volontà quest’ultima comunque imprescindibile).

Ma non sono i soli. Scendendo un po’ nella penisola, per non cadere in favoritismi per il Nord Italia, scopriamo altre (spesso piccole) esperienze di EDLP, tutte relativamente recenti: ad esempio l’insegna Dodecà facente capo al Gruppo VéGé e operante in Campania, l’insegna Sole365 di Megamark (e quindi Selex), e l’ancor più piccola insegna SpeSì, il format EDLP presente in Basilicata e Puglia di PetruzziGroup associato al Consorzio Coralis.

Osserviamo ora questi dati ulteriori del REM Lab:

Gli investimenti della GDO italiana sono pressoché tutti concentrati nella promozione di taglio prezzo, che a sua volta derivano (per la maggior parte) proprio dall’IDM.

E sappiamo quanto questo lato della contribuzione sia importante per il sostenimento del conto economico della distribuzione.

Ripropongo perciò la domanda di prima: siamo di fronte a un bivio? E se sì, che futuro si prospetta per le imprese commerciali che dovranno far fronte a questo nuovo scenario?

L’impressione è che si stia davvero cercando di uscire dalla spirale promozionale, che ha rappresentato finora un circolo vizioso, ma questa rimodellazione delle voci di entrata e uscita nei bilanci della distribuzione dovrà essere accompagnata da una rinnovata strategia di medio-lungo periodo per trasformarsi in un’opportunità e non il contrario.

Possiamo aspettarci anche che questi trend e le profonde inflessioni degli investimenti di trade marketing in GDO si riflettano proprio sui conti economici, uno degli argomenti più oscuri del settore.

E proprio a tal proposito, un’approfondimento dettagliato e controcorrente verrà presentato al

convegno a cura di RetailWatch del 9 maggio alle 11 a Cibus.