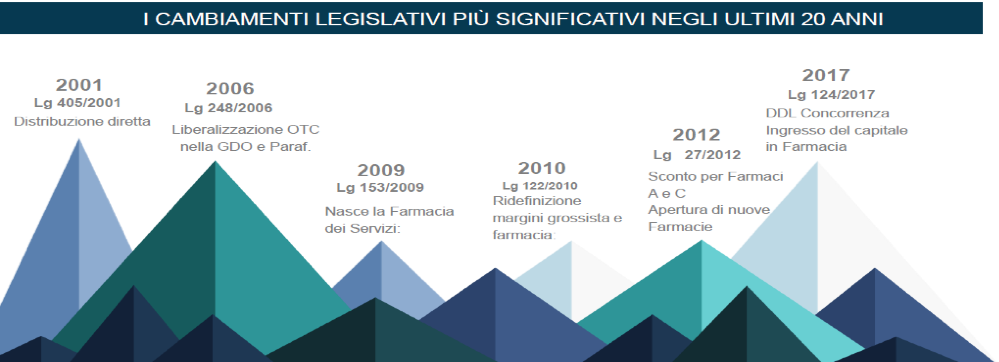

Dicembre 2019. Il Big Bang è stato il decreto sulla concorrenza del 2017, che ha sancito la fine del monopolio dove solo al farmacista spettava la licenza (al massimo 4) per aprire una farmacia.

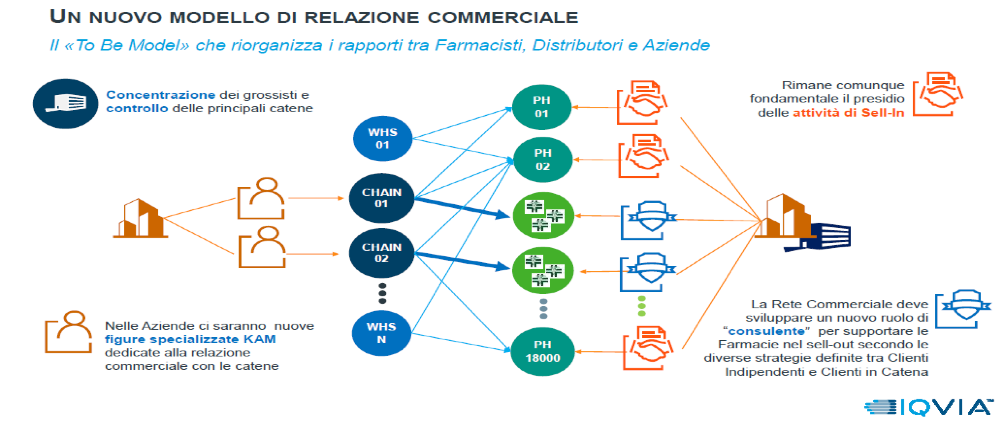

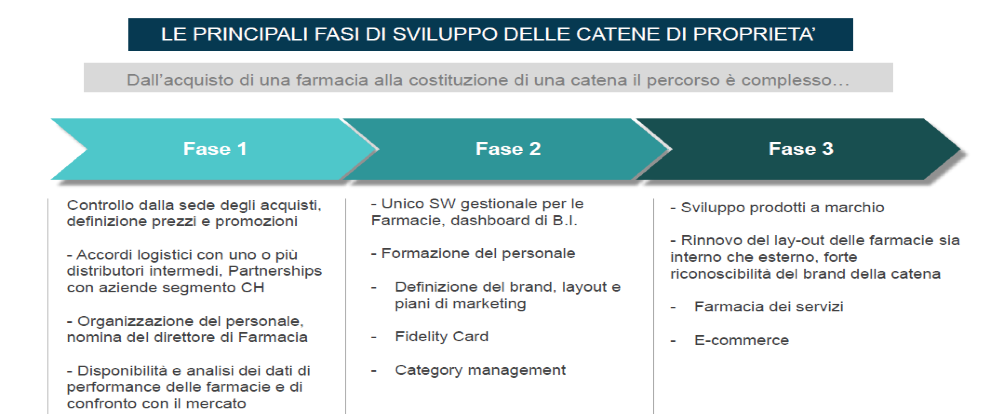

L’aspettativa secondo Iqvia con l’apertura al capitale in farmacia, è che entro il 2021 le catene avranno una quota di mercato pari o superiore al 50%. Una trasformazione in atto dunque ma in punta di piedi di cui i consumatori si sono accorti solo nelle grandi città e metropoli urbane con le aperture di nuove insegne a vocazione internazionale (Boots, Dr. Max, Lloyds) nonostante in tutta Italia ormai a fianco al nome del farmacista titolare compaiono le insegne/vetrofanie legate ai distributori intermedi nazionali.

Nel contesto appena descritto, tra reti di multinazionali e distributori intermedi, da marzo 2018 opera sul mercato anche Hippocrates Holding, società̀ italiana “indipendente” che non segue le logiche di gruppi multinazionali o della filiera della distribuzione farmaceutica.

Per capire la loro mission e strategia, abbiamo intervistato i due Co-CEO del gruppo, Davide Tavaniello e Rodolfo Guarino.

Quali sono a vostro giudizio le criticità/opportunità per la farmacia italiana tra contenimento della spesa pubblica, aumento dei farmaci equivalenti, rinnovo della convenzione e prontuario ospedaliero/DPC?

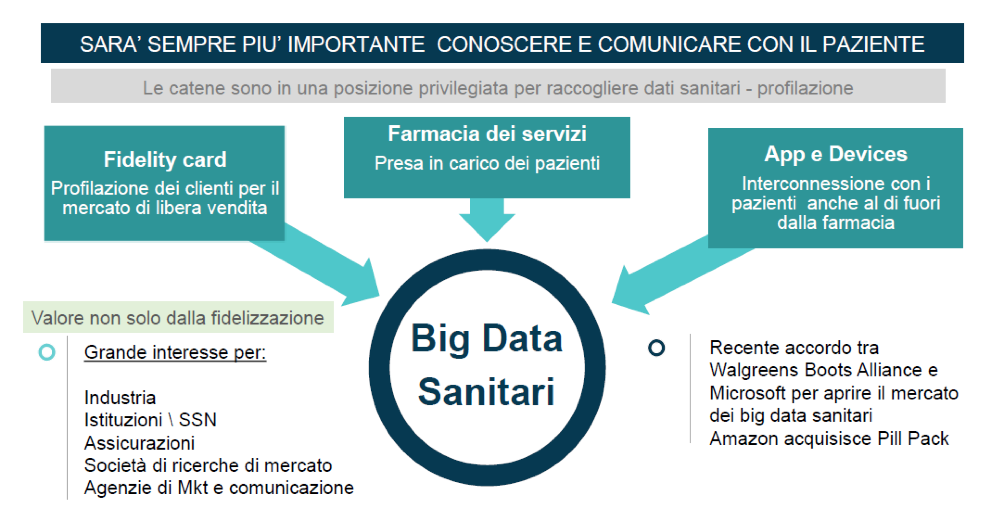

Negli ultimi anni abbiamo assistito a fenomeni che hanno portato ad un visibile mutamento delle dinamiche di questo business, per citarne uno la riduzione del valore medio della ricetta rossa. Ad oggi, nonostante le criticità da lei elencate, ci sono importanti opportunità sulle quali investire. Una di queste è l’affermazione della farmacia come presidio sanitario locale, promotrice, fra le altre cose, della diffusione del tema della prevenzione che a tendere porterà ad un alleggerimento della spesa del SSN.

Un’altra opportunità importante che intravediamo è la possibilità per la farmacia di riaffermare la propria centralità per il servizio sanitario al cittadino, anche alla luce dell’avvio dell’indagine conoscitiva della Commissione Affari Sociali relativa all’economicità della distribuzione diretta del farmaco.

Potete fornire gli indicatori più significativi sull’andamento della vostra azienda a poco più di 1 anno di attività?

Le farmacie in gestione, dopo poco più di un anno di attività, sono più di 60, concentrate soprattutto al Centro Nord.

Il fatturato medio per punto vendita è intorno a 1,7 milioni di euro, mentre la superficie di vendita tra i 150/200 mq.

L’obiettivo entro fine anno di arrivare ad 80 farmacie in gestione.

Il nostro focus è rappresentato tendenzialmente da farmacie medio grandi con un fatturato che si aggira intorno ai 2 milioni di euro.

Puntiamo ad offrire un assortimento che garantisca sia ampiezza che profondità di gamma, con un comparto commerciale ben sviluppato abbinato ad un importante range di servizi ad alto valore aggiunto.

Potete riassumere il Vostro modello di espansione commerciale? Sarà focalizzato solo sulle acquisizioni anche in partnership con altri farmacisti oppure in futuro pensate anche ad un modello di franchising?

Ad oggi rimaniamo focalizzati sulle acquisizioni dirette, anche se siamo aperti e flessibili a valutare partnership o collaborazioni con realtà virtuose che sposino il nostro modello di farmacia, con particolare riferimento alla centralità del ruolo del farmacista. Questo è un elemento per noi imprescindibile.

Siamo fortemente convinti che la chiarezza e la coerenza rispetto ai valori che vogliamo esprimere siano necessarie per garantire alle nostre farmacie la corretta visibilità in questo contesto di mercato.

Relazioni commerciali e ultimo miglio. Quanto pesano nei rapporti di filiera gli acquisti diretti con l’IDM per le vostre farmacie?

Sicuramente è un’area importante per Hippocrates. Crediamo che i rapporti con le industrie di marca siano fondamentali per lo sviluppo del business e saranno destinati a crescere in maniera significativa in una logica di partnership win-win.

La linea guida resta sempre la connotazione qualitativa dell’offerta che vogliano garantire all’interno delle nostre farmacie, anche in termini di brand trattati. Le aziende che ad oggi hanno iniziato a collaborare direttamente con noi e quelle con le quali abbiamo in previsione di iniziare a collaborare rispecchiano questa logica.

Uno degli aspetti più critici da affrontare per chi come voi non ha a disposizione una piattaforma distributiva è quello dell’ultimo miglio, la logistica: qual è il vostro modello? sole-sourcing o parallel-sourcing?

Ad oggi uno sforzo importante che stiamo compiendo è quello dell’implementazione della nostra piattaforma logistica.

Le partnership con i distributori intermedi sono e resteranno comunque elementi strategici per il gruppo. Proprio per questo abbiamo accordi non solo con distributori a livello nazionale ma anche con realtà locali che sono in grado di garantirci un maggior livello di servizio in alcune aree.

Molte farmacie si lamentano nei confronti dei propri distributori della perdita di marginalità e reddittività. La farmacia italiana è ancora un modello di business dove si guadagna?

Essere un gruppo importante ha dei vantaggi oggettivi in termini di efficienza operativa anche grazie alle importanti economie di scala che possono essere raggiunte.

L’obiettivo di Hippocrates resta quello di portare significative innovazioni all’interno della farmacia in tema di servizi e consulenza, attività attraverso le quali fidelizzare i propri pazienti.

Con l’implementazione delle leve di creazione di valore menzionate sopra, riteniamo che si possano ottenere ritorni interessanti.

Parliamo di rete: qual è il vostro posizionamento commerciale in termini di retail-mix?

Il nostro posizionamento punta sulla qualità dell’offerta sia in termini di prodotto che di servizio. Il focus resterà quello dell’accoglienza del paziente con una presa in carico a 360 gradi e l’erogazione di attività consulenziali di alto livello.

Il farmacista in questa cornice ha un ruolo centrale, come consulente della salute.

Parlare di offerta qualitativa significa anche avere una ridotta pressione promozionale a fronte di una fidelizzazione del cliente che deve passare attraverso altre leve già citate prima: servizio e consulenza professionale.

Lavoreremo nel corso del prossimo anno anche sul restyling, totale o parziale, dei punti vendita per garantire gli adeguati spazi all’attività di accoglienza e di consulenza dei nostri clienti.

Ci sono tre variabili che consentono alla farmacia di fare efficienza:

- Acquisto del prodotto

- Personale e organizzazione

- Spazio espositivo

Entrando nel merito del Vostro progetto di “rete”, ci potete delineare qual è la vostra strategia per rendere più efficiente la farmacia?

L’obiettivo principale di Hippocrates resta sempre quello di erogare un servizio ottimale e sempre accessibile al cliente attraverso, ad esempio, l’ampliamento degli orari di apertura. Altre leve sulle quali puntiamo sono l’ottimizzazione del category mix e dello spazio espositivo in base al bacino di utenza. Il personale e la sua formazione sono per noi un punto fondamentale che si traduce in un’importante voce di investimento presente e futura.

Avete già implementato un format e/o cluster da implementare nelle farmacie che avete acquisito?

Le posso anticipare che ci saranno un brand ed un format dedicati ai quali stiamo lavorando. I primi mesi dell’anno prossimo vedranno la nascita della nostra farmacia flagship. I dettagli a tempo debito! Il nostro posizionamento vede, come già ribadito, la centralità del ruolo del farmacista e la presa in carico del paziente a 360°.

Servizi sanitari e pharmaceutical care: perché questo interesse di banche e assicurazioni per i servizi sanitari quando tra i farmacisti titolari si registra sullo stesso tema un crescente disappunto e sfiducia legata a promesse non mantenute sulla remunerazione dei servizi?

Nel mercato italiano, fino ad oggi, le imprese assicurative si sono trovate a doversi interfacciare con troppi interlocutori diversi, e questo ha comportato inevitabili difficoltà di gestione. Con l’arrivo del retail farmaceutico questo aspetto sarà sicuramente migliorato. La penetrazione della sanità integrativa è ancora ai minimi termini, e c’è quindi la possibilità di una crescita importante.

La farmacia dovrà diventare un erogatore di servizi e non solo di prodotti. Il servizio deve essere visto come uno strumento che genera traffico, fidelizzazione e, in ultima istanza, sell-out.

Opportunità della sanità integrativa. Qual è il vostro punto di vista?

La sanità integrativa è un’opportunità per il futuro, ma il mercato ad oggi non è ancora maturo per parlare di integrazione, anche alla luce delle caratteristiche strutturali e normative del settore.