Aprile 2020. Forte impatto del Coronavirus sui consumi nel primo trimestre 2020.

L’Osservatorio permanente sull’andamento dei consumi nei settori ristorazione, abbigliamento e non food elaborato da Confimprese-EY, evidenzia il forte impatto del Covid-19. Stabili gennaio e febbraio, ma il crollo delle vendite di marzo del -79% porta il trimestre a chiudere in flessione del -26% vs lo stesso periodo 2019.

Lombardia la regione che ha registrato il peggior trend nel mese di Marzo 2020 (-83%) seguita da Toscana (-80,9%), Emilia-Romagna (-80,5%) e Veneto (-80%).

I grandi cambiamenti causati dal Covid-19 alla libertà di spostamento e agli stili di vita, uniti alle restrizioni imposte alle attività commerciali, hanno avuto un impatto significativo sui modelli di consumo e sui livelli di vendita degli operatori. Il Centro studi Confimprese, in partnership con EY, ha avviato un Osservatorio permanente sull’andamento dei consumi in Italia con una copertura di 623 aree commerciali tra: centri commerciali, outlet, high street e travel. Sono attualmente monitorate 45 insegne e oltre 4.400 punti vendita che consolidano informazioni su 20 regioni, 111 province e 865 comuni. I settori merceologici analizzati sono: abbigliamento e accessori, food&beverage (ristorazione servita, quick service e bar) e non food (retail cosmetica, arredamento, servizi, cultura).

«Il primo trimestre 2020 – spiega Mario Maiocchi, consigliere delegato Confimprese – si chiude con una flessione del 26% a totale mercato. Pur con una partenza positiva in gennaio al +1.3%, da fine febbraio in relazione al clima di incertezza e all’evoluzione dell’epidemia si è cominciato a registrare un rallentamento, che ha portato il totale mese a -2,9%, peggiorato all’inizio di marzo, in cui le vendite sono diminuite del -40% già prima del decreto ‘io resto a casa’ dell’11 marzo. Il conseguente blocco delle attività e degli spostamenti ha fatto sì che marzo si sia assestato al -79% con fatturati azzerati nella seconda parte del mese».

«Il crollo di marzo ha interessato in maniera differenziata i settori – commenta Paolo Lobetti Bodoni, Business Consulting Leader Italy, EY – con abbigliamento e accessori che registrano il trend peggiore (-82%), seguito da food&beverage (-78%) e non food (-74%). Questi trend sono legati in parte al fatto che alcuni operatori hanno potuto continuare le attività con un minimo di operatività durante il lockdown, oltre che ad un orientamento del consumatore verso l’acquisto di beni di più immediata necessità».

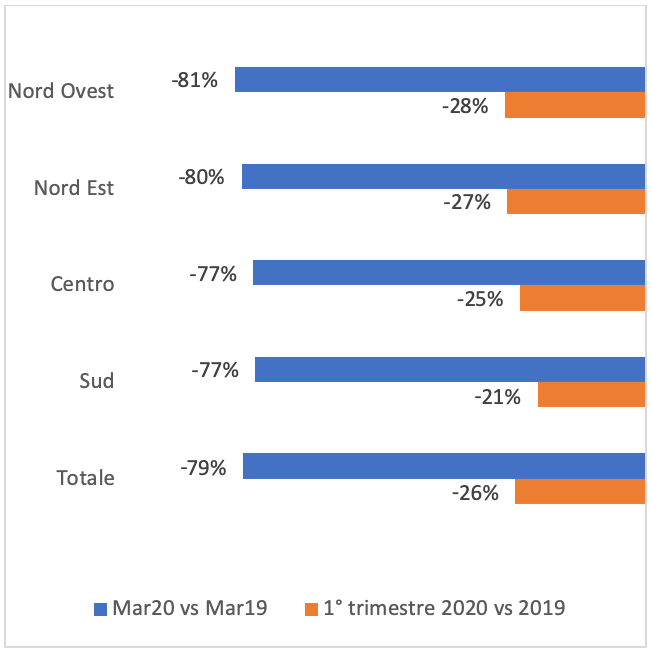

Analisi per aree geografiche

Su base geografica il calo è abbastanza simile nelle 4 macro-aree e in tutte le regioni italiane, calo che si pensa sarà destinato a persistere date le nuove disposizioni del Governo. La Lombardia è la regione che ha registrato il peggior trend nel mese di marzo (-83%), seguita da Toscana (-80,9%), Emilia-Romagna (-80,5%) e Veneto (-80%).

Il Nord-ovest registra un -81%, trainato in particolare dalla Lombardia (-83%) e dalle province più colpite dal virus: Milano (-83%), Monza Brianza, Bergamo e Brescia (-85%). Variabili tra -75 e -80% i trend delle altre grandi province italiane. Da inizio anno le vendite si sono ridotte di oltre il 30% per Bergamo e Monza Brianza, mentre risultati un po’ meno penalizzanti si registrano nel sud Italia con Napoli a -18% e Palermo a -20% per cento. Si tratta di andamenti differenziali di oltre dieci punti percentuali, in parte guidati da migliori trend del Sud rispetto al resto della Penisola a gennaio e febbraio.

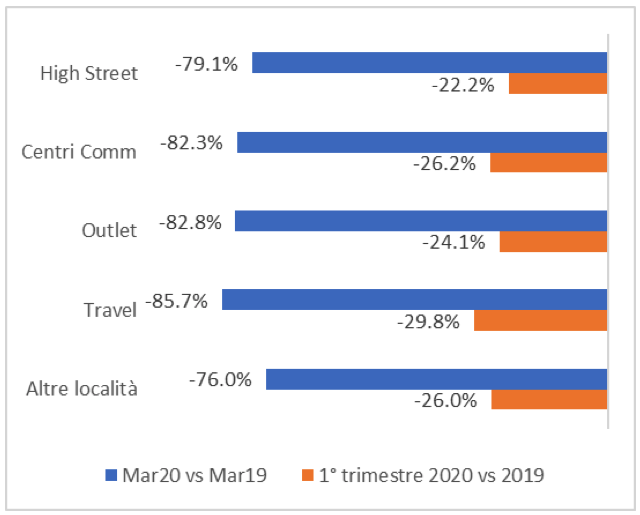

Analisi per canali di vendita

I dati dei trend per canale di vendita, tutti fortemente negativi, sono coerenti con l’evoluzione delle disposizioni governative e l’atteggiamento dei consumatori. Il travel (aeroporti, stazioni) mostra il trend peggiore nel mese di marzo con il -86% e anche sul trimestre (-30%), penalizzato da febbraio (-8% il mese) dalle restrizioni sui trasporti che già avevano bloccato i voli dalla Cina dal 1° febbraio. In sequenza i centri commerciali e gli outlet con il calo dell’82% e dell’83% a testimoniare una minore mobilità per lo shopping dei consumatori. Dati leggermente migliori per le vendite nelle zone dello shopping delle città principali (-79%), mentre i negozi nei comuni più piccoli e in periferia mostrano una maggior resistenza con un -76% a fronte del -26% sul trimestre, impattati anche dal bimestre gennaio-febbraio negativo.

Analisi per provincia

L’analisi più dettagliata per le principali province italiane (top 20) conferma il maggior impatto su quelle del nord Italia.

«Prepararsi da subito per la fase 2 diventa fondamentale – conclude Paolo Lobetti Bodoni, Business Consulting leader di EY Italy –. Per guidare le vendite sarà necessario pensare a nuove modalità di interazione del consumatore con il canale fisico e online, come l’organizzazione di punti vendita, e-commerce e food delivery. Il canale digitale si conferma quindi un elemento fondamentale per continuare a sostenere il business e la customer relationship».

Se già nella prima fase dell’emergenza l’online ha avuto davanti a sé una strada libera da intralci, sembra che anche per quelle successive possa continuare a mantenere un livello alto nelle abitudini di acquisto dei consumatori.

«Resta da capire – conclude Mario Maiocchi – cosa ci si possa aspettare nella fase 2 del post- emergenza sia per verificare gli impatti di Covid-19 sui livelli di fatturato sia, soprattutto, per identificare i cambiamenti nei modelli di consumo e le opportunità di business accanto alle ovvie criticità. Ci troveremo a fare i conti con un mercato sostanzialmente diverso e solo gli operatori che sapranno cogliere rapidamente e cavalcare i cambiamenti potranno uscire indenni, ove non anche rafforzati, da questa crisi. Per cogliere appieno tali opportunità, saranno necessari investimenti su cui si auspica un concreto supporto da parte del governo».