SUMMER CARD

Febbraio 2020. Su Amazon e Walmart la letteratura on line si spreca, anche in quella cartacea. Difficile costruire uno scenario comune con un senso compiuto superando i limiti storici e commerciali e tecnologici. Sono infatti diverse le storie delle due società, le loro origini, la rete on e off line, i dati economici e finanziari.

RetailWatch ci ha provato in questo modo.

Il primo punto in comune fra i due è che sono entrambi omnichannel, anche se i pesi dell’off e dell’on line sono differenti.

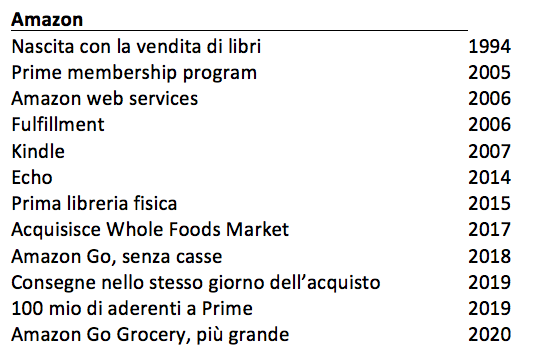

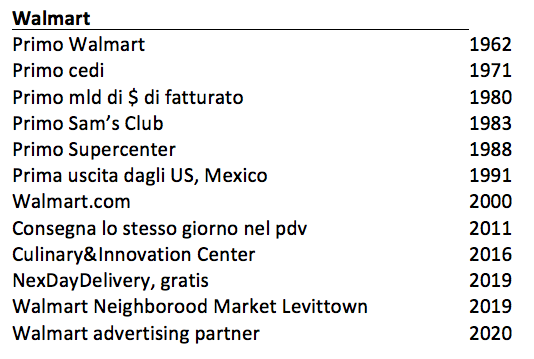

Alcune date chiavi:

Amazon e Walmart hanno il 35% degli stessi fornitori, che si sovrappongono, nel loro portfolio marketplace.

Però:

. le barriere di ingresso in Amazon Marketplace per i fornitori sono sufficientemente basse

. in Amazon la parte burocratica e le credenziali per il Marketplace sono numerose

. Vendere su Walmart è gratuito, vendere su Amazon ha un costo (1 dollaro al mese per ogni referenza, tenete conto del numero di referenze che sono 335 mio).

. I fee sulle vendite in Walmart variano dal 6 al 20%, dipende dalle categorie.

. La differenza sui fee la fa l’account aperto, se si è professional o individual.

. Amazon offre il servizio di fulfillment (logistica), Walmart ancora no (dovrebbe essera partito nel gennaio 2020).

. Entrambi offrono 2 giorni di consegna gratuiti, soprattutto per conquistare i clienti che filtrano l’acquisto sulle procedure di consegna.

. Amazon ha un registro dei Brand, Walmart no. È un passaggio chiave per proteggere il brand che entra nel marketplace.

. La politica di pricing: in Walmart bisogna mantenere quella dichiarata, pena multe salate. Amazon è più elastico.

Le vendite di pubblicità

. Nel 2019 Amazon ha incassato 10 mld di $ dalla pubblicità, l’8% del mercato pubblicitario digitale. Walmart è entrato in questo canale lo scorso mese con Walmart advertising partners e Walmart performance.

. A giudicare da certe informazioni si paga di più se si vende di più in Walmart che non in Amazon.

Le vendite del grocery in Walmart

. Walmart detiene una quota di mercato del totale vendite del grocery del 56% con 3.100 pdv La modalità di consegna più usata nell’on line è il click&collect.

. Walmart sta aumentando le consegne in abbonamento, Delivery unlimited, in 1.600 pdv e 200 categorie, 98$ all’anno o 12,95$ al mese.

. Sta iniziando a vendere ricette e materie prime per preparare i pasti con BuzzFedd’s Tasty APP. Ha costruito una partnership con Apple per usare Siri per gli acquisti.

Le vendite del grocery in Amazon

. Amazon ha circa il 24% delle vendite grocery on line in US.

. Con Prime Members è possibile la consegna gratuita di Amazon Fresh in 2.000 aree degli US. Lo stesso avviane per i member che acquistano in Whole Foods.

. I Prime Member hanno a disposizione Prime Now e Prime Pantry anche per le consegne di una sola referenza.

. Amazon ha annunciato che aprirà una nuova insegna dedicata al food, ma diversa da Whole Foods che ha vari problemi.

. I vendor del Marketplace possono adesso vendere anche attraverso la piattaforma Amazon Fresh

Le consegne

. Amazon.com registra ogni mese 2,1 milioni di visite contro i 300 mila di Walmart.com.

. I member di Walmart non hanno costi di consegna per acquisti superiori ai 35$, quelli di Amazon pagano 119$ all’anno o 12,99$ al mese, anche se sempre Amazon sta testando in alcune aree del paese le consegne gratuite in 2 ore con una spesa minima di 35$.

Il brick&mortar

. Complessivamente Walmart ha 5.000 negozi fisici fra supercenter, discount, Sam’s Club. Secondo la società il 90% degli americani vive in un raggio di 1° miglia da uno dei suoi pdv.

. Amazon sta testando da due anni il pdv senza casse. Amazon Go, leggi qui, diventati nel frattempo 26 contro i 3.000 annunciati.

. Walmart sta testando il primo Sam’s Club senza cassiere. Ha dichiarato che testerà un negozio di vicinato senza casse quest’anno.

. Amazon ha più di 175 centri di distribuzione per il picking, packaging e consegne per Amazon.com, mentre Walmart ha 150 cedi e alcuni pdv per le consegne dirette ai clienti.

Gli assortimenti

. Walmart Marketpace ha un portfolio di 52 mio di prodotti, dei quali 3,9 mio sono venduti direttamente da Walmart, il rimanente dai vendor affiliati. Le vendite on line sono dovute al 90% dal marketplace.

. Amazon ha un portfolio di circa 353 mio di referenze. Trecentocinquantatre milioni…

. Walmart ha 32.000 seller nel marketplace, dei quali 10.000 sono entrati lo scorso anno. Amazon ha 1,1 mio di seller in US.

Conclusioni

Siccome abbiamo mal di testa a scrivere questi numeri terminiamo qui questa analisi. A parere di RetailWatch i numeri sono chiari, le prospettive dei singoli no, perché si aspettano acquisizioni e nuovi investimenti in tecnologie le più diverse. Poi fate un po’ voi…