Quando e perché nasce, in qualsiasi mercato, l’esigenza di un operatore specialistico? Analizziamo la genesi degli specializzati e perché, in molti casi, diventano delle vere e proprie miniere d’oro (come Tigotà).

A marzo 2024 sono stato invitato a parlare alla conferenza H3i (Forum del Cleaning). In tale occasione ho preferito, invece di concentrarmi solo sui drugstore (argomento che ho poi approfondito), fare una digressione sulla genesi degli operatori specializzati che ripropongo, in parte, in queste righe.

Partiamo col dire che, di solito (anche se non sempre), lo specializzato parte come ampliamento di una categoria già presente presso i retailer generalisti. È il caso, per esempio, del cura casa, del cura persona e del petfood.

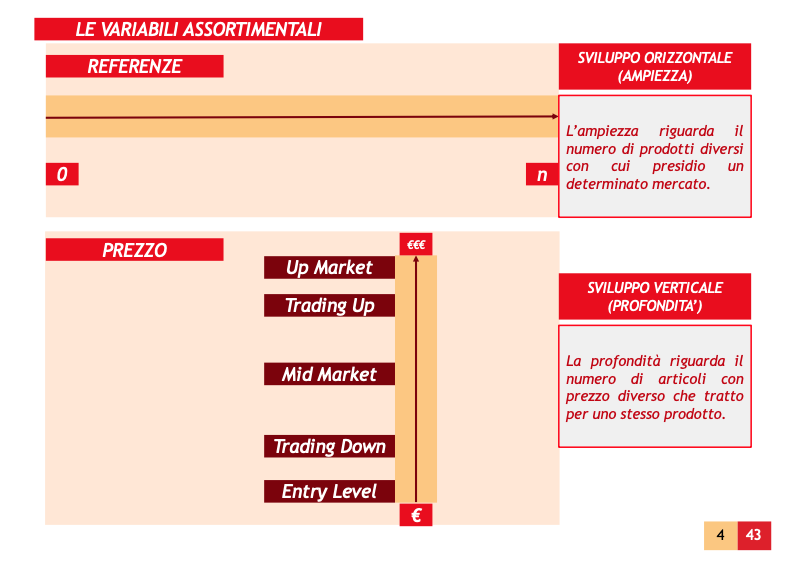

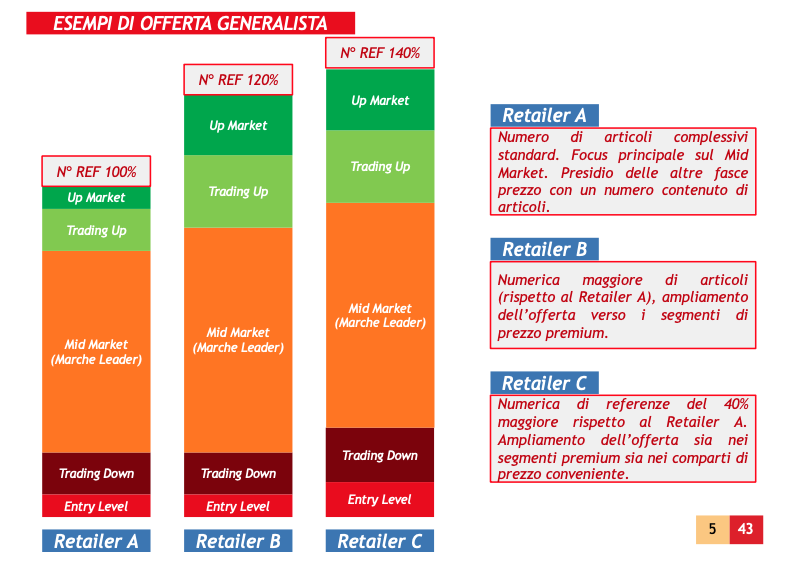

Per comprendere come mai ciò accada, dobbiamo analizzare le principali variabili assortimentali (valide per ogni retailer, generalista o meno), vedere degli esempi di offerta generalista e poi arrivare a definire qual è il problema fondamentale da cui scaturisce l’esigenza di uno store specializzato in questa o in quella categoria.

Procediamo, dunque, per gradi:

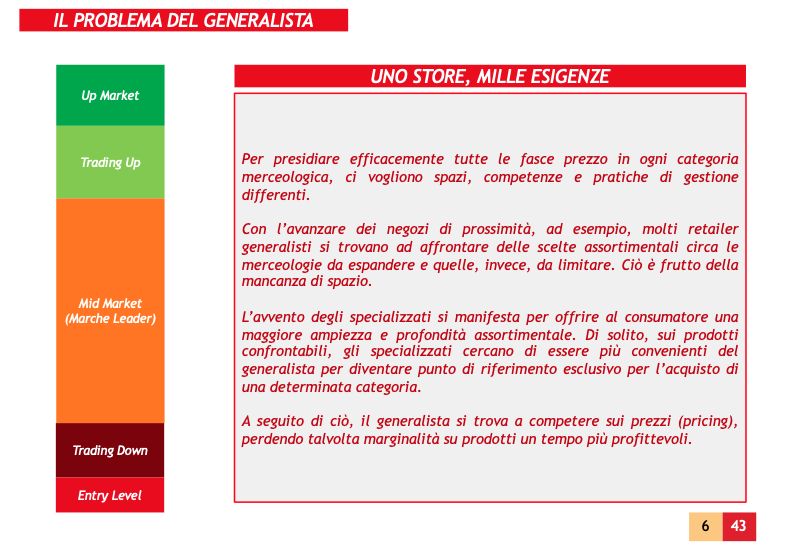

Un retailer generalista a prevalenza alimentare (come le insegne presenti nella slide 3, ad esempio) può scegliere di caratterizzarsi presidiando meglio (in termini di ampiezza e profondità assortimentale) alcune categorie piuttosto che altre ma avere un assortimento che riesca a coprire efficacemente tutte le fasce prezzo in ogni categoria merceologica (dal food al no food) è decisamente complesso. In un mondo in cui il vicinato diventa dominante, poi, anche gli spazi disponibili per l’allargamento dell’offerta generalista vanno a diminuire. Da qui nasce l’esigenza degli specializzati.

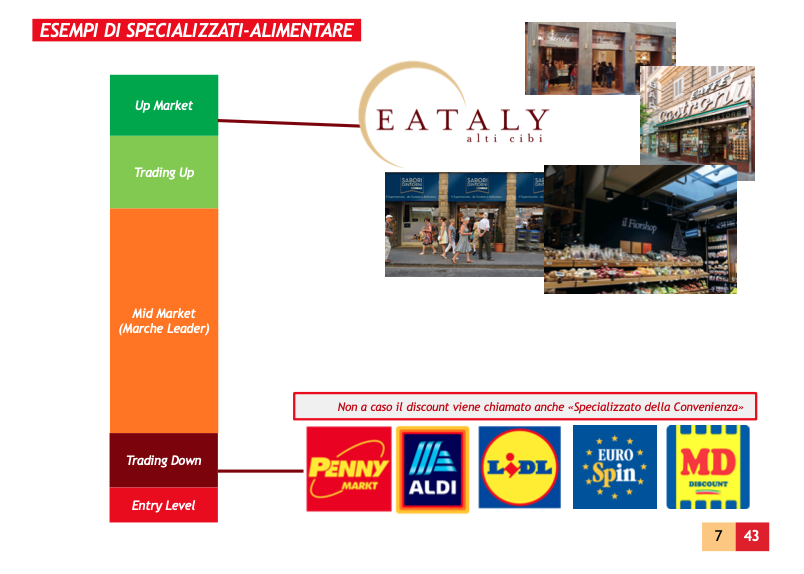

La varietà dell’offerta nel mondo alimentare, ha reso ad esempio necessario l’avvento di specializzati che hanno allargato grandemente l’offerta inerente determinate fasce prezzo.

Eataly è un esempio di un retailer che tratta un ampio assortimento composto di prodotti di fascia alta (Up Market) e che non presidia i segmenti Trading Down ed Entry Level (prezzi contenuti o bassi).

Al contrario, Penny, Lidl, EuroSpin ed MD (come altri discount), presidiano efficacemente i segmenti più bassi in termini di prezzo, offrendo un assortimento di circa 2.500/3.000 articoli, tutti (o quasi) inseriti all’interno di tale fascia di convenienza. Il discount, infatti, può essere chiamato anche “Specializzato della Convenienza“.

Se scendiamo nelle singole categorie del no food, invece, scopriamo come ad ogni mercato corrispondano varie insegne specializzate.

Quali sono i pericoli dello specializzato?

Affinché un format specializzato funzioni, è necessario che il mercato effettivamente abbia necessità di un tale livello di ampiezza e profondità assortimentale, relativo ad una categoria specifica.

Mentre il retailer generalista ha la possibilità di adeguare gli assortimenti, ampliando o riducendo un determinato segmento, ad esempio, ciò non vale per gli specialisti che, invece, fanno affidamento su un mercato di riferimento più specifico.

Quando ci sono dei momenti a forte spinta inflattiva (o di crisi economica), solo per citare alcuni casi, le catene specializzate in prodotti alimentari premium (prezzi elevati) tendono a soffrire in termini di volumi sviluppati perché il loro mercato di riferimento (clienti benestanti e alto spendenti) si restringe.

Pensiamo anche alle difficoltà che ha affrontato il comparto bio specializzato quando i supermercati hanno inserito diverse referenze biologiche all’interno dei propri assortimenti. Qui parliamo di complessità che permangono tutt’ora.

Puntare tutto su un mercato specializzato può essere vincente se tale comparto mantiene la propria salute ed estremamente perdente laddove il segmento in oggetto presenti delle fluttuazioni negative marcate e durature.

Un caso di successo straordinario (Tigotà)

Prendiamo ad esempio Tigotà (Gottardo SpA) per citare un caso di specializzato no food e perché qui ci riferiamo ad un lavoro effettuato in vista del Forum Cleaning 2024 ma se avessimo preso le performance di una delle principali catene di discount, avremmo visto come anche in quel frangente, gli specializzati (ricordiamo la definizione di “specializzati nella convenienza“) sono diventati in molti casi aziende estremamente profittevoli.

La Gottardo SpA, specializzandosi nel segmento Drugstore, opera con 807 punti vendita, 3 insegne, e 5737 collaboratori. Nel solo 2023 ha aperto 30 nuovi stores (fonte: gottardospa.it).

Gottardo SpA fattura nel 2022 (ultimo dato che ci risulta disponibile) 1.317 miliardi di euro circa (in crescita sull’anno precedente), ed ha un margine sui consumi pari al 37.7% circa dei ricavi. Tale dato è ottenuto con la formula vendite-(acquisti+variazione rimanenze). Il margine operativo lordo è pari a quasi il 12% dei ricavi e l’utile d’esercizio si attesta sui 105 milioni di euro circa (il 7.8% circa dei ricavi).

Gli indicatori di bilancio citati sono poi in miglioramento rispetto all’anno precedente. È chiaro che qui parliamo di un’azienda alto performante con risultati eccezionali.

Come concludere

Nell’articolo abbiamo visto come nasca l’esigenza di un operatore specializzato. Aprire un’azienda in un canale specialistico paga assolutamente quando il mercato in questione ha, nel tempo, una domanda abbastanza stabile di ampiezza e profondità assortimentale mentre, invece, diventa rischioso quando si affrontano mercati scostanti, con oscillazioni importanti nella domanda. L’esempio di Tigotà ricade sicuramente nella prima casistica.

Ovviamente, prevedere quali caratteristiche avrà un determinato mercato negli anni, ovvero se premierà o meno l’investimento in un canale dedicato, non è così facile ed è per questo che serve sempre un buon intuito imprenditoriale, oltre alla corretta interpretazione del dato.

In prossimi articoli analizzeremo nello specifico altri mercati specializzati per verificare come le aziende che hanno saputo ottenere una posizione di rilievo al momento giusto, stiano raccogliendo oggi i frutti del loro investimento azzeccato.