Il modello DO, in alcune parti del Paese, ha dimostrato di performare meglio rispetto alla GD (specialmente straniera). Approfondiamo, insieme, il business model di Edeka, regina tedesca dei sistemi associativi retail.

In Italia si accende spesso il dibattito su quale sia il migliore modello di business per operare all’interno del vasto mercato retail.

Per alcuni, aprire store di proprietà, tutti (o quasi) appartenenti possibilmente ad un unico cluster dimensionale di vendita (es. super store) è preferibile in quanto si riesce ad ottimizzare l’assortimento, negoziando meglio, al contempo, con i fornitori. Il controllo sull’esposizione a scaffale della merce in questo caso è, infatti, totale.

Se si lavora con tale modello, non è necessario convincere degli imprenditori associati/affiliati ad acquistare questo o quel prodotto ma si decide di trattarlo in assortimento in modo immediato, dato che i negozi sono tutti a gestione diretta. Esselunga rappresenta in larga parte, ad esempio, un caso virtuoso di questo tipo (scrivo “in larga parte” solo perché non opera con un unico cluster dimensionale di vendita).

Un altro vantaggio del modello sopra descritto è che il livello di servizio si può standardizzare. Se l’azienda è virtuosa e, dunque, assicura un’alta qualità nella gestione dei reparti freschi, degli assortimenti e dei servizi correlati, la rete di negozi otterrà buone performance tendenzialmente uniformi.

Questo modo di operare, però, soprattutto in alcune macro regioni italiane (es. Area 4), si è rivelato basso performante. Hanno incontrato maggiore successo, invece, sistemi in affiliazione/associazione come quelli proposti da realtà nazionali (es. Conad) o territoriali.

Il vantaggio di un modello possiamo dire “consortile” o “associativo” dove il fatturato sviluppato è principalmente appannaggio di associati/affiliati è quello di avere più presa sul territorio perché ogni negozio (o gruppo di negozi) è gestito da uno o più imprenditori indipendenti che, avendo un contatto diretto con i clienti e interesse nel business locale, si adoperano per soddisfare le esigenze del mercato.

È importante, però, che gli imprenditori facenti parte di un sistema consortile siano tutti “a bordo” di un progetto che punti a lavorare in sinergia con il Cedi, affinché si possano limitare gli svantaggi di tale modello, legati prevalentemente ad una potenziale lentezza operativa, ad una mancata concentrazione dei volumi e ad una debole comunicazione coordinata di gruppo (dal marketing alla politica commerciale). Una volta registrate le esigenze dal basso, è quindi fondamentale lavorarci centralmente per rendere operativi i cambiamenti in un modo che massimizzi il profitto per gli imprenditori e la soddisfazione per i clienti.

In questo articolo parliamo di una delle strutture cooperative/associative più performanti d’Europa, ovvero il gruppo tedesco EDEKA.

EDEKA in breve

Edeka è un “macchina da guerra” che, ogni anno, attira oltre 100 nuovi imprenditori che decidono di diventare, anche loro, retailers dell’insegna.

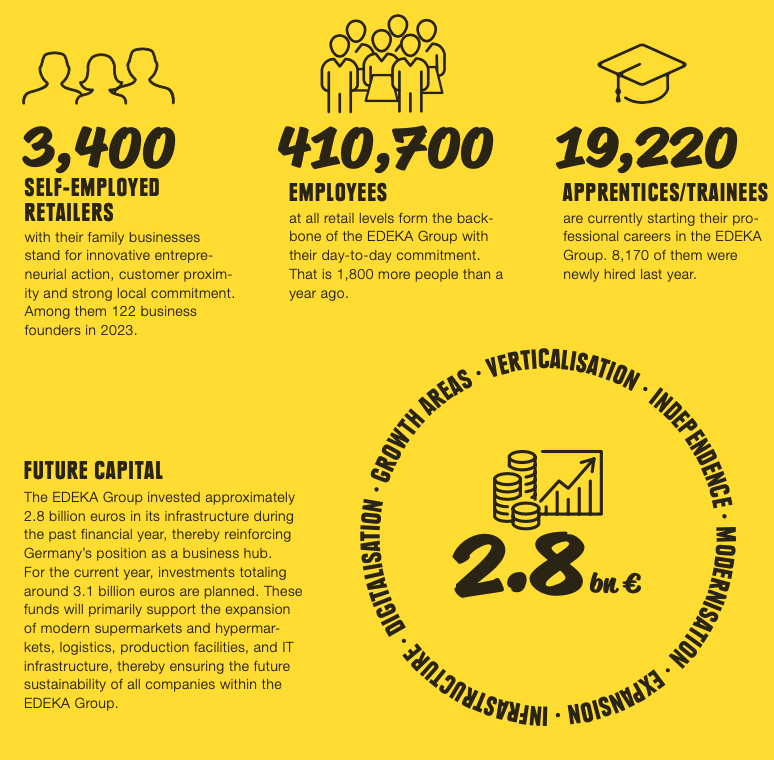

Al 2023 (le info sono tratte dal loro report annuale), Edeka conta su 3.400 imprenditori indipendenti (+122 rispetto all’anno precedente).

I dipendenti del gruppo sono 410.700 e gli investimenti realizzati nell’anno sono pari a 2.8 miliardi di euro. I piani sono quelli di investirne poi, a breve, altri 3.1. I fondi servono a sviluppare supermercati, ipermercati, centri logistici, strutture di produzione e infrastruttura IT.

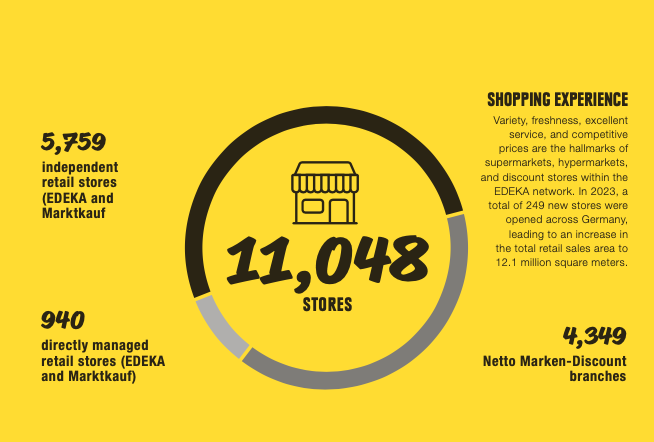

Degli oltre 11.000 stores di Edeka, 4.349 sono discount a marchio “Netto”, 5.759 sono retail stores indipendenti (marchi Edeka e Marktkauf) e 940 vengono, invece, gestiti direttamente (sempre ad insegna Edeka e Marktkauf). Se escludiamo i “Netto”, dunque, gli store diretti rappresentano il 14% circa della rete vendita.

Per la leadership di Edeka, il ruolo della cooperativa è chiaro. Agli imprenditori viene delegata la gestione degli stores, che hanno un’immagine ed un profilo commerciale altamente coordinato, mentre la centrale si occupa di difendere il consumatore dai rincari, contrastando le grandi multinazionali attraverso l’elevato potere di acquisto e sviluppando prodotti PL che siano in grado di mantenere in alto la qualità, portando i prezzi verso il basso.

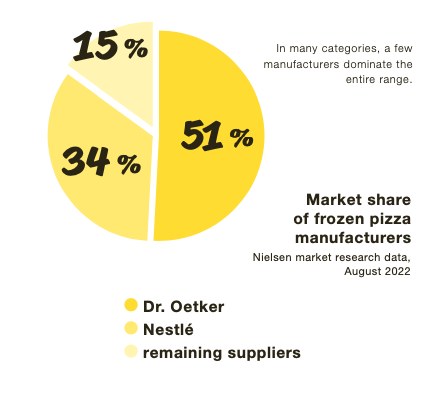

Sono così attenti alle quote di mercato per categoria che hanno addirittura inserito nel loro Annual Report la quota di mercato occupata dai grandi brand nel comparto della Pizza surgelata per dimostrare come, in alcune merceologie, sia difficile mantenere la competitività senza la collaborazione delle aziende fornitrici di riferimento. Edeka sostiene che l’MDD sia particolarmente dinamica nella fascia Entry Level. È così che i prodotti a marchio stanno conquistando una fetta sempre più importante di alcune merceologie.

Edeka pone anche l’accento sulle alleanze commerciali utili al fine di migliorare ulteriormente le condizioni di acquisto dei propri associati.

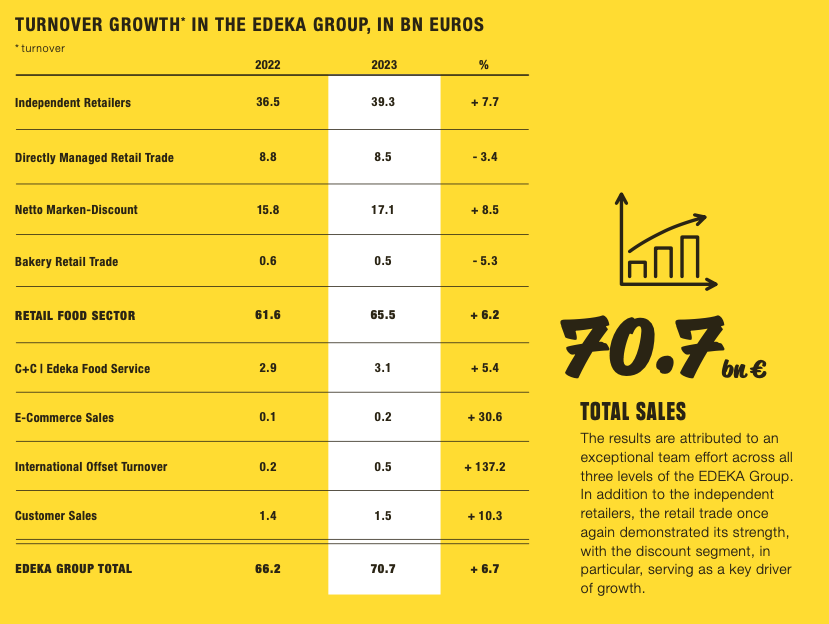

Nel 2023, Edeka sviluppa 70.7 miliardi di fatturato. I segmenti più dinamici sono i retailers indipendenti (associati) che segnano un +7.7%, i discount Netto (+8.5%) ed il food service (+5.4%). Va bene anche l’eCommerce (+30.6%) ma parte da una base molto più contenuta.

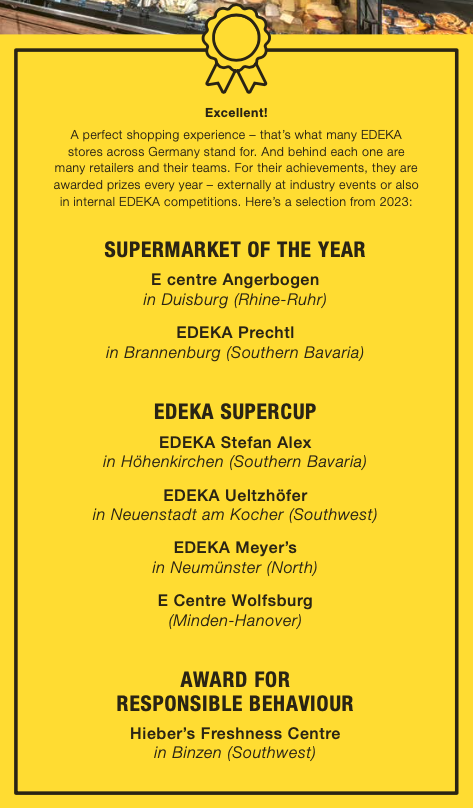

Al fine di incentivare una sana competizione tra imprenditori e migliorare le performance di rete, Edeka attribuisce dei premi agli associati più virtuosi in determinate categorie.

Conclusioni

Potremmo riassumere i capisaldi di Edeka in questo modo:

- Grandi imprenditori fanno grandi negozi. Vanno, dunque, supportati e valorizzati in un sistema che premia le performance migliori.

- Sistema di gestione degli stores decentralizzato (ogni associato è commercialmente in prima linea).

- Forte valorizzazione dei prodotti territoriali (circa il 33% dei prodotti in Edeka deriva da fornitori locali regionali, principalmente aziende agricole).

- Forte coordinamento centrale per acquisti, MDD e politica commerciale.

Su queste basi, un modello associativo/cooperativo/consortile può sicuramente prosperare. In altre condizioni, risulta decisamente più complesso.