Maiora è giovane (nasce nel 2012) ma conta sulla grande esperienza dei suoi fondatori, le famiglie Cannillo e Peschechera. Analizziamo i numeri del gruppo arrivando ad alcune conclusioni.

Oggi parliamo di Maiora SpA, azienda del Centro-Sud nata nel 2012 come simbolo della sinergia tra le famiglie imprenditoriali Cannillo e Peschechera.

Maiora ha sede a Corato (BA) ed è presente in Puglia, Abruzzo, Calabria, Campania, Basilicata e Molise con 529 punti vendita (tra diretti e affiliati).

Si tratta di un’azienda multiformato che gestisce negozi a marchio Despar (piccola prossimità), EuroSpar (800/1.500 mq), InterSpar (+1.500 mq) e Altasfera (Cash & Carry) grazie al supporto di 2.626 dipendenti.

Maiora rappresenta una realtà virtuosa che è riuscita a presidiare il Centro-Sud con un marchio (Despar) il quale, in passato, ha perso terreno. Pensiamo, ad esempio, al Lazio dove prima l’insegna era molto presente grazie ai punti vendita del Gruppo Tuo mentre oggi, invece, tali negozi, dopo aver cambiato in molti casi proprietà, non sono più sotto l’egida del brand.

L’azienda detiene partecipazioni nelle due società consortili del mondo Despar, ovvero Despar Servizi (centrale d’acquisto) e Despar Italia (proprietaria del marchio “Despar” in Italia), oltre al 46.47% della società consortile Altasfera Scrl la quale coordina le attività legate all’omonimo marchio.

Infine, nel 2023, Maiora ha dato vita, insieme ad Ergon SpA alla società Ardita Srl che opera nel canale discount con il marchio “ARD Discount“. Maiora ha una quota di controllo in Ardita (51%).

Addentriamoci nei numeri del Gruppo (Bilancio 2023)

Maiora è impegnata in un’opera di ristrutturazione della rete esistente che si affianca ad un programma di nuove aperture. Nel 2023, ad esempio, ha ristrutturato integralmente 5 stores, aperto un Cash & Carry, un EuroSpar e due InterSpar.

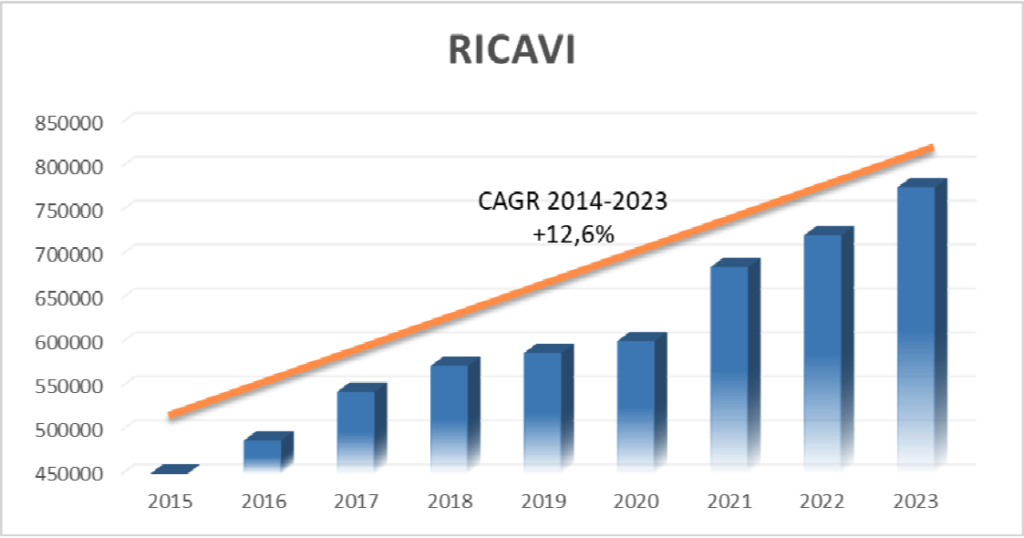

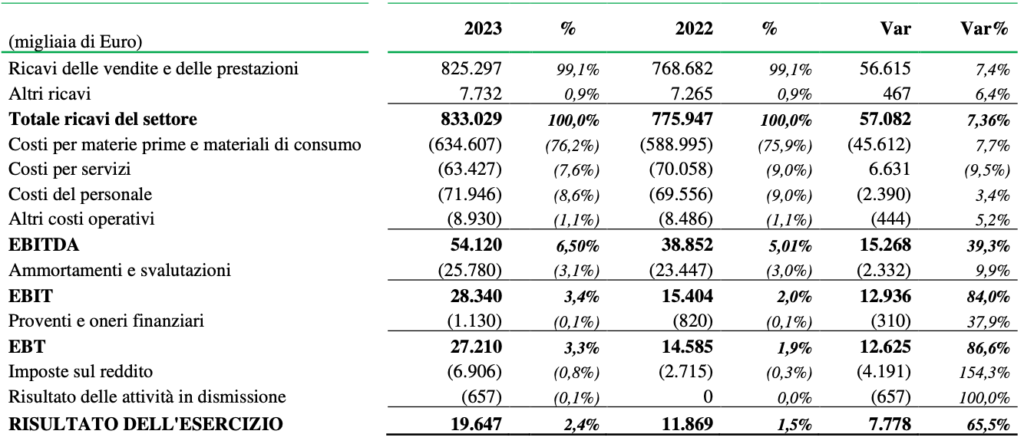

Nel 2023 il totale ricavi è pari ad 833 milioni di euro (+7.37% vs 2022) con un CAGR (tasso annuo di crescita composto) 2014-23 del 12.6%.

Personalmente, preferisco sempre considerare 100% i ricavi delle vendite e delle prestazioni e non l’aggregato ricavi+altri ricavi come, invece, fa Maiora. Ciò perché prediligo calcolare le incidenze delle voci di costo su un valore dei ricavi su cui non impattano eventi straordinari. Nel caso di Maiora, comunque, la voce “Altri Ricavi” pesa solo per lo 0.9% del totale.

Il totale dei ricavi dell’azienda è così composto:

- Vendita di merci per 716 milioni di euro (85.9%)

- Contributi per servizi promozionali per 110 milioni di euro (13.2%)

- Fitti d’azienda per 1,85 milioni di euro (0.2%)

- Altri ricavi per 7.8 milioni di euro (0.9%)

I ricavi da premi di fine anno, invece, sono direttamente e giustamente imputati a riduzione del costo delle merci per evidenziare meglio i margini di contribuzione rapportati al core business.

Se facciamo un raffronto 23 vs 22, scopriamo che l’Ebitda è in miglioramento (6.5% vs 5.01%), così come l’Ebit (3.4% vs 2%) e l’utile (2.4% vs 1.5%).

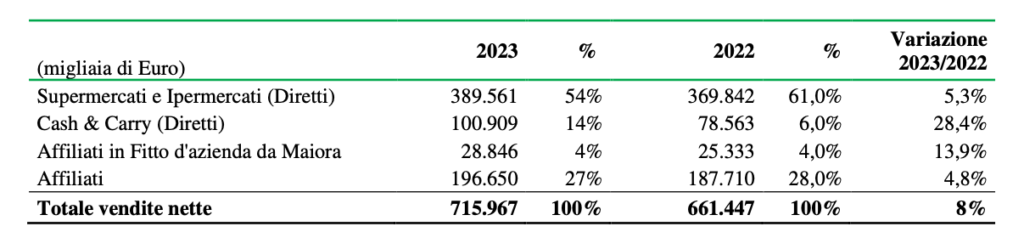

Dalla suddivisione delle vendite per canale vediamo che, per il gruppo, la rete dirette tra Super, Iper e Cash & Carry, pesa per il 68%, in controtendenza rispetto ad alcuni gruppi della DO meridionale per i quali la rete diretta pesa meno del 20/30%.

Avere una rete diretta profittevole ha un grande valore:

- Permette spesso di negoziare meglio con i fornitori, avendo maggiore controllo sugli assortimenti dei negozi.

- Costituisce valore per l’impresa (e per gli azionisti) in caso di vendita dell’azienda.

- Dimostra agli affiliati come le competenze del franchisor siano idonee per gestire correttamente una rete diretta.

Interessante vedere poi come i Cash & Carry abbiano superato, nel 2023, i 100 milioni di euro di vendite, rappresentando il 14% dei ricavi di gruppo.

Altro dato importante è quello relativo ai trend di crescita. I Cash & Carry sono i più virtuosi (+28.4% vs 2022) e ciò si vede anche perché nel 2022 rappresentavano solo il 6% dei ricavi (contro il già citato 14% del 2023).

Lo scatto del fatturato dei Cash & Carry contribuisce, tra le altre cose, a far scendere l’incidenza della rete Super+Iper diretta che, nel 2022 pesava per il 61% (vs il 54% del 2023).

Sul bilancio 2023 si riporta anche che Maiora ha sostenuto investimenti in ricerca e sviluppo, relativi al progetto di “Riordino Assistito”, utile a semplificare le operazioni di riordino merce.

Conclusioni

Maiora SpA rappresenta la forza di un marchio (Despar) nel Centro-Sud, ha obiettivi di continuare ad espandersi, consta di un’importante rete diretta che sostiene con investimenti in ristrutturazioni e nuove aperture. È poi un’azienda che presenta una buona redditività.

Allo stesso tempo, affronta molte sfide. Nel campo super, bisogna ricordare che la Puglia è terreno di sviluppo per gruppi come Apulia Distribuzione, Megamark o Multicedi i quali, generalmente, presentano dei buoni fatturati/mq e crescono anche attraverso la leva dell’affiliazione.

Per quanto concerne il canale discount, il progetto Ardita si innesta in un segmento che in Puglia ha una quota molto rilevante e vede players come Lidl, EuroSpin ed MD che costruiscono formati Stand Alone (e non solo, come scriviamo in questo articolo) i quali producono vendite/mq importanti e sono difficilmente replicabili dalla concorrenza in quanto estremamente onerosi da realizzare.

EuroSpin Puglia SpA, ad esempio, presenta vendite/mq pari a circa 8.500€/mq, molto simili a quelle di Lidl nella regione (8.700€/mq circa). Parliamo di cifre significative che rispecchiano il successo di queste aziende presso i consumatori. In sostanza, riuscire a scavarsi una propria quota di mercato in tale scenario competitivo, non è assolutamente facile.

Maiora si cimenta poi con successo anche in ambito Cash & Carry. Qui il rischio, tra gli altri, è quello di operare uno sviluppo non qualitativo ma, comunque, facendo attenzione ad aprire punti vendita solo dopo un’attenta analisi di geomarketing, in Meridione tale canale può portare assolutamente a buoni risultati.

Per alcune aziende regionali o macro regionali, operare con una strategia multiformato, diversificando, risulta essere premiante (È, ad esempio, il caso di Dimar, di cui parliamo qui ma anche quello di Maiora). L’importante è approcciare le sfide con gli strumenti e le politiche commerciali giuste.

Monitoreremo, dunque, con interesse gli avanzamenti operativi della strategia di Maiora SpA nel Centro-Sud, per verificare come approccerà le tante sfide che le riserva il mercato.