Il canale online cresce più del fisico, i prezzi tornano a salire e anche i discount perdono volumi. Questi e altri dati presentati da Circana e commentati da RetailWatch.

Oggi abbiamo scelto di presentare alcune slide dello scenario Circana di ottobre 2024, accompagnate dai nostri commenti. Trovate, al fondo dell’articolo, la legenda per l’interpretazione dei dati.

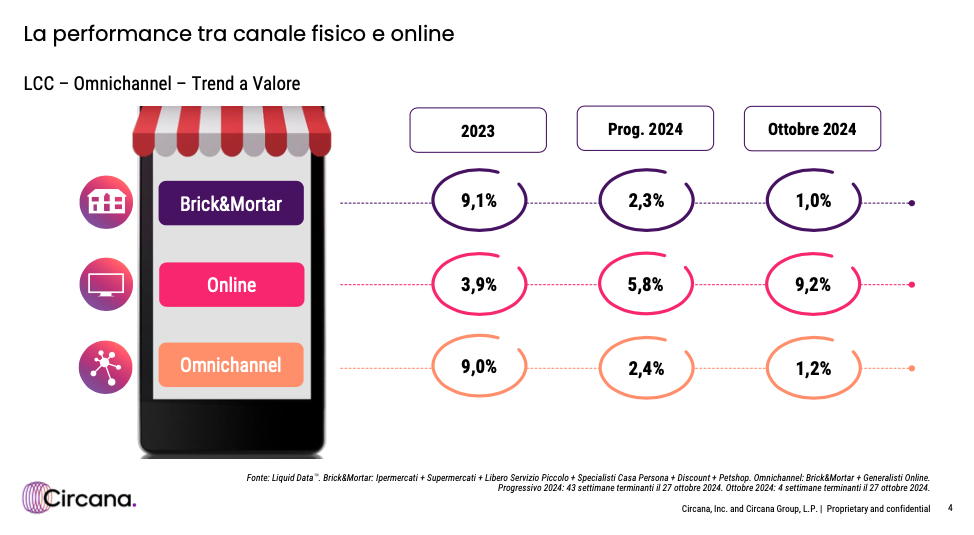

Come se la cava il canale fisico vs quello online?

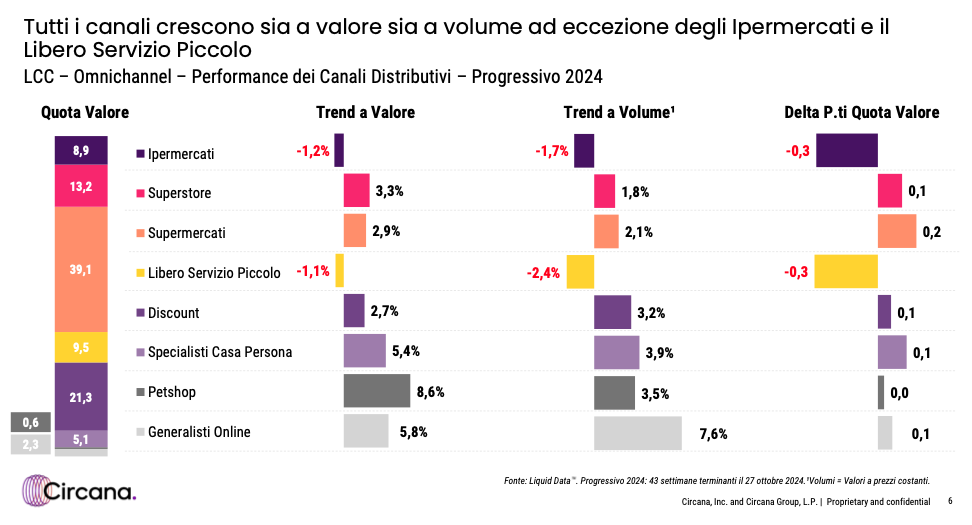

Per quanto concerne l’LCC, il Brick&Mortar perde slancio a progressivo 2024 rispetto al 2023. La crescita dell’online, invece, non solo nel 2024 è più vigorosa rispetto a quella dei negozi fisici (+5.8% vs +2.3%) ma è in miglioramento sull’anno precedente e particolarmente marcata a ottobre (+9.2%)

Il tema dello sviluppo del canale online è delicato. Da un lato, almeno nel food, tale metodo di vendita non riesce a superare la soglia del 3% di incidenza a valore sul totale. Dall’altro, però, le nuove generazioni tendono a sfruttarlo sempre di più sia per gli acquisti no food (qui parliamo, ad esempio, della potenza di fuoco di Temu) sia per cogliere al volo le offerte food presenti presso i pure player online ed i siti della GDO.

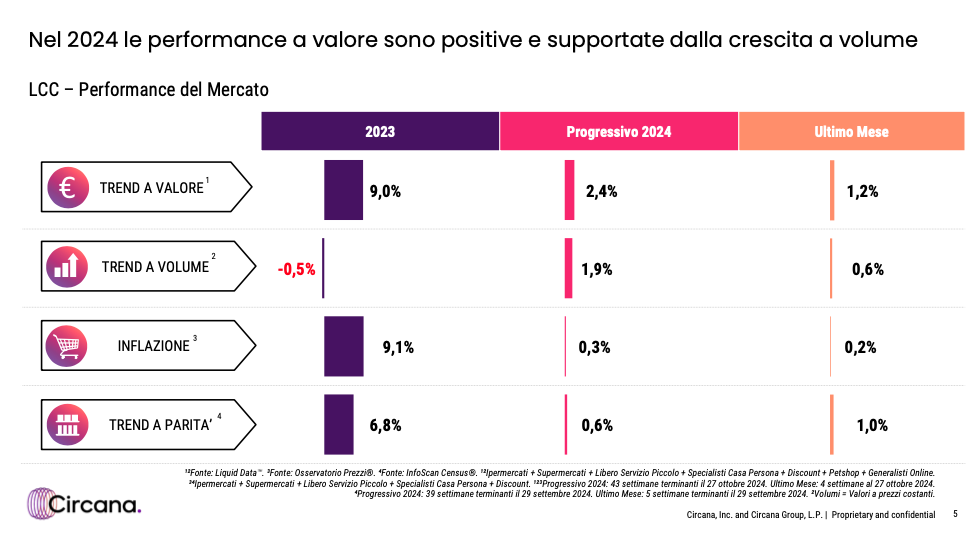

Come vanno, invece, i volumi?

A livello generale, i volumi nell’ultimo mese stanno rallentando (+0.6%) rispetto all’andamento a progressivo 2024 (+1.9%)

I canali che soffrono particolarmente sono due, ovvero gli ipermercati ed il libero servizio piccolo (LSP). Quest’ultimo è attaccato commercialmente dagli stessi supermercati di prossimità più grandi (800/1.500 mq) e dai discount, che entrano anch’essi nella magli urbana (ne parliamo qui, citando il caso di Lidl) con formati di media metratura.

Gli ipermercati posti fuori mano, in contesti extra urbani, sono quelli che soffrono maggiormente proprio in virtù dello sviluppo recente di una prossimità qualificata, rappresentata da negozi medio/grandi a portata di mano dei clienti, che offrono un assortimento completo vicino casa.

Il trend degli iper è preoccupante anche perché queste strutture sono difficili da riqualificare. In alcuni casi vengono dati in franchising ad affiliati i quali da soli non riescono a risollevarne le sorti, con la conseguenza che rimangono a galla, magari ridimensionati, facendo leva su un abbattimento dei costi che ne rallenta solo l’inesorabile destino.

Solo alcuni player come Tosano riescono a far tornare attrattive tali superfici, rilevandole da altri operatori. Lo fanno tramite una politica commerciale efficiente, composta da prezzi bassi e fissi EDLP, un assortimento straordinario (circa 50.000 articoli) ed una specializzazione sui freschi di qualità.

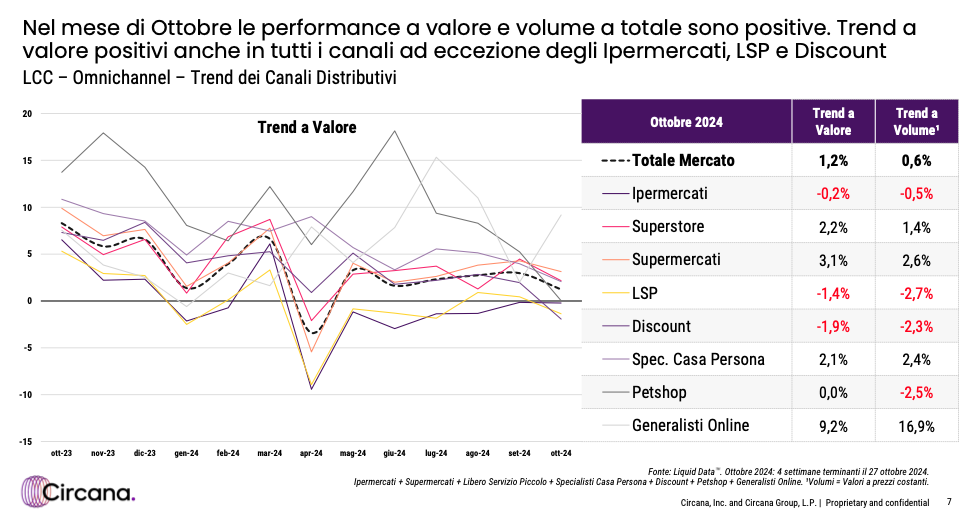

Quali sono i trend dei canali di vendita ad ottobre 2024?

Ad ottobre, nel food, oltre agli iper ed all’LSP anche i discount registrano un decremento a valore e, più marcato, a volume. Nel segmento alimentare supermercati e superstore si dimostrano i canali più virtuosi crescendo sia a valore sia a volume.

Da notare l’andamento del Petshop. Questo è un canale che, nel tempo, ha visto un exploit significativo dato dall’avanzata di catene nazionali e locali con punti vendita a gestione diretta e in affiliazione. A ottobre, però, c’è la stasi a valore ed un’involuzione dei volumi, più pesante di quella dei discount e degli ipermercati.

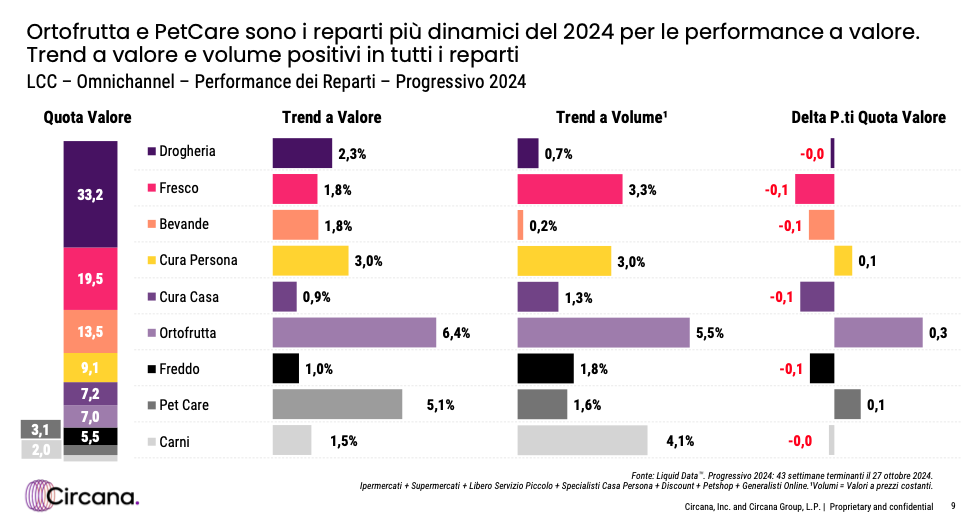

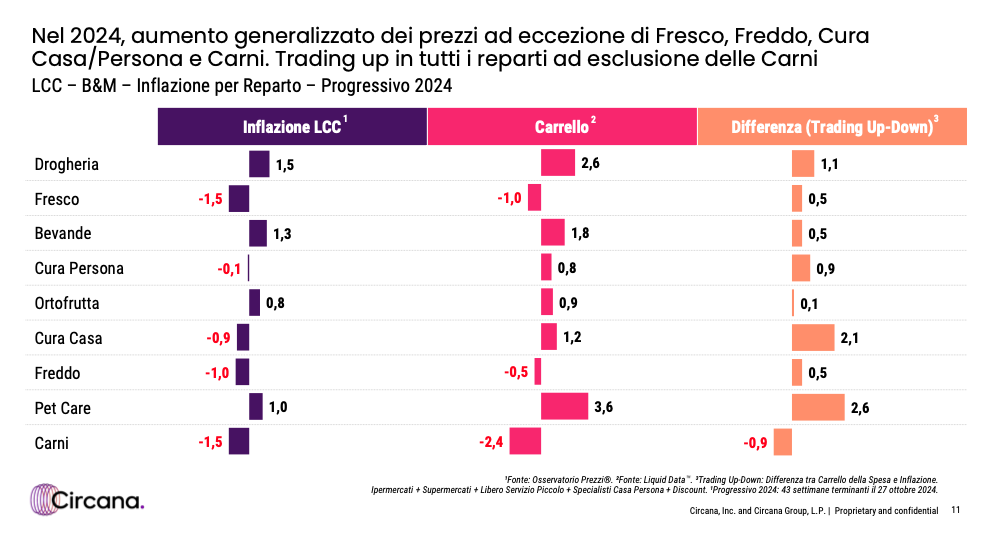

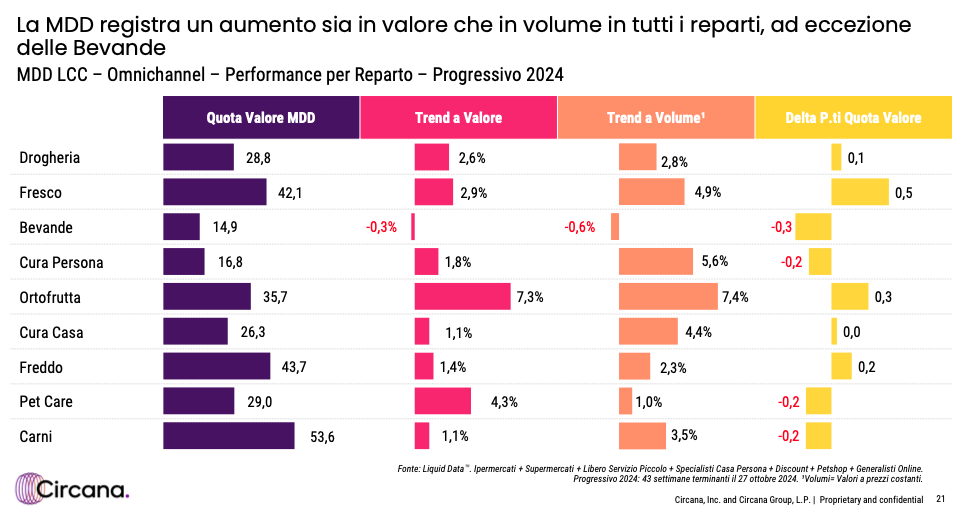

Come performano i reparti a valore e a volume?

È interessante notare la dinamicità, in particolare, dell’ ortofrutta, una categoria che cresce molto a valore e a volume e che fidelizza sempre il cliente, quando correttamente valorizzata.

Se pensiamo ai format presenti, nello scenario food, ci vengono in mente i negozi di fascia alta, come Eataly, Sapori&Dintorni Conad, FiorFood Coop etc. ed anche quelli afferenti a categorie specifiche come gli store dei surgelati operati da catene nazionali quali, ad esempio, EuroSurgelati o Sapore di Mare. L’ ortofrutta, invece, non ha una grande catena dedicata che declini un’offerta completa. Tutto è lasciato a singoli stores indipendenti.

Basta fare un giro presso molti supermercati per verificare come, spesso, tale merceologia non sia sufficientemente qualitativa. È auspicabile che la dinamicità del segmento sia di stimolo per effettuare gli opportuni investimenti nell’aumentarne il livello di servizio.

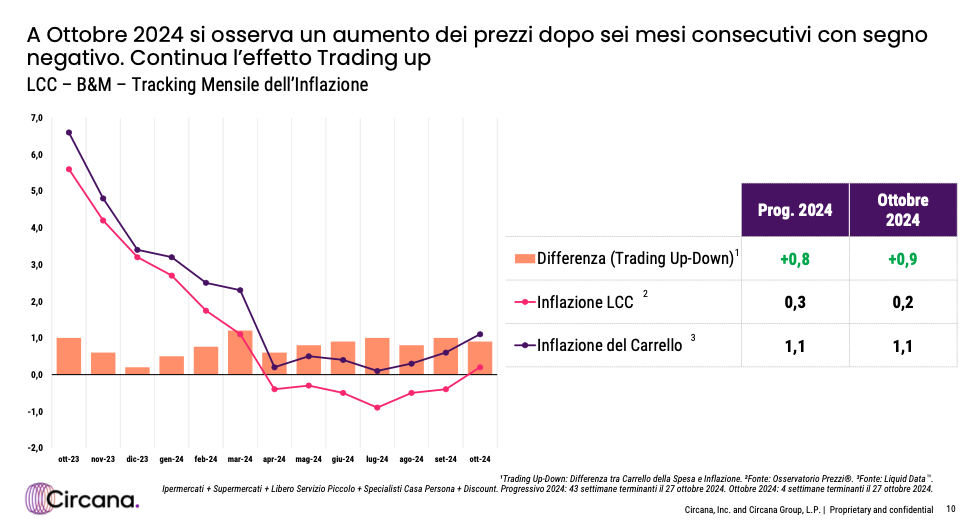

Uno sguardo all’andamento dei prezzi

Abbiamo parlato spesso di come il potere di acquisto del consumatore sia stato letteralmente abbattuto dalla forte inflazione. È per questo che assistiamo all’avvento di formule commerciali sempre più improntate al risparmio. Solo nel mondo no food, documentiamo costantemente la proliferazione dei modelli commerciali DILP (Despecialized Items with Low Prices), ovvero catene o siti che vendono articoli a basso prezzo come Action, MINISO, Temu, Flying Tiger e Pepco.

Ad ottobre i prezzi tornano a salire ma, fortunatamente per i consumatori, i sei mesi precedenti hanno visto un decremento.

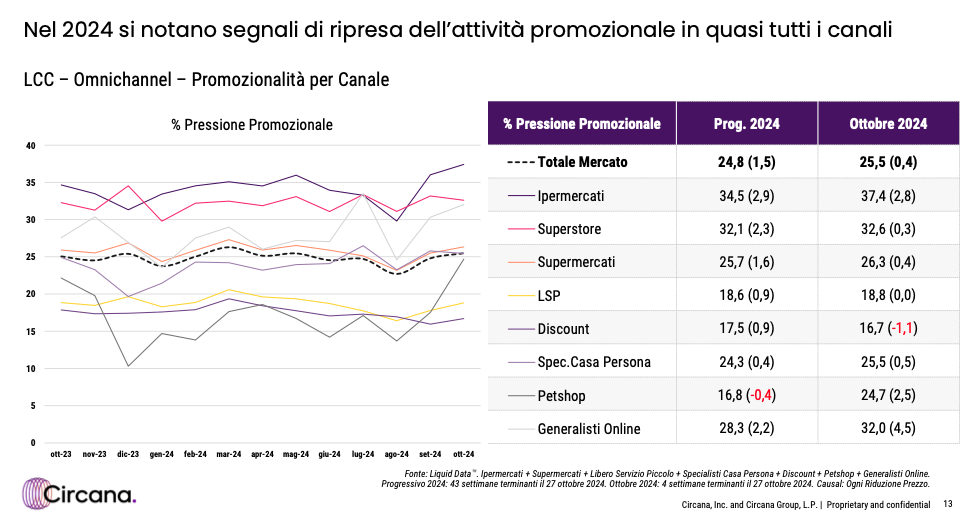

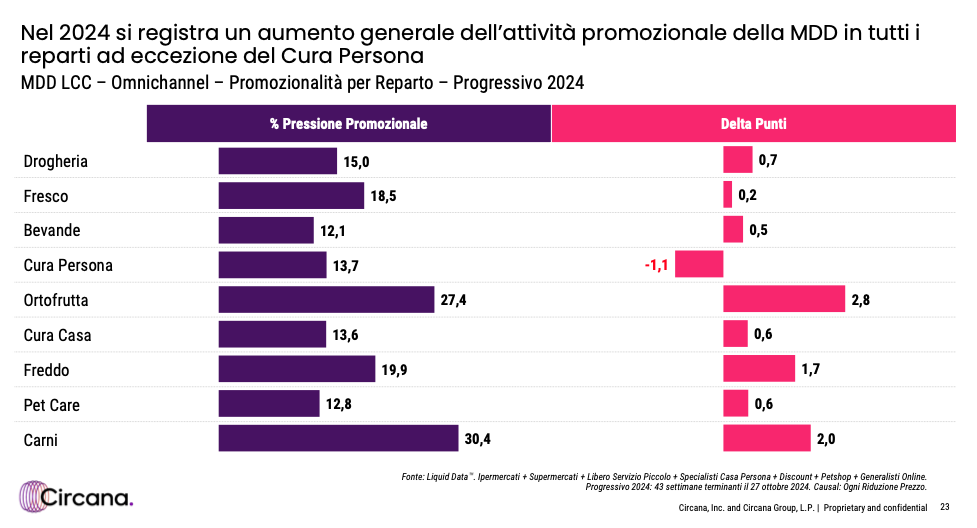

E la pressione promozionale?

Per qualcuno, l’aumento della pressione promo nei canali I+S+LSP rappresenta il tentativo dell’IDM di recuperare volumi rispetto all’MDD. Può anche essere vero ma ciò che conta, in questo business, sono le esigenze dei consumatori.

È pacifico che, lentamente, l’MDD stia sostituendo tutti quei prodotti che non tengono il prezzo perché poco fidelizzanti. Per tutti gli altri, ovvero le referenze iconiche che, comunque, il consumatore cerca, offrire promozioni rimane un’arma commerciale efficacissima. Ne parla anche un recente studio effettuato in relazione alla Generazione Z che dimostra come gli appartenenti a tale gruppo cerchino promozioni in modo assiduo.

Spingere le vendite MDD in modo artificioso, togliendo prodotti IDM che vengono invece ricercati e apprezzati dal consumatore, può rivelarsi un boomerang negativo per i retailer.

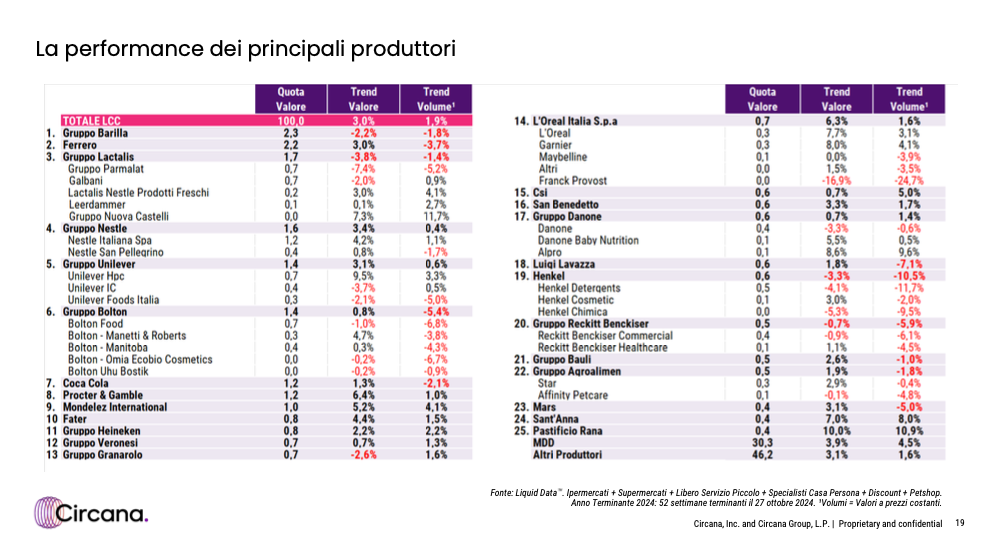

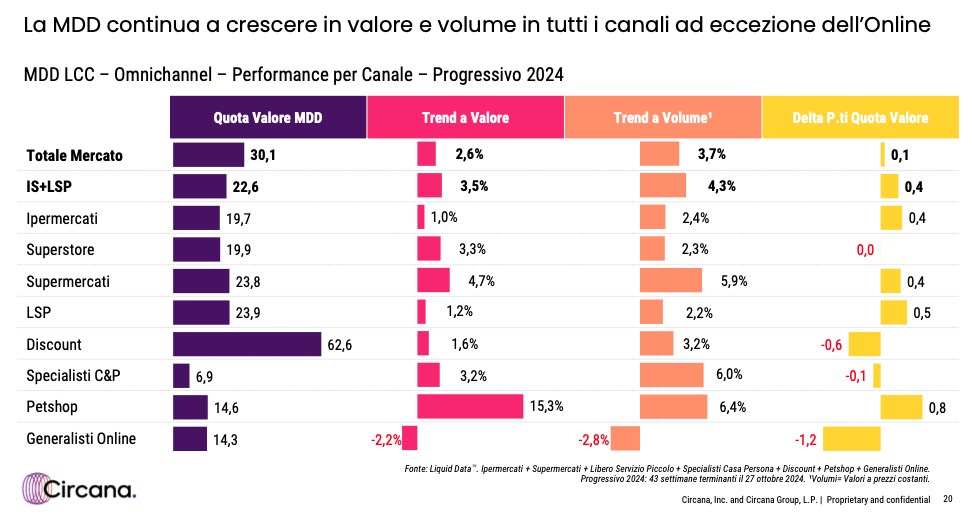

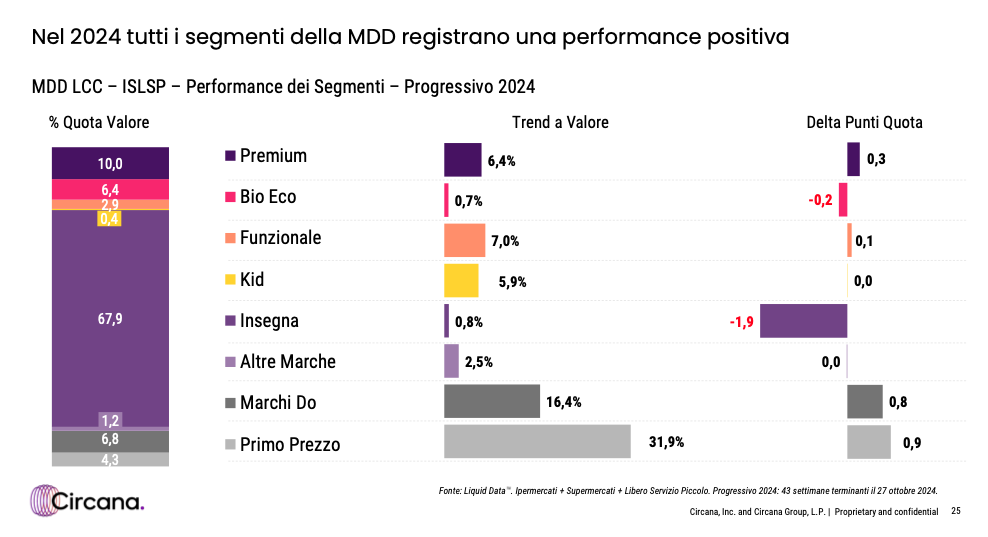

A proposito di MDD, come sta andando la marca del distributore?

Nel canale I+S+LSP, l’MDD cresce a valore e a volume. In un mondo su cui l’inflazione, negli ultimi anni, ha avuto un peso importante, la marca del distributore è un modo per poter risparmiare significativamente. Questo è un dato di fatto. Anche per i Petshop l’MDD è importante e, in alcuni assortimenti, arriva a toccare incidenze eccezionali (sopra il 40%), sebbene in generale tale dato sia inferiore al 15%, come vediamo dal grafico della prima slide.

Interessante poi vedere una crescita importante e particolarmente marcata nel comparto supermercati.

Anche l’MDD subisce il fascino della promozione come leva utile a spostare il traffico clienti verso i negozi di questo o di quel retailer.

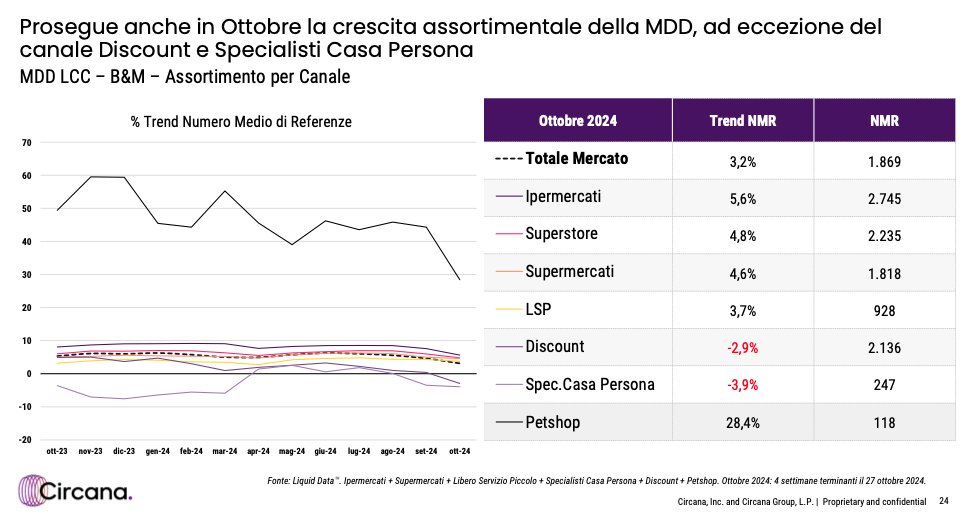

Se guardiamo alla numerica di referenze, a parte i discount e gli specialisti cura casa/persona, vediamo un incremento, dovuto sempre alla volontà di andare incontro alle esigenze del consumatore che ha bisogni di alternative di valore a prezzi contenuti.

Sempre nella stessa logica, vediamo che sono le linee di primo prezzo a crescere maggiormente. Come dicevamo, però, è importante per i supermercati non sostituire gli articoli dell’IDM fidelizzanti. Ciò al fine di evitare di addentrarsi troppo nel terreno competitivo dei discount, perdendo le caratteristiche che differenziano il modello di business dei super.

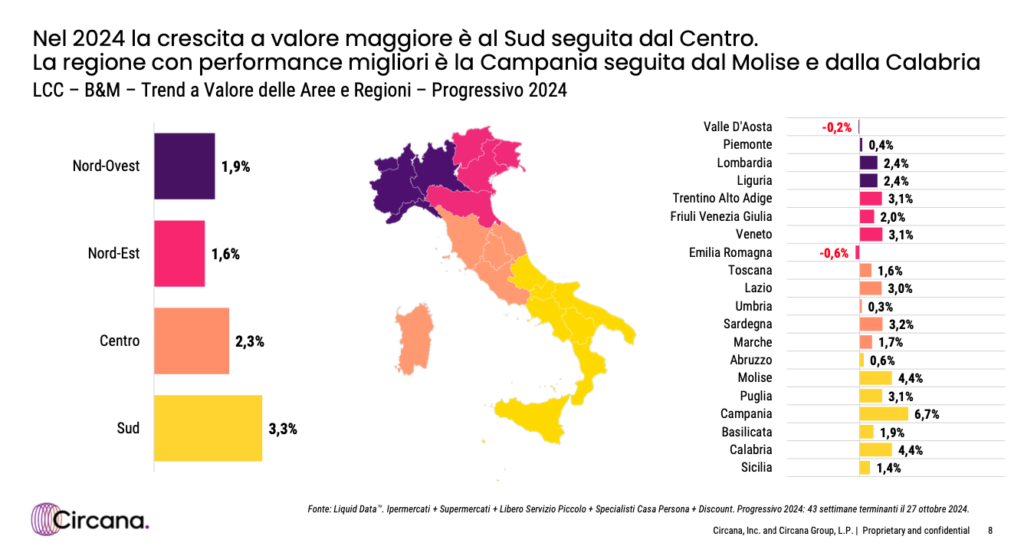

Quali sono gli andamenti per Area?

Le regioni con la maglia nera sono Valle d’Aosta ed Emilia Romagna mentre la Campania mostra crescite interessanti. Sorprende il trend della Sicilia, molto distante in termini di performance da quello di altre regioni importanti come la Puglia.

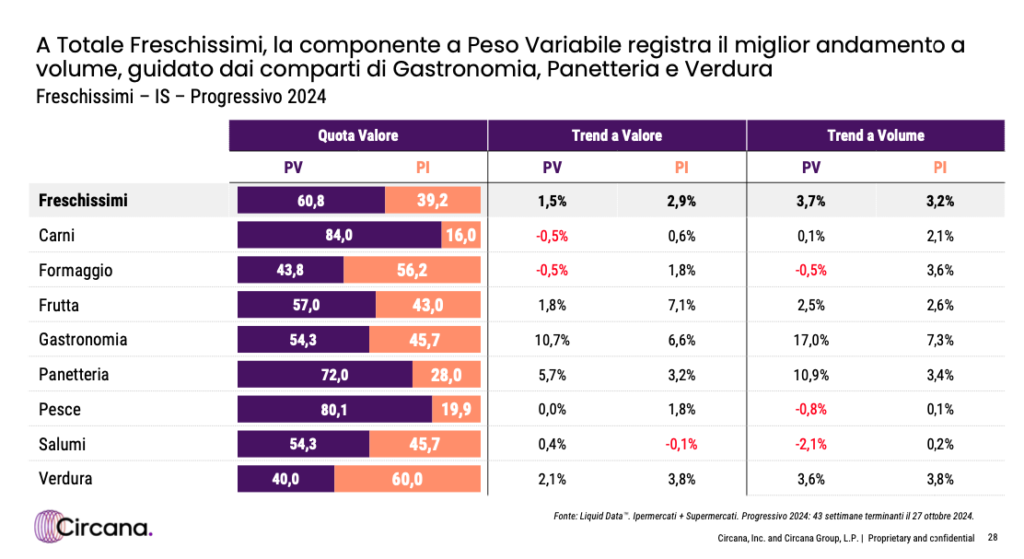

Uno sguardo al peso variabile

I freschissimi a peso variabile, nel perimetro I+S crescono a valore (+1.5%) e persino di più a volume (+3.7%).

Particolarmente interessanti le performance della gastronomia, reparto che diventa sempre più rilevante nell’opera di fidelizzazione al punto vendita. Tale segmento cresce a doppia cifra, nel peso variabile, sia a valore che a volume.

Anche per frutta e verdura vediamo buoni trend di crescita, sia a peso variabile che imposto.

Cosa ci lascia questo ottobre di Circana?

Da un certo punto di vista, in realtà Circana non ci racconta nulla di nuovo. I format Iper ed LSP sono quelli che presentano le difficoltà maggiori, l’MDD è un’importante leva competitiva perché spesso tutela le tasche dei clienti, la pressione promozionale tende a crescere, sempre per garantire offerte ai consumatori ed il freschissimo fidelizzante si dimostra essere dinamico.

Qui, peri i supermercati, si tratta più che altro di mantenere la barra dritta, senza deragliare, ovvero

- Sviluppare piccoli negozi solo in location commercialmente poco vulnerabili.

- Concentrare la restante parte dello sviluppo su store di dimensione congrua, senza esagerare, ovvero nei cluster dimensionali compresi tra i 1.200 ed i 2.500 mq circa.

- Aumentare la competitività dell’MDD in termini di prezzo. È importante non avere un gap troppo significativo tra i prezzi dei prodotti MDD e quelli del discount.

- Aumentare la presenza di MDD solo dove necessario, nelle categorie basso fidelizzanti, senza eliminare articoli di marca fortemente ricercati dai consumatori.

- Adottare comunque, in qualche forma, le promozioni, utilizzandole intelligentemente dove serve per attrarre i consumatori che, comunque, le cercano. Abbiamo parlato qui, ad esempio, di come Walmart adotti un approccio efficace a tal proposito, segnalando che il più grande retailer EveryDayLowPrice al mondo, non si limita a tale formula.

- Sviluppare punti di forza importanti nei freschi, scegliendone uno o due nelle piccole metrature, come ad esempio la gastronomia e l’ortofrutta, per specializzarsi, invece, su tutto il segmento nei grandi supermercati e super store.

- Accontentarsi di essere un player regionale o macro regionale, senza cercare di andare dappertutto, risultando ovunque poco competitivo.

Seguire queste logiche, approcciando il mercato senza assolutismi ma con l’unico obiettivo di soddisfare le esigenze dei clienti, può sicuramente portare ad un miglioramento rilevante delle performance d’impresa, visti i dati ed il passato recente dei formati.

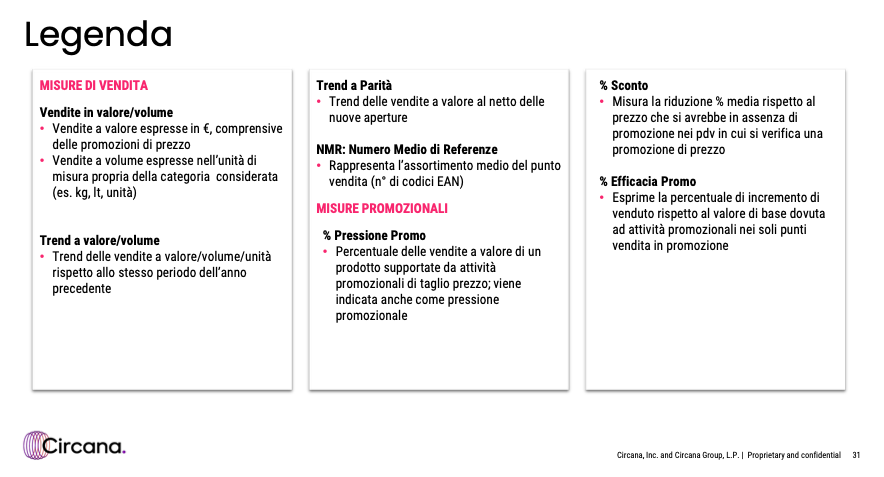

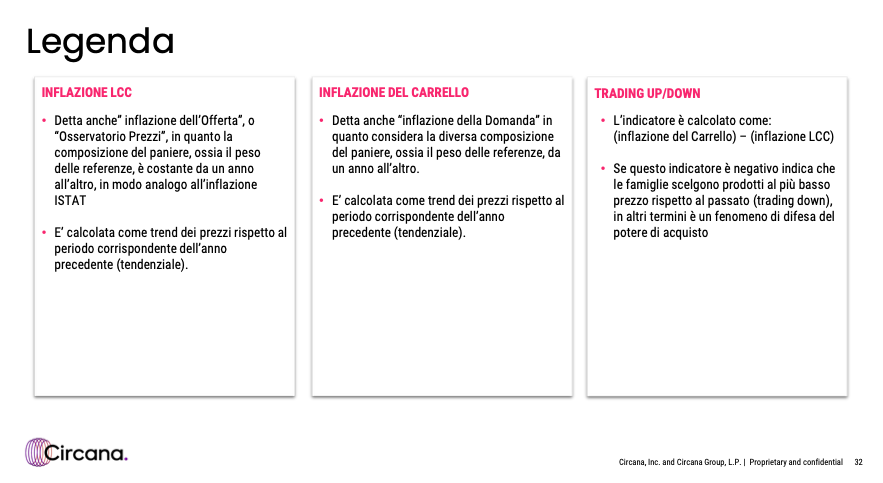

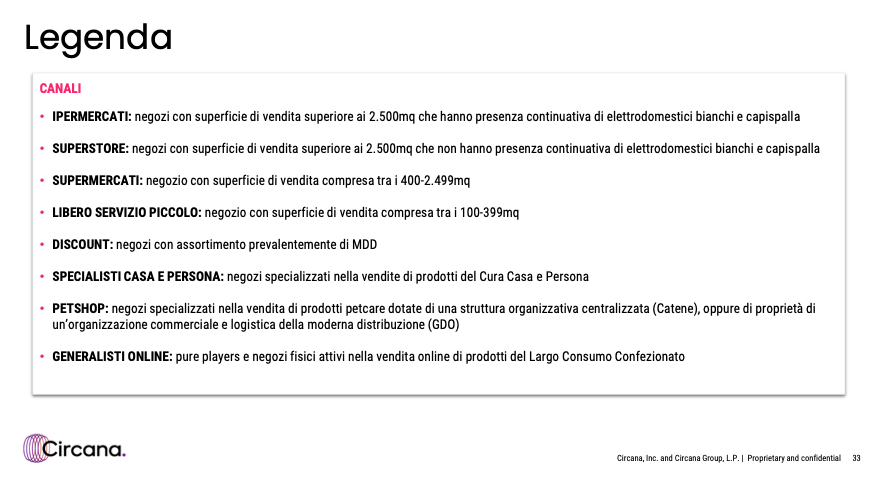

Legenda