I negozi frozen specialist riescono a garantire convenienza ai clienti grazie alle leve dello sfuso e dell’MDD. Analizziamo nel dettaglio le caratteristiche di questo format specializzato.

Ieri è uscito un articolo su RetailWatch che ha introdotto il tema dei mangiamercati. Alla fine di tale articolo spiegavamo come, nel tempo, si siano liberate delle superfici non più adatte per aprire supermercati. Questa disponibilità di location non è solo frutto della dismissione di vecchi negozi alimentari, ormai non più in grado di competere per via delle dimensioni ridotte ma anche della chiusura di molte attività che non necessitano più di store Brick&Mortar.

Parliamo, ad esempio, delle filiali bancarie che, ormai da diversi anni, abbandonano costantemente locali commerciali che tornano sul mercato.

I locali che hanno metrature molto contenute, ovvero inferiori ai 250 mq circa, spesso sono inadatti ad aprire supermercati poiché ormai, a meno che non si tratti di location estremamente centrali o in luoghi poco vulnerabili dalla concorrenza, i nuovi supermercati cercano superfici superiori.

Per i piccoli locali non dotati di canna fumaria e poco interessanti per i retailer alimentari è difficile trovare nuovi conduttori. È per questo che, tendenzialmente, il loro prezzo tende a scendere poco dopo che rimangono sfitti ed è qui che il bravo commerciante può subentrare con formule redditizie.

Perché pensare al frozen?

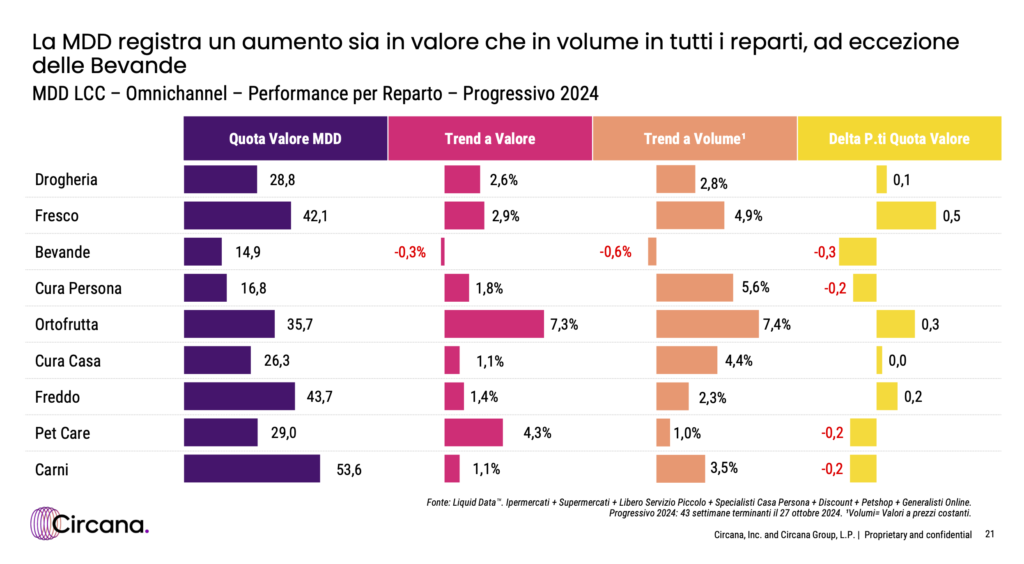

Se guardiamo ai dati Circana sulla quota MDD nei vari comparti ci accorgiamo di come nel frozen tale valore sia pari al 43.7%, cifra ben più alta di tanti altri reparti, compreso il fresco. Non solo, il trend a valore è positivo (+1.4%) e quello a volume pure (+2.3%).

Un’elevata quota di prodotti MDD può significare due cose. Da un lato, sicuramente nel frozen il cliente cerca risparmio e l’MDD è un volano eccellente per ottenere questo risultato. Molte catene hanno infatti un vasto range di prodotti in questa categoria. Pensiamo, ad esempio, a Conad. Basta visitare un loro store per verificare l’onnipresenza dei prodotti a marchio all’interno del frigo surgelati.

In seconda battuta, una quota generalmente elevata dell’MDD in una certa categoria, può voler dire anche che la fidelizzazione del cliente ai marchi noti non è così accentuata.

Questi sono due elementi da tenere ben presenti per comprendere il fenomeno delle catene di surgelati e le politiche commerciali da adottare per avere successo nel mondo dei frozen specialist.

Quali sono le forze, i numeri e i format dei frozen specialist?

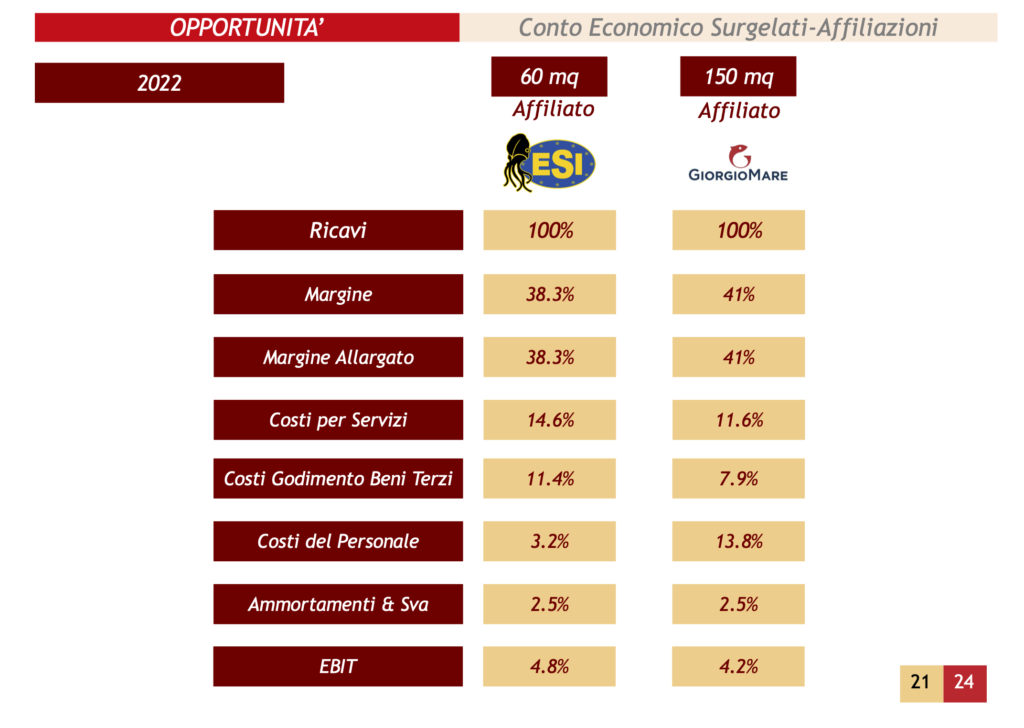

I numeri qui sopra si riferiscono a due negozi affiliati, uno di circa 60 mq facente parte della rete EuroSurgelati ed uno di circa 150 mq che ricade sotto l’insegna GiorgioMare. Quando parliamo di margine, è bene ricordarlo, intendiamo il margine sui consumi.

Il negozio EuroSurgelati è stato inserito per dimostrare come anche piccolissime superfici possano essere, di fatto, rese profittevoli. In questo caso l’imprenditore affiliato, ad esempio, lavora attivamente all’interno del negozio.

C’è da dire, però, che il format ideale, nel caso dei negozi di surgelati, è quello compreso tra i 150 e i 250 mq.

Per soddisfare le esigenze dei clienti in termini di assortimento, infatti, serve spazio.

Per garantire risparmio ad un cliente poco fidelizzato ai brand, i negozi di surgelati offrono un vasto assortimento di articoli sfusi. Tali prodotti, infatti, consentono di risparmiare considerevolmente rispetto a quelli confezionati. Se il marchio leader si posiziona a 100, per esempio, l’MDD può tranquillamente attestarsi a 75 ma lo sfuso arriva anche a 55/60.

I negozi di surgelati più performanti hanno un vasto assortimento sfuso, una buona presenza di MDD ed un paniere contenuto di articoli di marca. In questo modo intercettano i bisogni dei clienti ed acquisiscono un vantaggio competitivo sulla concorrenza I+S+LSP+D.

È importante, per i frozen specialist, ridurre al minimo la percentuale di glassatura degli articoli, ovvero la copertura di ghiaccio delle referenze. In questo modo la qualità percepita dal consumatore è maggiore e si evita di dover portare a casa tanto peso per poco prodotto.

In genere, il numero di referenze in questi store varia molto ma, di solito, non si superano i 1.000 prodotti tra sfuso e confezionato.

Sul territorio italiano ci sono diverse catene di frozen specialist. EuroSurgelati è molto forte nel Lazio ma si espande anche al Nord, ad esempio. Ci sono poi Sapore di Mare (molto presente al Nord), Bottega Marinara (gli ex negozi a marchio Crios di Panapesca), GiorgioMare etc.

Come catene locali, tra le altre, troviamo I-Good (Puglia), SurgelSud (Puglia), Delfino (Campania), Superfreddo Decò (Campania, Lazio e Puglia), Fish’s King (Campania), Gelmarket (ex rete italiana Picard al Nord Italia) etc.

Quali differenze territoriali e tra operatori?

Al Nord, soprattutto in Lombardia, spesso vediamo un’elevata presenza di prodotto confezionato. Ad esempio, la catena Gelmarket praticamente non vende sfuso. In generale, si tratta di prodotti pronti da scaldare come i primi piatti surgelati, per consumatori che non hanno molto tempo per cucinare.

Il rischio di tale modello è quello di non riuscire ad offrire un reale risparmio rispetto all’offerta super e, dunque, nel tempo, perdere appeal verso il consumatore.

In Lombardia ci sono però anche modelli come quelli citati (es. EuroSurgelati e Sapore di Mare) che, invece, basano sullo sfuso la propria strategia commerciale.

Nel Centro-Sud, invece, troviamo molto più spesso assortimenti sfusi di prodotti pronti da cuocere (come i fiori di merluzzo) con le debite differenze. Ad esempio, mentre nel Lazio e in Campania, la presenza di sfuso è molto importante, in Puglia ci sono negozi che confezionano da sé il prodotto sfuso, forse per andare incontro alle differenti abitudini di consumo.

Anche i margini sui consumi non sono uguali dappertutto. La Campania, ad esempio, è una regione molto concorrenziale in termini di prezzi, dove i margini vengono schiacciati per competere efficacemente. Operatori come Delfino, Fish’s King ed altri, per citarne alcuni, realizzano strutture competitive con metrature molto ampie che allargano il bacino di influenza dei loro store.

Per un operatore campano, aprire nel Lazio può risultare molto profittevole perché significa aumentare prezzi e margini pur rimanendo competitivi. Il Lazio, infatti, ha un posizionamento prezzo decisamente più alto rispetto alla Campania.

Anche i metodi di vendita variano. Se, ad esempio, EuroSurgelati, Sapore di Mare, GiorgioMare e altri utilizzano una formula completamente self service, alcuni operatori, come Delfino o La Tirrenica in Campania, prevedono il banco servito.

Quali criteri di sviluppo?

I negozi di surgelati/congelato sfuso rappresentano un One Stop Shop. In sostanza, non è possibile comprare articoli frozen e poi fare altre compere con calma perché, ovviamente, tali prodotti sono soggetti a scioglimento.

È importante, dunque, che questi negozi si localizzino vicino ad altre attività come supermercati, discount, farmacie etc. di modo da ottimizzare i viaggi ed evitare di dover uscire solo per acquistare i surgelati. È con la stessa logica che, nei super, questa merceologia è solitamente posta alla fine del percorso cliente, vicino alle casse in uscita.

Coloro che sviluppano negozi frozen stand alone, lontani da altre attività commerciali, tendenzialmente presentano conti economici in perdita.

Tiriamo le somme

Chi compra la categoria frozen cerca spesso e volentieri il risparmio e, tendenzialmente, è meno fidelizzato ai brand rispetto a quanto accade per altre merceologie.

I frozen specialist riescono ad abbattere i prezzi €/Kg offerti al consumatore attraverso le leve del congelato sfuso e dell’MDD, laddove presente.

Le abitudini di consumo e, di conseguenza, i conti economici dei negozi di surgelati non sono uguali in tutta la Penisola. Possiamo dire che, ad esempio, il Lazio è un ottimo bacino per questo tipo di formula perché garantisce ottime marginalità (40% circa) e discreti fatturati/mq. In altre aree i margini sono più bassi sebbene i fatturati si mantengano molto buoni (es. in Campania).

Abbiamo notato che i frozen specialist i quali si esercitano in particolar modo nel Lazio ed in Campania tendono ad avere redditività più alte. Chi si espande molto al Nord o nelle altre regioni meridionali, non sempre riesce ad essere profittevole o a raggiungere gli stessi risultati di bilancio. Parliamo però di un trend generico che presenta le debite eccezioni. Soprattutto a Nord, infatti, si trovano spesso negozi con ottimi parametri di redditività.

Le metrature di questi locali sono di tutti i tipi, dai negozi molto piccoli (<100 mq) a quelli estremamente grandi (6/700 mq). Con superfici comprese tra i 150 ed i 250 mq, però, si riescono ad ottenere ottimi risultati con investimenti contenuti.