Le banche con l’on line devono lavorare per target

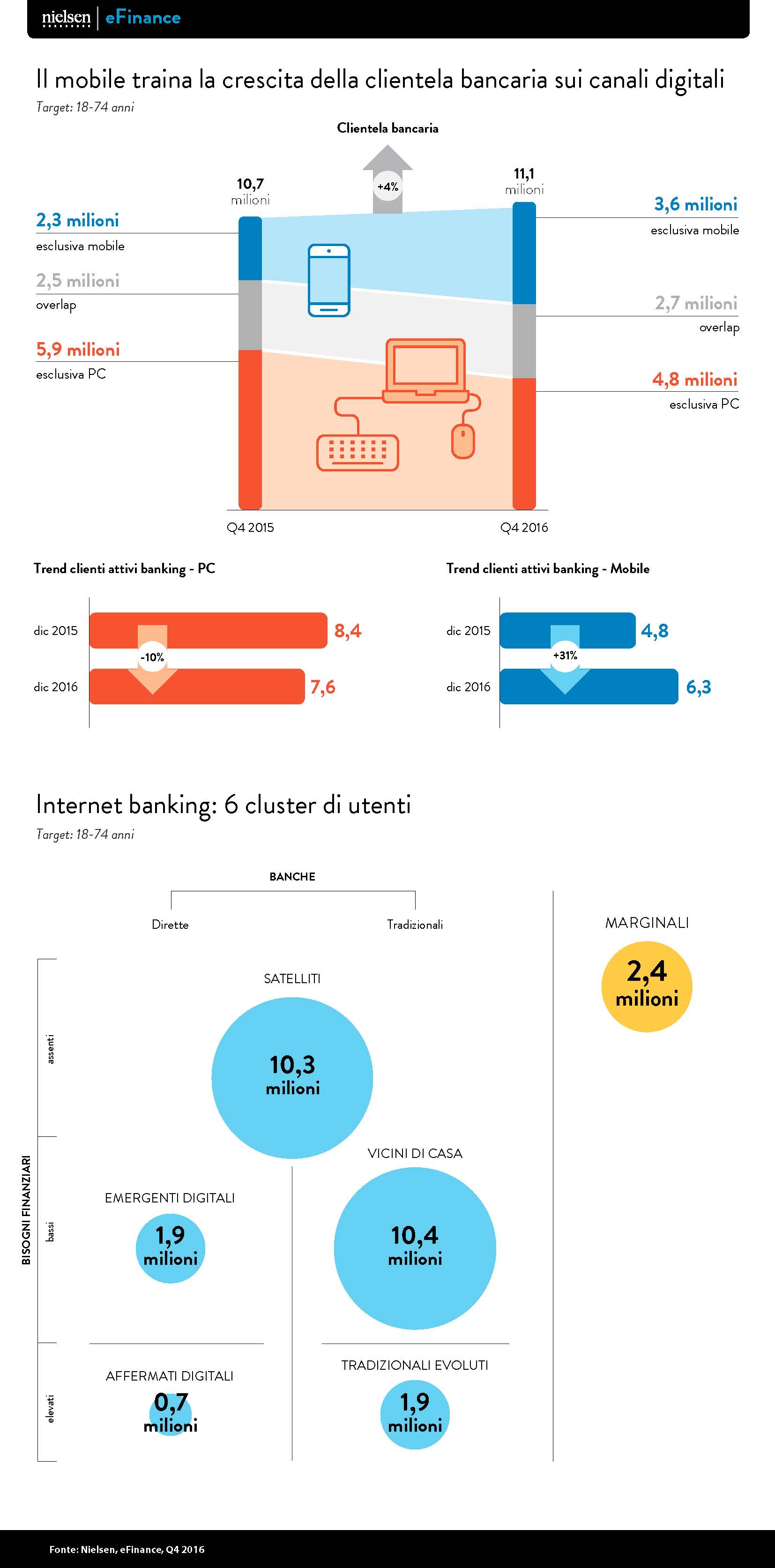

Maggio 2017. Secondo il report eFinance di Nielsen, sono 11,1 milioni gli utenti Internet che hanno effettuato l’accesso all’area riservata di almeno una banca da PC o mobile nel mese di dicembre 2016: il 4% in più rispetto all’anno precedente.

La crescita del digitale

La crescita della clientela attiva sui canali digitali è legata all’incremento dell’utenza internet nel suo complesso e alla sempre maggiore diffusione degli smartphone. Sul primo versante, il numero di utenti internet tra i 18 e i 74 anni è aumentato di 2 milioni rispetto a 1 anno fa (27,6 milioni utenti attivi internet – fonte: Audiweb powered by Nielsen, dicembre 2016). Confermata l’elevata penetrazione del mezzo tra i più giovani, lo sviluppo dell’audience è in larga parte determinata dall’affacciarsi di nuovi utenti tra le fasce più mature. Sul secondo versante, si registra un +10% di possessori di smartphone che raggiungono i 32,7 milioni. La crescita dell’utenza internet ridisegna la mappa delle relazioni tra clienti e istituti finanziari all’interno dei canali digitali, a partire da due variabili: i bisogni finanziari che devono essere soddisfatti e il tipo di banca di cui si è cliente (“tradizionale” vs. “diretta”). Con questo criterio, sono stati rilevati 6 cluster su cui gli istituti finanziari dovrebbero svolgere un’attività di comunicazione mirata, sia nei contenuti sia nei canali: Marginali (2,4 milioni) Satelliti (10,3 milioni), Vicini di casa (10,4 milioni), Emergenti digitali (1,9 milioni), Tradizionali evoluti (1,9 milioni) e Affermati digitali (0,7 milioni).

Il target passivo

I “nuovi” utenti internet sono assorbiti dal cluster dei Satelliti. Questo gruppo, che passa da 8,4 a 10,4 milioni nel corso di un anno, si caratterizza per la quasi totale assenza di bisogni finanziari da soddisfare nell'immediato futuro. Coloro che vi appartengono vivono la relazione con la banca come un obbligo. Se da un lato le condizioni economiche fragili non consentono di accedere al credito, dall'altro il livello di istruzione (più basso rispetto alla media dell’utenza internet) non offre le competenze e le risorse simboliche per far fronte alla crisi. Oltre ai non occupati si rilevano quote sopra la media di casalinghe, pensionati e impiegati. Sono pessimisti (solo il 12% pensa che la situazione economica migliorerà), scarsamenti attratti dalla tecnologia (non seguono le novità tecnologiche) e dal suo concreto utilizzo (appena il 20% dice di preferire leggere i giornali in formato digitale), intrattengono in misura molto maggiore relazioni con banche locali.

All’estremo opposto si colloca il cluster degli Emergenti digitali (da 1,8 a 1,9 milioni). Il 70% del cluster è composto da individui di età compresa tra i 25 e i 44 anni, con un numero medio-basso di bisogni finanziari, anche perché vivono ancora nella famiglia di origine. Il filo conduttore dei loro bisogni è quello di investire i propri soldi in modo che abbiano un rendimento sicuro e, per gli appartenenti più maturi, di integrare la futura pensione. Elevata è l’affinità verso la sottoscrizione di un mutuo. Intrattengono relazioni principalmente con banche dirette. La convenienza è il principale driver di scelta. Il passaparola assume un ruolo centrale. Quasi uno su due è iscritto al profilo social di almeno una banca. Essendo nel pieno della loro esperienza lavorativa, sono benestanti e ottimisti verso il futuro. Caratterizzati da un elevato livello di istruzione, si percepiscono come competenti in temi finanziari e sono quindi orientati al DIY (do it yourself) negli investimenti.

Lavorare per target

L’utenza internet appare estremamente stratificata per come si relaziona al mondo finance. Le banche devono quindi sintonizzare la loro comunicazione e la loro offerta sui target ai quali desiderano rivolgersi. Questo esercizio è particolarmente rilevante per i cluster più evoluti – come gli Affermati digitali e gli Emergenti digitali – la cui attenzione è sempre più spesso catturata da player che provenendo da altri settori o nati in anni recenti offrono soluzioni di pagamento e di gestione del denaro “fluide”, allineati al mondo digitale.