Amazon da 7.000 a 50.000 referenze nell’e-grocer

Febbraio 2017. Il 2017 sarà l’anno in cui il Grocery online finalmente supererà la soglia dell’1% del Largo Consumo Confezionato in Italia. Una soglia psicologica, che permetterà a questo “canale alternativo” di venir preso sempre più seriamente dall’industria, dice Nielsen.

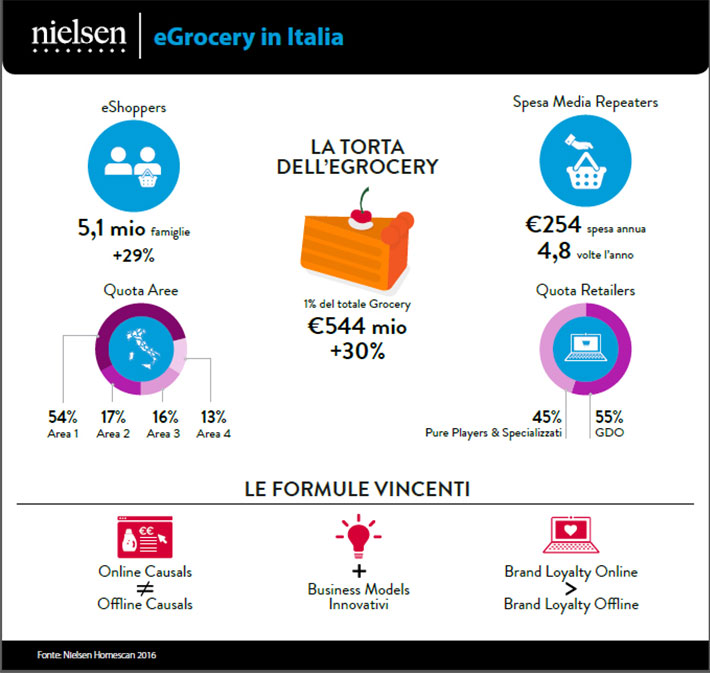

Un canale che a settembre 2016 vale 544 milioni di euro, ancora poco rispetto al totale, ma con una costante crescita a doppia cifra (+30% rispetto a settembre 2015). Negli ultimi 12 mesi inoltre, l’eCommerce ha contribuito a ben il 25% della crescita a totale grocery che quest’anno è stata dello 0,9%. Non più solo la ciliegina sulla torta del grocery, come sottolineato dal CEO di L’Oréal in un’intervista , ma una torta in sè che traina il mercato e diventa il nuovo motore di crescita.

Le famiglie italiane che hanno scelto questo canale sono ormai più di 5 milioni, crescendo del 29,3%, con una spesa media di 108€ e una frequenza d’acquisto di 3,2 volte l’anno, entrambe in crescita. Esistono però ancora tanti acquirenti occasionali, il 42,4% che hanno sperimentato il canale una volta sola e poi hanno scelto, per il momento, di tornare al negozio fisico. Una volta conquistati, però, i 3 milioni di eShoppers italiani che tornano online diventano acquirenti di valore, con una spesa annuale che raggiunge i 254€ e uno scontrino medio di ben 53€.

Con una share of wallet del canale online ancora piccola bisogna ricordarsi che comunque ad oggi la maggior parte della loro spesa viene fatta offline e che parliamo di consumatori cross-canale. Shoppers che si sono dimostrati particolarmente affini al mondo del largo consumo in quanto non solo hanno aumentato la loro spesa online, ma hanno aumentato i propri consumi grocery del 6,8%, superando di gran lunga la crescita del mercato.

Il 2016 è stato l’anno degli esperimenti: abbiamo visto un’estensione del numero di retailers che vendono online soprattutto nel Nord Italia (area 1 e area 2 Nielsen) che per il momento sviluppa più del 70% delle vendite di eGrocery. Sono aumentati sia retailers della GDO che vendono online, sia gli specializzati che i pure players: se tutti contribuiscono all’allargamento della torta, i primi stanno vedendo la propria fetta ridursi (da 50% nel 2015 al 45% nel 2016).

Nello stesso modo, c’è stato un allargamento degli assortimenti, con ad esempio Amazon che è passato da 7.000 referenze di Largo Consumo Confezionato nel 2015 a quasi 50.000 nel 2016, coprendo tutte le categorie del largo consumo, ora anche il fresco.

Il 2017 sarà invece l’anno in cui bisognerà cominciare a parlare di strategia dedicata. Nuove logiche che corrispondono non solo a nuove figure all’interno delle aziende ma anche a nuove competenze ancora tutte da sviluppare e a nuove metriche di misurazione.

Al posizionamento all’interno del sito e al product content, ovvero alla ricchezza di informazioni relative al prodotto, si aggiungono due più tradizionali leve di marketing, come i prezzi e le promozioni che non solo devono rispettare le strategie di portfolio, ma anche allinearsi cross-canale con un’assimetria informativa sempre minore e, spesso, sempre più a vantaggio dei consumatori.

Lato retailers, sono ancora pochi quelli che permettono una gestione attiva del merchandising online e che sono evoluti al punto da ottimizzare il proprio sito secondo logiche di conversion rate. Retailers oltreoceano dal calibro di Walmart investono fino a 10 miliardi all’anno in IT, ma anche da noi ci sono esempi di retailers come Carrefour e Esselunga che hanno fatto un grande lavoro di miglioramento del sito seguendo le logiche sopra citate o U2 che ha ottimizzato la categorizzazione all’interno del proprio store su PrimeNow.

In questo contesto, retailer e manufacturer devono implementare strategie completamente diverse, volte al lungo termine e non alla profittabilità nel breve. E’ quello che sta facendo Amazon, ad esempio con la strategia della home delivery nelle grandi città europee, una modalità di consegna sicuramente sfidante e costosa per un retailer ma che permette di andare ben oltre le aspettative dei consumatori. Pensiamo anche al loro posizionamento di prezzo estremamente competitivo, di 7 punti sotto l’indice di prezzo medio di Iper + Super in Italia, dove non troviamo neanche un’insegna più competitiva di loro. O alle innovazioni che stanno portando avanti, come il lancio in Italia del Dash Button, di Iscriviti e Risparmia e di Amazon Pantry. Modelli di business che sicuramente non porteranno grandi volumi, almeno non a breve; ma quando una famiglia italiana si porta in casa il Dash Button di quel determinato brand di pasta, o di caffè o detersivo oppure decide di sottoscrivere un abbonamento di un anno per avere un rifornimento mensile di acqua, si riuscirà a raggiungere uno degli obiettivi più importanti di brand: una fedeltà del 100%.

Il valore che un consumatore ha per un’azienda, o Life-Time Value, viene moltiplicato dal tasso di retention e quindi dalla fedeltà che il consumatore ha verso il determinato brand. Quello che è ormai chiaro è che online si ha la concreta opportunità di garantirsi una loyalty ben maggiore rispetto a quelle che esistono offline, nonostante lo scenario competitivo sul web sia potenzialmente molto più frammentato. D’altro canto, l’ecommerce in Italia vale ancora meno dell’1%: la posta in gioco per sperimentare oggi è ancora relativamente bassa con dei payoff che però potrebbero rivelarsi significativi.