Amazon ha aperto un negozio dedicato a parafarmacia e bellezza a Milano. Questa operazione potrebbe rappresentare qualcosa di più rispetto ad un semplice flagship store? Analizziamo gli scenari con il supporto dell’Annual Report aziendale.

Amazon ha aperto uno store a Milano il 12 febbraio, in Piazzale Cadorna 4 che si chiama “Amazon Parafarmacia & Beauty“. Prima di commentare quest’apertura, però, è opportuno fare un passo indietro, cominciando da qualche numero.

Il colosso americano, nel 2024, ha fatturato 638 miliardi di dollari, +11% vs anno precedente, raddoppiando sostanzialmente l’utile netto che si attesta sui 59 miliardi di dollari. I negozi fisici del conglomerato, ovvero Whole Foods Market, di cui abbiamo parlato in un articolo di ottobre 2024, Amazon Fresh e Amazon Go, crescono complessivamente più del canale online, segando un +8% contro il +7% dell’eCommerce.

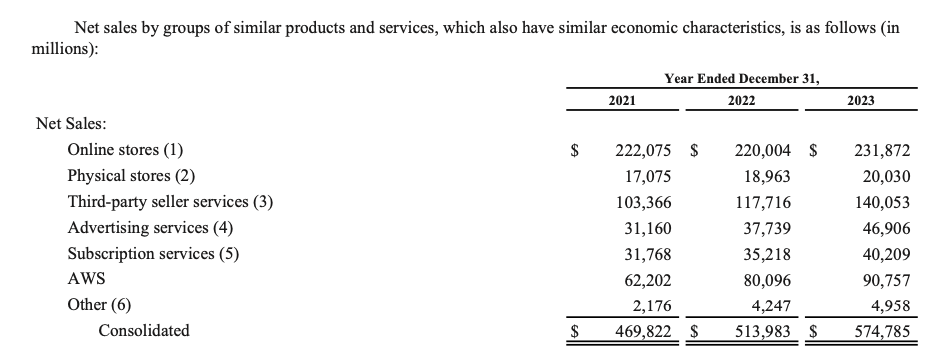

Amazon, però, non è solo retail da molti anni. Anche leggendo l’Annual Report 2023, ad esempio, scopriamo che una grossa fetta dei ricavi aziendali deriva da attività non necessariamente legate al retail.

Amazon Web Services, la controllata che vende servizi cloud, passa dai 62.2 miliardi di ricavi del 2021 agli oltre 90 del 2023.

Ci sono poi business come quello degli abbonamenti o della pubblicità i quali, ad esempio, insieme costituiscono il 15% del fatturato complessivo.

Perché la composizione del fatturato è rilevante?

La GDO convenzionale opera all’interno di un mercato il quale mette sotto pressione margini e profitto. L’avanzare dei discount che abbattono i prezzi, la saturazione del mercato, l’inflazione che riduce il potere di acquisto dei consumatori, l’aumento dei costi energetici sono solo alcuni degli elementi che incidono negativamente sulla capacità di tali aziende di incrementare la propria redditività.

Amazon, invece, ha i piedi in molte scarpe diverse, operando in mercati che garantiscono generalmente un maggiore profitto. Come noto, infatti, l’azienda per diversi anni ha prodotto perdite alle quali poi ha potuto ovviare anche diversificando la propria attività, investendo in settori decisamente più remunerativi.

Il tema, quindi, è come utilizzerà Amazon gli extra profitti provenienti da attività più redditizie nel suo business retail sia online che fisico.

Si torna a Milano

Fin dagli inizi, il fondatore di Amazon Jeff Bezos ha sempre affermato che avrebbe approcciato nuove modalità di vendita solo laddove Amazon, così facendo, sarebbe stata in grado di migliorare notevolmente l’offerta esistente e la customer experience, acquisendo dunque un ampio vantaggio competitivo.

Ci domandiamo, dunque, se la Amazon Parafarmacia & Beauty riesca in questo intento.

Sicuramente il format del colosso americano presenta degli elementi interessanti come, ad esempio, la possibilità per i clienti di ottenere in tempo reale un vasto range di informazioni sui prodotti attraverso gli schermi onnipresenti nel punto vendita. Ci sono poi una serie di servizi in store, legati al benessere della cute. Non pensiamo però che questo sia sufficiente per creare quel gap qualitativo di cui parlava Bezos.

Amazon tradisce, dunque, la propria mission?

Amazon non solo non ha rinunciato alla propria mission, ovvero entrare in un business solo quando convinta di poterlo, sostanzialmente, rivoluzionare ma sta operando proprio per acquisire un vantaggio competitivo anche nel settore brick&mortar.

Sempre leggendo l’ Annual Report di Amazon è possibile vedere come l’azienda si chieda quali soluzioni utilizzare per rendere l’esperienza d’acquisto dei prodotti deperibili conveniente almeno quanto quella che riguarda tutto il comparto non deperibile già ben presidiato dal gigante a stelle e strisce.

Ad oggi, i clienti spesso non scelgono un unico luogo di acquisto ma si muovono frequentemente per ottenere ciò che, per la GDO, è diventato un mantra, ovvero una vasta scelta di prodotti, attraverso un ampio assortimento, e prezzi competitivi. Negli ultimi anni, in cui il potere di spesa dei clienti si riduce a causa di una sfortunata concatenazione di eventi, il prezzo sta acquisendo un ruolo sempre più fondamentale.

Amazon ha delle dimensioni tali che gli consentono di offrire prezzi bassi investendo su di essi una parte degli extra profitti realizzati dai suoi business più redditizi, non sempre correlati al retail.

L’ampio assortimento lo vuole ottenere con una rete logistica sempre più capillare. Nel report aziendale l’amministratore delegato, infatti, scrive “cosa succederebbe se usassimo le nostre strutture adibite alle consegne in giornata per consentire ai consumatori di aggiungere agli ordini Amazon latte, uova o altre merceologie deperibili e riceverle lo stesso giorno in cui viene effettuato l’ordine?“

Aprire un network di store fisici, logisticamente ben servito, che fungano da punto di approvvigionamento per prodotti a prezzi bassi e da pick up point che i clienti possono utilizzare per accedere ad un vasto assortimento disponibile in poco tempo dall’ordine, significa mettere alla prova ancora una volta la profittabilità delle aziende GDO nostrane.

In America questo sta già accadendo con la guerra commerciale in atto tra Walmart ed Amazon. Il negozio di Piazzale Cadorna rappresenta solo un primo step di una strategia più ampia? Vista l’ossessione di Amazon per rendere gli acquisti di prodotti deperibili competitivi come quelli del resto delle referenze, possiamo aspettarci aperture future anche di store dedicati all’ambito food?

Solo il tempo potrà rispondere a queste domande. Nel mentre, la GDO potrebbe attrezzarsi, anche collaborando in campo eCommerce, per intercettare tutti i bisogni dei consumatori. Di questo tema ne abbiamo parlato, tra l’altro, in un articolo di novembre.