Carrefour&Conad + Mars&Nestlé

Gennaio 2016. La Befana giunge ogni anno in sella alla sua scopa per portare ai bambini buoni calze colme di ogni dolce prelibatezza: è stato così anche nell’ultima ricorrenza. La scopa dovrebbe spazzare via i residui di festa; spesso però rimangono nella mente degli adulti cose difficili da rimuovere, come quei confronti fatti sulla convenienza effettiva di ciò che hanno comprato nella speciale occasione, presso i negozi di fiducia.

Carrefour e Conad, in Italia, hanno investito in marketing e fidelizzazione, con il risultato di avere consolidato rassicuranti immagini di convenienza.

RetailWatch ha analizzato la coerenza effettiva sul campo, stavolta attraverso il caso specifico dei dolci forniti da due grandi multinazionali del settore alimentare, venduti a prezzo di offerta in coincidenza dell’Epifania.

Sono stati presi in esame gli stessi ambiti territoriali, un periodo promozionale molto vicino (addirittura coincidente tra il 2 ed il 6 Gennaio).

Nel dettaglio, i due volantini in questione sono rispettivamente, per CARREFOUR, quello valido da sabato 2 a martedì 12 Gennaio 2016 mentre per CONAD quello in vigore da lunedì 28 Dicembre 2015 a mercoledì 6 Gennaio 2016.

I territori di diffusione dei documenti promozionali sono stati quelli di Calenzano (FI), Massa, Lucca e Pisa: quattro bacini situati in una zona precisa della Toscana, a un livello di estrema sollecitazione della pressione competitiva tra le aziende della Grande Distribuzione Alimentare.

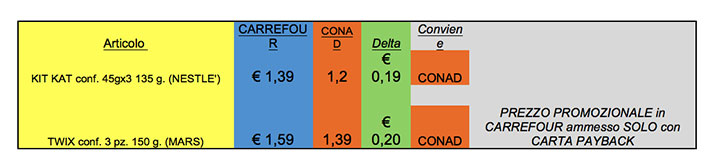

I due prodotti oggetto di confronto sono stati KIT KAT, confezione 3 pezzi da 45 grammi (135 grammi) e TWIX, confezione 3 pezzi (150 grammi).

Il primo è prodotto dalla NESTLE’, multinazionale svizzera, il secondo dalla MARS, azienda americana.

NESTLE’ e MARS forniscono alla distribuzione attiva in Italia, nello stesso settore merceologico, anche i marchi BOUNTY, M&M’s, MARS, SNICKERS (caso statunitense) e SMARTIES, PERUGINA, GALAK, LION, NESTLE’ (caso elvetico).

Abbiamo citato nomi la cui notorietà e importanza nel settore del cioccolato e degli snack dolci è pressoché indiscussa a livello internazionale, riferimenti pertanto che hanno incidenza significativa sulle vendite di Carrefour e Conad, così come di qualsiasi altra insegna commerciale.

L’area interessata dalle due promozioni coinvolge una popolazione di circa 260.000 persone.

Tabella ed evidenze grafiche, che seguono in fondo a questo contenuto, mostrano i riscontri ottenuti.

Conad del Tirreno, nei fatti, è più conveniente di Carrefour, in entrambi i casi considerati.

Mercoledì 16 Dicembre 2015 RetailWatch ha pubblicato un raffronto proprio tra le campagne istituzionali di Carrefour e Conad del Tirreno nel periodo natalizio. Era stato evidenziato come entrambe le insegne avessero scelto un medesimo indirizzo strategico, basato sui vantaggi ammessi dall’uso della carta di fidelizzazione. La concretizzazione di questi vantaggi avveniva per mezzo di Buoni Spesa su acquisti successivi, a fronte di una soglia minima da raggiungere sia nel caso dell’acquisizione dei diritti che nella redenzione degli stessi.

L’analisi aveva sottolineato che, al di là dei valori numerici di soglie e importi, sarebbe stata la coerenza delle abitudini di acquisto con i format di destinazione a favorire realmente il consumatore, che entrambe le campagne, pur nell’imitarsi, garantivano vantaggi importanti e potevano ritenersi meritevoli di svolgere pienamente il faticoso compito di premiare la clientela fedele. La spesa di prossimità sarebbe stata più proficua nei supermercati Conad, quella programmata e sporadica negli ipermercati Carrefour.

In occasione della promozione istituzionale ora considerata, concepita in occasione dell’arrivo annuale della Befana, è invece ravvisabile un “giudizio di convenienza” più netto a favore di Conad del Tirreno… quanto meno per ciò che concerne i casi parziali e specifici di una limitata porzione di territorio, delle ipotetiche condizioni negoziali ottenute da NESTLE’ e MARS, della merceologia “snack dolci di marca”.

Citiamo, per dovere di cronaca e per puntualizzare la dimensione promozionale in cui si muove operosamente all’interno della microstagionalità (Epifania) uno dei due prodotti al centro dell’analisi (KIT KAT – NESTLE’), che…

- tra il 2 ed il 6 Gennaio l’articolo KIT KAT, in confezione 45 grammi per 3, è stato venduto contemporaneamente in Carrefour, Conad e Coop presso aree identiche o limitrofe;

- nel volantino COOP, valido dal 2 Gennaio al 13 Gennaio entro i territori vicini di Pietrasanta (provincia di LUCCA), Massa e Livorno, il suo costo è stato € 1.19 (solo un centesimo in meno rispetto a Conad, ma addirittura venti centesimi in meno rispetto a Carrefour, su una battuta di per sè bassa).

- la versione da 38 grammi, insieme ad altre referenze della stessa misura facenti capo allo stesso fornitore quali Smarties, Galak, Lion, è stata venduta nello stesso periodo, in ambiti territoriali vicini, in Esselunga al costo di €0.50 (solo per fidelizzati), con lo sconto del 50% da un prezzo tondo di partenza pari a €1.00 (attenzione però, perché qui, a dispetto dei valori nominali percepibili nell’immediatezza, il prezzo di vendita al chilogrammo è stato il più alto di tutti e cioè €13.20 (Carrefour €10.30 – Conad €8.89 – Coop €8.81)).

E’ un caso parziale, approssimativo e forse casuale, ma testimonierebbe che Coop e Conad, su uno dei prodotti più conosciuti della NESTLE’, sono in condizione di agevolare la propria clientela in misura maggiore rispetto a Carrefour ed Esselunga, notoriamente distanti da pratiche e logiche della cooperazione.