C’è ancora eccesso di offerta nella GDO. Come fare?

Marzo 2016. Il 2014 e il 2015 hanno fatto segnare la più ampia riduzione del numero di negozi del dettaglio italiano dall’inizio della crisi. Nell’ultimo anno il saldo tra aperture e chiusure ha determinato una diminuzione di circa 8 mila punti vendita, l’1% delle consistenze dell’intero commercio al dettaglio in sede fissa, con una contrazione della superficie commerciale di quasi 590 mila metri quadri in un solo anno.

Non tutti i comparti, però, si sono mossi nella stessa direzione e con la medesima intensità. Subiscono una riduzione più ampia i comparti più tradizionali del non alimentare e quelli maggiormente segnati dalla crisi dei consumi, quali il tessile-abbigliamento, l’arredamento, l’editoria e il fai da te, diminuiscono poi i negozi despecializzati.

In questo contesto però, si affermano anche dei trend positivi.

Certamente aumentano i punti vendita legati al mondo del tecnologico e del digitale, crescono i settori oggetto delle più recenti liberalizzazioni (farmaci e carburanti), si afferma una nuova tendenza alla specializzazione, soprattutto nell’alimentare.

Crescono ancora le forme di commercio più flessibili, sia quelle più tradizionali (l’ambulantato +3,1% in un anno) sia le forme più moderne del commercio online (+ 11% gli operatori pure-player dell’ecommerce nel 2014). Allo stesso modo, il dettaglio diventa uno dei settori di accesso per l’imprenditoria dei nuovi italiani. Le attività commerciali gestite in forma di impresa individuale da extracomunitari sono oramai 150 mila, oltre il 15% del totale.

Tali considerazioni sono relative all’aggregato nazionale e solo convenzionalmente descrivono la realtà fattuale dei singoli territori. Già declinando l’analisi a livello regionale è facile comprendere come lo sviluppo del settore sia molto differenziato tanto in termini di trend temporale quanto di incidenza sul

numero di residenti.

Il dettaglio appare più diffuso nelle Regioni più piccole e con una più bassa densità demografica e soprattutto nel Nord Est. È invece cresciuto di più nelle Regioni meridionali, dove continua spesso ad essere una occasione di piccolo imprenditoria e auto occupazione.

Gli effetti della crisi si sono fatti sentire naturalmente anche sul fronte delle vendite. Il valore nominale del fatturato nel 2014 era ancora inferiore a quello del 2010 con un ritardo dell’11% rispetto alla dinamica del Regno Unito e dell’8% rispetto a quella della Germania.

La Gdo alla ricerca di nuove modernità

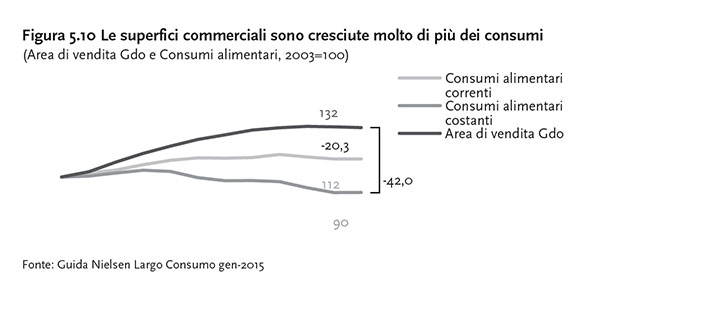

Il drammatico calo dei consumi e la continua crescita delle superfici degli ultimi anni hanno ampiamente saturato il mercato della distribuzione commercial italiana che si caratterizza sempre più per essere un settore maturo e probabilmente in eccesso di capacità produttiva. Basti dire che negli ultimi dieci anni la grande distribuzione alimentare ha messo a segno una crescita delle superfici di vendita di oltre il 30%, garantendo oramai all’Italia una dotazione commerciale complessiva anche superiore a quella di molti altri Paesi europei.

A fronte di tale incremento, però, la dinamica dei consumi si è mossa in direzione opposta. I consumi alimentari sono diminuiti nello stesso lasso temporale di quasi 10 punti, generando una caduta della produttività delle superfici installate in termini reali di oltre 40 punti percentuali. Peraltro, tale discrasia rimane molto ampia anche quando si vogliano considerare i consumi a valori correnti (ovvero al lordo dell’inflazione).

La crescita delle superfici ha invertito il trend nel 2013 ed ha fatto segnareanche nel 2014 una riduzione di poco meno di mezzo punto percentuale senza però modificare nella sostanza la distanza accumulata tra andamento della domanda e dell’offerta.

Il processo si è concentrato nei formati più piccoli (piccoli super e libero servizio) e nell’area meridionale del Paese dove gli effetti della recessione e il cambiamento delle preferenze del consumatore sono state più nette.

Appaiono in grande difficoltà i format di più piccola dimensione, all’opposto risultano in netta crescita i punti vendita orientati a specifici segmenti merceologici (specialisti drug), di prezzo (discount), di servizio e assortimento sui prodotti alimentari (superstore).

Le difficoltà degli ipermercati, peraltro, trovano il principale motivo di difficoltà nello sfavorevole andamento del mercato finale dei beni non alimentary e, ancora una volta, nella competizione delle grandi superfici specializzate e dell’offerta online.

L’affermazione delle vendite dei formati più performanti, infatti, non trova origine soltanto nella maggiore crescita di quei comparti della rete distributive ma anche, in taluni casi, soprattutto nella capacità di quei formati di tenere le vendite a parità di perimetro della rete.

Le vendite per metro quadro di area di vendita premiano in particolare proprio il superstore che sfiora nel 2014 gli 8mila euro.

È, invece, il discount l’unico comparto che fa segnare una crescita della produttività nell’ultimo biennio. A riprova del fatto che tale canale costituisce oramai un elemento centrale dell’offerta distributiva italiana cui si rivolge un sesto degli acquisti degli italiani.

Fonte: Rapporto consumi Coop