Ottobre 2019. Prosegue anche nel 2018 il trend negativo del comparto dell’abbigliamento e delle calzature con una contrazione del fatturato del 3,3% rispetto allo scorso anno e del 9,6% se si considera l’ultimo quinquennio (2014-2018). Pur minacciato da questa ulteriore contrazione nella spesa, il segmento si conferma il più rilevante nel mondo del Non Food in termini di giro d’affari (23,6 miliardi di euro). Se consideriamo nel dettaglio i comparti che costituiscono il mercato, ancora una volta la quota più rilevante è rappresentata dall’abbigliamento (58,6%), in calo dello 0,8% rispetto al 2017. Seguono le calzature (16,3%) e l’intimo e calzetteria (16,0%); la quota più piccola del mercato continua ad essere quella degli accessori, che rappresentano il 9,1% del comparto.

Secondo l’ultimo rapporto Coop, nel 2018 gli italiani sembrano aver dimenticato il mondo del fashion nel loro quotidiano, nonostante la fase di congiuntura economica favorevole e l’espansione dei consumi. L’attenzione all’ambiente è diventata cruciale anche nell’orientare i comportamenti di consumo, di pari passo con la consapevolezza dell’impatto che l’industria tessile tradizionale produce sulle risorse naturali; per questo motivo i consumatori hanno iniziato a porre particolare attenzione sulla scelta di quanto acquistare e sull’uso che si fa degli abiti. In questo processo di cambiamento un ruolo fondamentale è stato giocato anche dal ribasso avviato dalle catene del fast fashion, con una proposta di articoli di abbigliamento a costi molto contenuti per i consumatori finali, e la crescita della pressione promozionale. In uno scenario economico mondiale sempre più complesso, il calzaturiero italiano ha registrato nel 2018 un andamento moderatamente positivo, rafforzando il valore della produzione a fronte di un calo delle quantità realizzate.

Nonostante la crescente competizione sui mercati internazionali con produttori emergenti, che possono contare su costi di manodopera più bassi, il settore calzaturiero Made in Italy mantiene il primo posto tra i produttori di calzature nell’Unione Europea, grazie alla tradizione industriale italiana, alla capacità di innovazione del prodotto e dei processi di produzione, alla possibilità di contare su una filiera locale e alla maestria degli operai calzaturieri italiani, che rendono le calzature italiane uniche e apprezzate dai consumatori di tutto il mondo. Ancora una volta il recupero dei consumi nelle voci dell’abbigliamento è riconducibile alla diffusione degli acquisti tramite Amazon, un canale ancora in espansione con effetti non solo di spiazzamento dei canali alternativi ma anche di cambiamento delle abitudini dei consumatori.

Gli acquisti on line

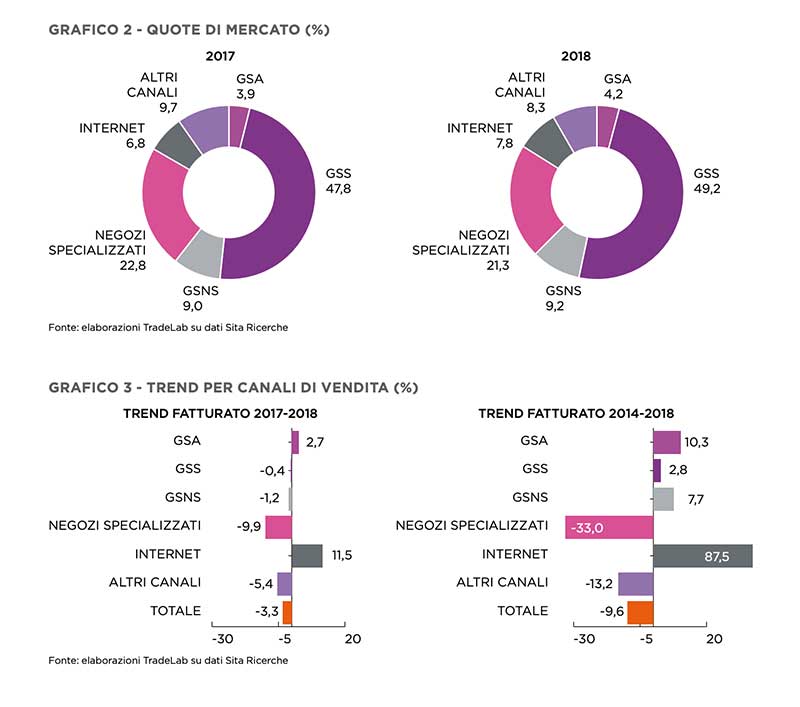

Tra le categorie più ricercate per gli acquisti da smartphone si evidenziano, infatti, l’abbigliamento, grazie alla presenza di grandi retailer localizzati in molti paesi dell’Europa e alle nuove modalità di consegna, come ad esempio i ritiri degli acquisti presso gli armadietti fai da te nei supermercati, nei negozi e nei centri commerciali. Le GSS (catene di negozi e grandi superfici) si confermano anche nel 2018 come il principale luogo di acquisto degli italiani (49,2%), in aumento dell’1,4% rispetto al dato del 2017 in termini di quota di mercato nonostante un lieve calo delle vendite a valore (-0,4%).

Rispetto al 2017 proseguono gli effetti positivi derivanti dalla caratterizzazione dei reparti Non Food nei negozi despecializzati; la quota di vendita veicolata da ipermercati (GSA) e grandi magazzini (GSNS) sale infatti al 13,4% (+0,5% rispetto al 2017) ed è rispettivamente del 4,2% e del 9,2%. Per quanto riguarda gli altri canali si assiste a un ulteriore sviluppo del commercio online, che vede crescere la propria quota di mercato dal 6,8% al 7,8% e un giro d’affari in aumento dell’11,5%. Il calo più significativo dell’anno in termini di quota di mercato (-1,5%) riguarda invece i negozi tradizionali specializzati, a conferma dello stato di crisi avanzata in cui si trova questo tipo di format. Le difficoltà del canale rispetto alla distribuzione moderna emergono anche in termini di fatturato, con un calo che sfiora il 10% rispetto al 2017 e del 33,0% se si considera il dato dell’ultimo quinquennio. La crescita del peso della distribuzione moderna e del commercio online, con offerte di prezzo per tutte le tasche, oltre ad incidere negativamente sui negozi tradizionali, ha effetti negativi sui canali alternativi (soprattutto ambulanti) che registrano, infatti, un nuovo significativo calo sia in termini di quota di mercato (-1,4%) sia in termini di fatturato (-5,4%).