Gennaio 2017. Riportiamo in questo articolo una parte della consueta analisi di bilancio di un ampio campione di imprese della GDO, di DGM Consulting.

I RISULTATI COMMERCIALI DEL CAMPIONE, IN IPOTESI DI CONTINUITA’ STRATEGICA, SONO PREVISTI IN AUMENTO SIA NEL 2016 (+1,4%) SIANEL 2017 (+2,6%).

REDDITIVITA’ ATTESA DEL CAPITALE INVESTITO IN AUMENTO NEL BIENNIO DI PREVISIONE (+0,68%) PER EFFETTO DELLA CRESCITA DELLA REDDITIVITA’ DELLE VENDITE. RIMANE STABILE IL TURNOVER.

FREE CASH FLOW OPERATIVO PREVISTO IN NETTO MIGLIORAMENTO NEL BIENNIO DI PREVISIONE PER IL CONTINUO AUMENTO DEL REDDITO OPERATIVO, UN FLUSSO DI CCNO POSITIVO E UN FLUSSO DEGLI INVESTIMENTI NEGATIVO MA CON VALORI ASSOLUTI INFERIORI.

CONTINUA RIDUZIONE DEI TEMPI STIMATI DI RIENTRO DAL DEBITO FINANZIARIO. STABILITÀ DELL’EQUILIBRIO PATRIMONIALE E CONTINUO MIGLIORAMENTO DEI TEMPI STIMATI DI RIENTRO DAL DEBITO FINANZIARIO.

La scalata dell’Ebit

Nel 2015 il campione di aziende analizzato presenta un aumento dell’EBIT del 50,54% a fronte di un aumento del fatturato nettamente meno sostenuto (+2,66%). Il panel, preso nel suo complesso, denota quindi un’efficienza gestionale in quanto l’aumento dei ricavi totali si traduce in un aumento più che proporzionale del risultato operativo. Ciò è dovuto in modo particolare alle performance positive di alcuni grossi player del comparto, primo fra tutti Esselunga S.p.a..

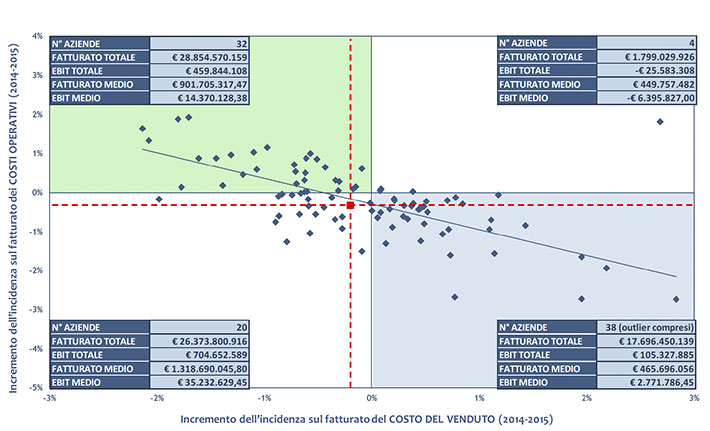

Nel quadrante in alto a destra della matrice sottostante compaiono le società che mostrano tassi di crescita positivi sia del fatturato che dell’EBIT. Tuttavia per parlare di efficienza gestionale l’aumento dei ricavi deve essere accompagnato da un pari o maggiore aumento del reddito operativo. Nel quadrante in basso a sinistra, al contrario, si trovano le società che hanno fatto registrare un decremento sia del fatturato che dell’EBIT, mentre negli altri due quadranti troviamo i casi ibridi, cioè player che mostrano un aumento dei ricavi totali associato ad un decremento del margine operativo e viceversa.

Le società che occupano il quadrante in alto a destra della matrice (crescita congiunta del fatturato e dell’EBIT), sono più numerose e mediamente più grandi rispetto alle rimanenti ed ottengono un reddito operativo medio nettamente più elevato.

N.B.: per una migliore rappresentazione grafica, nelle matrici sono stati esclusi i cosiddetti outlier, ossia società che hanno fatto registrare performance molto positive o molto negative. Gli assi tracciati in colore rosso delimitano l’andamento dei player rispetto ai risultati medi del campione.

Efficienza commerciale o operativa?

Mettendo ora a confronto le aziende che manifestano maggiore e/o minore efficienza a causa delle variazioni delle incidenze dei costi commerciali e dei costi operativi sul fatturato, si può notare l’esistenza di una relazione inversa fra queste due tipologie di impatti sulla marginalità.

Le aziende posizionate nel quadrante in alto a sinistra della matrice sottostante (circa il 34% delle società che compongono il campione) fanno registrare buone performance di marginalità mediante saving sul costo del venduto, ma cattivi risultati in termini di incidenza dei costi operativi sul fatturato. Specularmente, le aziende che si posizionano nel quadrante in basso a destra (circa il 40% del totale del campione) sono le aziende che hanno adottato una strategia mirata alla riduzione del peso dei costi operativi piuttosto che dell’incidenza dei costi relativi al consumo di merci, al fine di migliorare la propria marginalità .

Questa relazione di tradeoff si può spiegare attraverso lo switch di costo sottostante le tattiche e le negoziazioni adottate nel corso del processo di acquisto. In particolare, da una parte, ci sono operatori che a fronte di sconti da fornitori (in cambio, ad esempio, di una consegna al centro di distribuzione), potrebbero aver speso di più per il presidio, la logistica, e il trasporto necessari per la consegna della merce ai singoli punti vendita delle proprie reti. Dall’altra parte, le aziende che hanno sostenuto (in proporzione) meno costi operativi di gestione, potrebbero aver “investito” figurativamente questo risparmio in un

servizio più corposo da parte del fornitore (come, per riprendere l’esempio precedente, una delivery puntuale direttamente al punto vendita della rete).

Fra i due cluster di aziende, le società che compongono il primo gruppo strategico hanno un dimensionamento medio più grande (il fatturato medio 2015 sfiora il miliardo di euro ed è quasi il doppio di quello del secondo gruppo), ipotetico segnale di maggiore potere contrattuale che conferma quanto detto in precedenza, a fronte di un reddito operativo medio di circa 14,4 milioni di Euro. Al contrario, il secondo insieme di imprese mostra una dimensione commerciale media nettamente inferiore (465 milioni di Euro) ed un Ebit medio di 2,7 milioni di Euro, sinonimo di una struttura più flessibile.

Al fine di dedurre quale fra le due tattiche messe a punto dalle aziende del campione analizzato nel biennio 20142015 sia in grado di generare i risultati reddituali migliori, è utile intercettare la variazione di marginalità operativa di ogni operatore di ciascun gruppo. La strategia di saving sul costo del venduto risulta leggermente migliore, infatti le società che la perseguono ottengono un aumento medio di marginalità pari allo 0,4%. Fra queste 23 aziende su 32 aumentano il loro rapporto EBIT/Fatturato, registrando un aumento medio di marginalità di 0,73 punti percentuali. I player che invece seguono la tattica di efficienza operativa mostrano un miglioramento medio di marginalità pari a 0,2%. Fra questi 20 aziende su 30 aumentano il loro rapporto EBIT/Fatturato ottenendo una crescita media di marginalità pari a 0,64 punti percentuali.

Infine, 20 aziende su tutto il campione considerato riescono a raggiungere congiuntamente le due efficienze (quadrante in basso a sinistra della matrice), mentre solo 4 registrano inefficienze sia commerciali che operative.

Le best practice

Al fine di individuare le società che dal 2014 al 2015 hanno conseguito le performance migliori, è stato deciso di svolgere l’analisi non sull’intero campione, ma su un insieme di player che rispettano i seguenti requisiti di crescita, di redditività e di solidità:

- aumento del fatturato dal 2014 al 2015;

- aumento del risultato operativo superiore al tasso di crescita delle vendite dal 2014 al 2015;

- EBIT 2014 positivo;

- rapporto fra posizione finanziaria netta e mezzi propri inferiore ad 1.

Delle 94 aziende che compongono il panel, 36 registrano tali performance. Di queste, come si può evincere dalle tabelle a pagina successiva, 11 mostrano la capacità di diminuire l’incidenza sul fatturato sia dei costi commerciali sia dei costi operativi, 15 riescono ad essere efficienti nella gestione grazie alla diminuzione dell’incidenza sul fatturato dei costi commerciali, parzialmente compensata dall’aumento dell’incidenza dei costi operativi. Al contrario sono 10 le società che mostrano la capacità di aumentare il reddito operativo più dell’aumento dei ricavi, diminuendo l’incidenza dei costi operativi.

Le società che mettono in pratica una strategia di saving sul costo del venduto hanno un dimensionamento medio maggiore, mentre le società che seguono la strategia di saving sui costi operativi sono quelle che mediamente aumentano di più la redditività delle vendite.

Ciò significa che la strategia che porta i risultati migliori è quella che mira alla riduzione dei costi operativi, tuttavia, il rapporto fra reddito operativo e fatturato è mediamente più alto per le società seguono la strategia di efficienza commerciale.

Le proiezioni al 2017

Segnali di ripresa del volume d’affari del commercio al dettaglio che nel 2015 inverte il trend negativo ed è previsto in crescita sia nel 2016 che nel 2017.

Il trend del fatturato del commercio al dettaglio alimentare e non alimentare mostra nel suo complesso una dinamica decrescente dal 2011, toccando nel 2014 il valore indicizzato delle vendite più basso nel corso del periodo analizzato. Nel 2015, invece, entrambe le macrocategorie merceologiche mostrano un’inversione di tendenza che fa auspicare una ripresa per i prossimi anni. Parlando in termini assoluti, il giro d’affari risulta essere di circa 216 miliardi di Euro nel 2015, in aumento dell’1,17% rispetto al 2014 (dati FederDistribuzione) e stimato in crescita anche per il biennio 2016/2017 (+1,41% nel primo anno e +2,61% nel secondo anno di previsione).

Il settore alimentare che nel 2015 genera circa il 53% del fatturato totale (dati FederDistribuzione) ha risentito meno della decrescita delle vendite rispetto al settore non alimentare, anche a causa dei bisogni primari e della popolazione.

Procedendo con la segmentazione del mercato retail secondo le sue tipologie distributive ed evidenziandone l’andamento dall’anno 2010 al 2015, si osserva da un lato la continuità del fenomeno di cannibalizzazione dei negozi di piccole superfici da parte delle aziende della Grande Distribuzione Specializzata (GDS) e Non Specializzata (GDnS), al fine di mantenere i propri livelli di vendita o di limitarne la contrazione. Dall’altra parte, se le società della prima modalità di distribuzione manifestano un andamento più sensibile al mercato con un calo fino al 2013 e una ripresa già dal 2014, quelle della seconda tipologia (all’interno della quale sono presenti gli attori della GDO) si caratterizzano per una più lenta e meno marcata risposta ai trend di contesto anche in virtù del fatto che vendono beni di prima necessità.

Aumento del giro d’affari della Grande Distribuzione Organizzata. Discount, Supermercati e Superstore sono i canali distributivi in espansione in termini di numero di punti di vendita.

Per avere una chiara indicazione circa le dimensioni della Grande Distribuzione Organizzata (ovvero Ipermercati, Supermercati e Superstore, Libero servizio, Hard discount, Grandi Superfici non specializzate), è necessario calcolare il suo fatturato aggregato e confrontarlo con quello di Grandi superfici e Catene specializzate e con quello degli Altri operatori del mercato (ovvero Ambulanti, Internet, Door to door, Vendite per corrispondenza, Vari). A fronte del generale calo delle vendite fra il 2012 e il 2013 che ha colpito trasversalmente tutte e tre le tipologie distributive, nel 2014 si nota un’inversione di tendenza solo per Grandi superfici e Catene specializzate, mentre nel 2015 si osserva la ripresa anche della GDO, che aumenta il suo giro d’affari dell’1,26%, pari a circa 1,2 miliardi di Euro in più rispetto all’anno precedente.

Nello specifico, l’ammontare di questa variazione positiva è assegnabile principalmente agli scaffali dei generi alimentari e in quota parte a quelli dei beni non alimentari: i primi crescono di 1 miliardo di Euro, i secondi di 200 milioni di Euro circa.

L’ulteriore segmentazione delle vendite della Grande Distribuzione non specializzata per formato commerciale permette di cogliere la oramai consolidata e netta superiorità dell’andamento dei Discount, con caratterizzazione sia annuale che stagionale. Quest’ultimo canale manifesta una crescita continua in tutto il periodo analizzato e nel 2015, per la prima volta, raggiunge il primato anche nel mese di dicembre. Supermercati e Ipermercati invece mostrano segnali di ripresa nel 2015, dopo un biennio di decrescita.

Le dinamiche evidenziate dall’andamento delle vendite, vengono confermate anche analizzando il numero di punti vendita, che nel complesso diminuiscono, passando da 28.904 nel 2012 a 27.077 nel 2015 (dati FederDistribuzione), sintomo di chiusure da parte dei player di minor dimensioni e/o di rifocalizzazione sul territorio da parte degli operatori della GDO. Il Discount è l’unico canale distributivo che aumenta i punti di vendita dal 2012, raggiungendo nel 2015 un numero più che doppio rispetto al 2000.

I motivi di questa progressiva crescita sono molteplici. L’assortimento dimezzato rispetto alle altre tipologie distributive (generalmente un discount espone a scaffale la metà delle referenze presenti all’interno di un supermercato di pari metratura e, inoltre, “fatte esclusivamente per il discount”) consente una migliore gestione dei costi; ciò permette di investire e di far trovare all’interno sempre più qualità dei prodotti freschi, nonché la presenza di marchi riconosciuti, nonostante rimanga sempre la logica “Every day low price”. Inoltre anche l’ambiente tende ad essere più simile a quello di Ipermercati e Supermercati (si passa da Hard a Soft Discount) consentendo di aumentare l’affluenza e la frequenza. Il ruolo del Discount è cambiato: non è più il luogo ove “comprare saltuariamente a prezzi più bassi”, bensì ove “fare la spesa di tutti i giorni”.

I dati economico-finanziari

Malgrado il mercato faccia registrare un aumento del giro d’affari solo nel 2015, il campione manifesta una crescita dei ricavi complessivi per in tutto il periodo analizzato, con tassi di crescita annuali in aumento.

Il trend di crescita dei ricavi si può spiegare analizzando il panel di aziende selezionate, il quale è composto sia dalle società di grandi dimensioni sia dalle società appartenenti

ai principali gruppi d’acquisto, ritenute più rappresentative del mercato della Grande Distribuzione Organizzata in Italia e che hanno risentito meno della stringente congiuntura economica.

Dal 2012 al 2015 la diminuzione dell’incidenza della quota di altri ricavi (inclusivi dei premi erogati a fine anno) sui ricavi lascia intendere un lento ma costatabile spostamento di valori monetari tra gli operatori GDO e i loro fornitori “dall’esterno all’interno della fattura”, che confermerebbe le evidenze attese in seguito all’introduzione dell’art.62 del “Decreto Liberalizzazioni”, mentre la diminuzione dell’incidenza degli acquisti sui ricavi è sinonimo che il mercato del commercio al dettaglio sta sempre più razionalizzando e centralizzando le attività di contrattazione con le aziende alimentari al fine di avere una forza contrattuale maggiore.

Efficienza operativa in aumento

La redditività delle vendite, in diminuzione dal 2012, registra una crescita di 0,57 punti percentuali nel 2015. Le motivazioni sottostanti sono riconducibili principalmente alla diminuzione della rilevanza del costo degli acquisti (0,42 p.p.) che raggiunge nel 2015 l’incidenza sui ricavi di vendita più bassa dell’ultimo quinquennio, alla diminuzione della rilevanza degli ammortamenti (0,19 p.p.) e della diminuzione dell’incidenza del costo del personale (0,14 p.p. la prima in tutto il periodo analizzato) condizionato dalla

struttura del mercato del lavoro nel contesto economico italiano (totale dipendenti al netto dei dirigenti nelle imprese con almeno 500 dipendenti, operanti nel settore del commercio al dettaglio in esercizi non specializzati) che è in aumento, ma con tassi di crescita sempre meno marcati. Osservando la numerosità complessiva dell’organico del panel si nota come il numero di dipendenti sia in crescita in tutto il periodo analizzato. L’indice di ricavi delle vendite per dipendente, dopo un biennio di stabilità, migliora leggermente, mentre l’indice reddito operativo per dipendente, in calo sia nel 2013 che nel 2014, registra un netto aumento.

Analizzando il margine d’intermediazione commerciale di primo livello in valore assoluto, si osserva che esso aumenta dal 2014 al 2015 (+5,56%) in quanto il costo degli acquisti, al netto delle variazioni di magazzino, cresce meno dell’aumento di fatturato. Infine, anche il peso del costo per servizi e godimento dei beni di terzi nei confronti dei ricavi di vendita diminuisce leggermente.

I risultati commerciali del campione analizzato in ipotesi di continuità strategica rispetto al passato sono previsti in crescita sia nel 2016 che nel 2017.

La stima dei ricavi di vendita delle aziende del panel è stata calcolata in ipotesi di continuità strategica, quindi applicando il tasso previsionale di crescita del giro d’affari complessivo del mercato della Grande Distribuzione Organizzata.

Osservando le dinamiche previste dei prezzi al consumo e dei consumi reali totali, che sono le variabili macroeconomiche utilizzate per stimare il trend futuro dei ricavi totali, si evidenzia una variazione positiva di entrambi, rispettivamente +0,65% e +0,76% per il 2016 e +1,73% e 0,88% per il 2017 (elaborazioni statistiche su dati Istat).

Redditività attesa del capitale investito prevista stabile nel 2016 (+0,09 punti percentuali). Nel 2017 il RONA è stimato aumentare (+0,59%) per effetto della crescita della redditività delle vendite e di una sostanziale stabilità del turnover del capitale investito.

Efficienza operativa della gestione stabile nel 2016 e in leggera crescita nel 2017. La redditività delle vendite, nel 2016, è prevista rimanere pressoché stabile (+0,05 p.p.) per poi aumentare nel 2017 (+0,21 p.p.). La causa scatenante il lieve miglioramento nel 2017 è la variazione negativa delle rimanenze di magazzino che incrementa la marginalità d’intermediazione commerciale che a sua volta condiziona positivamente la redditività operativa e la diminuzione dell’incidenza attesa del costo del personale sui ricavi di vendita.

Il costo del lavoro è stato previsto sommando la sua crescita nominale (fonte European Commission) alle previsioni Istat relative all’indice del costo del lavoro per dipendente.

Efficienza strutturale prevista stabile. Il turnover del capitale investito è previsto stabile sia nel 2016 sia nel 2017. Questa dinamica si deve alla crescita attesa del CIN che avanza ad un tasso simile rispetto a quello delle vendite: tasso di crescita del fatturato pari a +1,41% a fronte di un tasso di crescita del CIN pari a 2,02% nel primo anno di previsione, tasso di crescita del fatturato pari a +2,61% a fronte di un tasso di crescita del CIN pari a 1,87% nel secondo anno di previsione.

L’aumento previsto del Capitale Investito Netto è principalmente figlio dello sviluppo atteso dell’Attivo Fisso Netto (circa +2% annuo), in parte compensato dai trend attesi del Capitale Circolante Netto Operativo e dei Crediti/Debiti diversi, che peggiorano.

Free cash flow operativo previsto in netto miglioramento in entrambi gli anni di forecast. Stabilità dell’equilibrio patrimoniale e continuo miglioramento dei tempi stimati di rientro dal debito finanziario.

Il flusso di cassa operativo netto migliora negli anni di previsione per l’aumento dei debiti commerciali, manifestando così che gli operatori del campione hanno pienamente superato gli effetti provenienti dall’introduzione dell’art. 62 del “decreto liberalizzazioni”, in parte compensato dall’aumento dei crediti commerciali e delle rimanenze. Inoltre rispetto al 2015, nel biennio di previsione il reddito operativo è maggiore.

Per quanto riguarda la gestione degli investimenti, che continua a drenare cassa in linea con gli anni precedenti, la voce più preponderante rimane l’investimento in immobilizzazioni materiali (apertura e/o ristrutturazione dei punti vendita) .

La Posizione finanziaria Netta è prevista aumentare nel 2016 per poi rimanere costante, tuttavia l’equilibrio patrimoniale non peggiora in quanto anche i mezzi propri continuano ad aumentare. Infine, il payback period continua a ridursi nel biennio di previsione, in particolare nel 2017, anno in cui l’EBITDA aumenta del 6,9% rispetto all’anno precedente e la PFN si riduce leggermente.

L’analisi delle singole aziende

L’analisi iniziale sulle 94 aziende del campione classifica i player sulla base dei risultati da essi ottenuti nel corso dell’ultimo anno consuntivo. Si è partiti analizzando il delta di EBIT nel periodo 20152016 rispetto alla speculare variazione dei ricavi (efficienza gestionale), e si è proceduto con due scomposizioni, o drilldown: la divisione dell’efficienza gestionale in efficienza commerciale ed operativa (I); la successiva divisione dell’efficienza operativa in efficienza di personale ed efficienza di struttura e funzionamento (II).

Tutti i risultati in oggetto sono stati analizzati calcolando la variazione delle rappresentative voci di conto economico, ogni mille euro di fatturato. Questo ragionamento permette dunque una comparazione tra le efficienze ottenute dalle diverse aziende, e, tra queste e le efficienze medie del campione, calcolate a partire dal conto economico cumulato dell’insieme di aziende in analisi.

Si sottolinea che l’analisi svolta non mira ad evidenziare le società migliori in termini assoluti, ma quelle che hanno dimostrato, nell’ultimo anno, di saper migliorare più delle altre i propri valori economici.

Dopo una overview generale del campione, ci si concentra su un gruppo più ridotto di aziende che hanno ottenuto buoni risultati anche in valori assoluti e che rispettano alcuni standard quantitativi, così da effettuare un confronto solo fra player che, si presume, abbiano operato senza la necessità di dover mettere in pratica manovre straordinarie e non ricorrenti.

EFFICIENZA GESTIONALE: MIGLIORI PERFORMANCE in INTERMEDIAZIONE COMMERCIALE o in OPERATIVITÀ AZIENDALE?

EFFICIENZA GESTIONALE

Nel 2015 l’EBIT complessivo del campione registra un aumento pari a 5,30€ ogni 1000€ di fatturato generato rispetto al 2014. Delle 94 aziende componenti il panel, 55 aziende aumentano l’EBIT di più di un euro ogni mille di fatturato rispetto all’anno precedente; 31 lo riducono mentre 8 lo mantengono stabile. Fra le singole società, quella che fa registrare il più netto miglioramento nel corso del 2015 è Family Market S.p.A. che ha generato 71,6€ in più di EBIT ogni 1000€ di fatturato rispetto al 2014, grazie ad un saving dei costi commerciali (87€ ogni 1000€ di fatturato) compensato in parte dall’aumento del peso dei costi operativi (+15,4€ ogni 1000€ di fatturato).

EFFICIENZA COMMERCIALE

Nel 2015 il campione di aziende presenta un miglioramento di efficienza commerciale, diminuendo l’incidenza del costo del venduto di 2,14€ per ogni 1000€ di fatturato. Ciò è frutto di un aumento congiunto di efficienza negli acquisti (1,75€) e di efficienza nella gestione del magazzino (0,39€). Delle 94 aziende del campione, 49 evidenziano un saving nella propria gestione commerciale pari a più di un euro ogni mille euro di ricavi; 3 si mantengono stabili; 42 registrano un peggioramento. La società che registra il decremento più rilevante del costo del venduto è Family Market S.p.A. con 87,07€.

EFFICIENZA OPERATIVA

Nel 2015 il campione mostra un aumento di efficienza operativa con costi che rispetto al 2014 diminuiscono di 3,16€ ogni 1000€ di fatturato. Prendendo nel complesso le società del panel, emerge che 53 player generano un saving in termini di costi operativi (pari a più di un euro ogni 1000€ di fatturato), 5 rimangono stabili e 36 mostrano un peggioramento.

Terminata l’analisi dell’impatto delle macrocategorie di costo sulla marginalità aziendale, vengono messi a fuoco gli andamenti delle poste contabili in valore assoluto. Nel 2015, il campione registra un costo del venduto aggregato in aumento del 2,37% ed un valore aggregato dei costi operativi che sale di 1,27 punti percentuali a fronte di una crescita del fatturato pari a 2,66%. Come si può notare nella matrice sottostante, esiste una relazione diretta fra la dinamica dei costi commerciali e dei costi operativi. Questa assunzione è giustificata dalla naturale fisiologia di una azienda in crescita: è normale osservare (in ipotesi di espansione) un aumento concorde sia dei costi relativi ad acquisto e gestione delle materie prime, sia dei costi inerenti allo svolgimento delle attività gestionali. Non a caso, dei 72 palyer del campione che aumentano il proprio fatturato, 55 registrano un aumento contestuale del livello dei costi sia commerciali che di gestione operativa. Ad esempio, Eurospin Italia S.p.A., a fronte di una crescita del fatturato pari a 6,7%, mostra un aumento del costo del venduto pari a 6,3% e un incremento dei costi operativi dell’8,63% in quanto ha aperto, nel corso del 2015, 45 nuovi punti vendita ed ha aumentato il proprio organico di 687 persone. Di contro, dei 22 player che diminuiscono il fatturato, 14 evidenziano una riduzione di entrambe le tipologie di costi.

EFFICIENZA OPERATIVA: PIÙ SAVING DI COSTO nei costi del PERSONALE o nei costi di STRUTTURA E FUNZIONAMENTO?

Scomponendo ulteriormente l’efficienza operativa, La diminuzione del peso dei costi operativi fra il 2014 ed il 2015, è dovuto alla decrescita sia del costo del personale sia dei costi di struttura e funzionamento, rispettivamente più bassi di 1,07€ e di 2,10€ ogni 1000€ di fatturato.

La società che registra migliori performance è Acil S.r.l, che riduce i suoi costi operativi in proporzione al fatturato di 66,48€ ogni 1000€ di fatturato. Tale risultato è generato dall’abbattimento dei costi di struttura e funzionamento, 78,32€ ogni 1000€ di fatturato parzialmente compensato dall’aumento del costo del personale, +11,84€ ogni 1000€ di fatturato.

EFFICIENZA DI PERSONALE

Focalizzando l’attenzione sul costo del personale, 34 aziende delle 94 che compongono il panel registrano un suo aumento, 13 lo mantengono stabile e ben 47 lo riducono di più di un euro ogni mille di fatturato.

Nel suo complesso il campione analizzato mostra un’efficienza di costo sul lato delle risorse umane (1,07€ ogni 1000€ di fatturato) mentre l’azienda che riduce in maggior misura l’incidenza del costo del personale è Unicoop del Tirreno Soc. Cooperativa, che diminuisce tale voce di 21,22€ per ogni 1000€ di fatturato generati.

EFFICIENZA DI STRUTTURA E FUNZIONAMENTO

Spostand0 l’attenzione sui costi di struttura e funzionamento, (in cui rientrano costi per servizi, godimento di beni di terzi, ammortamenti, accantonamenti e oneri diversi di gestione), il campione denota una diminuzione degli stessi di 2,10€ per ogni 1000€ di fatturato. Ben 51 aziende delle 94 che compongono il panel mostrano nel 2015 una loro riduzione, 6 li mantengono stabili, mentre per 37 player si legge un aumento.

La società che mostra la maggior capacità di efficienza è Acil S.r.l. che rileva una contrazione di questa tipologia di costi di 78,32€ per ogni 1000€ di fatturato.

Osservando le variazioni puntuali delle specifiche voci di costo operativo in valore assoluto, tra il 2014 e il 2015, si registra una certa eterogeneità nella gestione contrattuale delle risorse umane. Infatti, il posizionamento incrociato delle società in riferimento all’andamento dei costi del personale e dei costi di struttura e funzionamento è alquanto diverso. Ciò significa che spesso al costo del personale dipendente si affianca quello del personale interinale (che rientra nei costi di struttura e funzionamento), le cui policy di gestione sono diverse e variabili da player a player.

I possibili cambiamenti in atto

È stato riportato il conto economico aggregato (a valori assoluti e in percentuale sui ricavi di vendita) consuntivo dell’anno 2015 e la previsione per lo stesso anno effettuata, in ipotesi di continuità strategica, da DGM Consulting nel GDO Report 2015.

Come si può notare, il forecast dei ricavi di vendita è stato leggermente sottostimato rispetto a quanto effettivamente generato (0,79% pari a circa 471 milioni di euro). Tuttavia, essendo il campione composto dalle maggiori realtà che operano nel settore della Grande Distribuzione Organizzata, è plausibile che esse siano cresciute ad un tasso maggiore rispetto ai player più piccoli, confermando così la continuità del fenomeno di cannibalizzazione da parte delle grandi aziende.

Rispetto al 2014, il peso percentuale degli acquisti sui ricavi di vendita è diminuito. I player sono quindi stati più bravi nelle strategie di acquisto.

Le immobilizzazioni sono superiori rispetto a quanto previsto; di contro gli ammortamenti risultano inferiori. Ciò potrebbe essere dovuto ad un timing diverso in cui si è deciso di investire, in particolare per il 2015 le politiche di investimento si sono probabilmente concentrate maggiormente nell’ultimo trimestre dell’anno rispetto al 2014 (ciò potrebbe essere stato dettato dalla Legge di Stabilità 2016, che permetteva di sfruttare il maxi ammortamento a fini fiscali per gli investimenti effettuati fra ottobre e dicembre). A supporto di tale tesi, l’incidenza delle imposte sul reddito lordo passa dal 65,5% del 2014 al 40,5% del 2015.

I debiti finanziari aumentano ad un tasso meno elevato di quanto previsto. Nello specifico, i debiti a breve termine non crescono, ma diminuiscono. Ciò incide su valore ipotizzato degli oneri finanziari.