Maggio 2020. Carrefour inventa l’ipermercato nel 1963 per offrire prodotti alimentari a un prezzo più competitivo dei supermercati e completare le esigenze delle famiglie con un’abbondante scelta di articoli non alimentari (inclusi mobili e lampadari) sotto lo stesso tetto. È il discount degli anni ’60 e ’70. Come faceva efficienza?

- Acquisti in grande quantità con consegna diretta a negozio, per ottenere sconti maggiori

- Localizzazione periferica per un costo immobiliare (terreno e costruzione) molto inferiore

- Interno economico con scaffalature spartane: bassi costi e immagine di economicità

- Organizzazione del lavoro industriale

- L’Euromercato guidato da Carlo Orlandini introduce la codifica numerica delle referenze, ben prima che arrivassero i codici a barre: elimina prezzatura e riprezzatura dei singoli pezzi (erano gli anni dell’inflazione galoppante con continui cambi di prezzo), risparmia ore e crea i dati per la gestione integrata. Carlo Orlandini, un vero leader, veniva da IBM e conosceva i benefici dell’informatica.

Inoltre, l’ipermercato offriva ai clienti la benzina a prezzo scontato: devi fare strada e spendere per raggiungermi, con un pieno ti ripago del costo del viaggio!

L’ipermercato in origine guadagna molto bene, più del supermercato, come accade anche ai discount attuali: il ROE di Euromercato superava generalmente il 100% in quegli anni, anche per la mancanza di concorrenza.

Scenario attuale: l’ipermercato è sostanzialmente un superstore molto più grande, in cui i prezzi dei prodotti alimentari sono allineati ai superstore e talvolta anche ai supermercati; il non food è poco attraente e genera incidenze basse (e margini talvolta inferiori all’alimentare) e l’offerta di freschi è molto rilevante ma non sufficiente a stimolare la frequenza di visita di un supermercato.

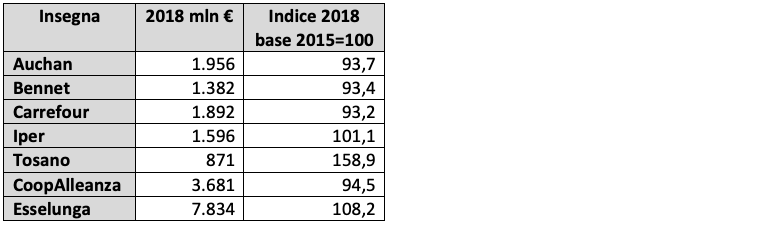

Analizziamo i bilanci delle aziende più significative, con PdV omogenei come formato: Auchan, Bennet, Carrefour, Iper e Tosano (è un caso interessante con un modello originale e un’attenzione notevole ai clienti horeca). Per confronto, consideriamo anche Coop Alleanza (gli iper > 4.000 mq pesano circa il 50%) ed Esselunga: ha inventato i superstore (i suoi PdV sono in media 3.000 mq) ed è il leader in Italia.

Tab. 1 – Cifra d’Affari Netta 2018

Ill. 1 – Evoluzione Cifra d’Affari Netta per PdV, mq e Addetto

Auchan ridimensiona la superficie e riduce il personale ma non riesce a contrastare la perdita di vendite per negozio. Bennet lavora molto bene su superfici ed organizzazione del lavoro, contenendo il calo delle vendite per PdV. Anche Carrefour ha lavorato sulla riduzione di superfici e organici, purtroppo non si riscontra la tenuta delle vendite per negozio.

Il confronto con Esselunga è impietoso, il contesto è lo stesso ma gli indicatori sono opposti: crescita in tutte e tre le misure, con una maggiore forza nella capacità di vendita per negozio, aumentando la metratura media e la resa a mq.

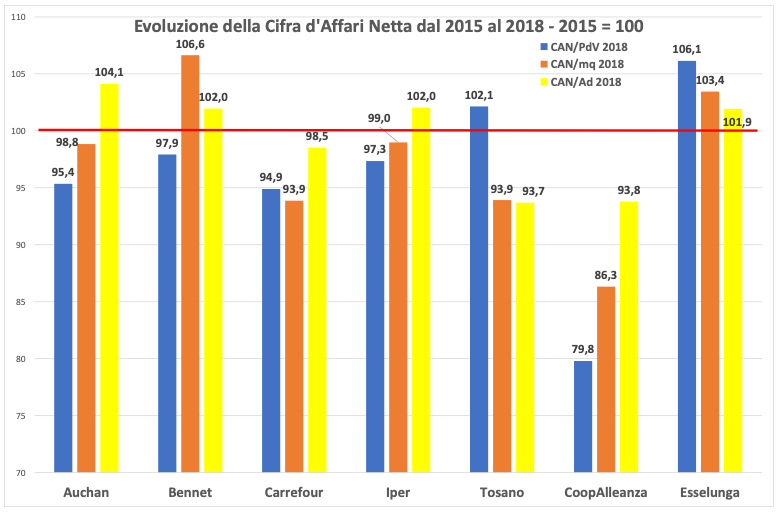

L’iper si caratterizza per il Non Food: dall’uscita della crisi (dati 2012) al 2018 le vendite di NF nella Distribuzione Moderna (fonte Nielsen) sono diminuite di oltre il 16%. Esaminando solo gli iper >=4.000mq, il Potenziale NoFood è passato da 525 a 472 e il TotalStore da 219 a 194, con andamenti differenti fra le Aziende.

Carrefour provò a superare i limiti fisici ed economici nel Non Food col Planet. I risultati variavano a seconda dei bacini e comunque il modello fu abbandonato con l’uscita di Olofsson.

Ill. 2 – Evoluzione PdV >= 4.000 mq dal 2012 al 2018, indice 2012 = 100

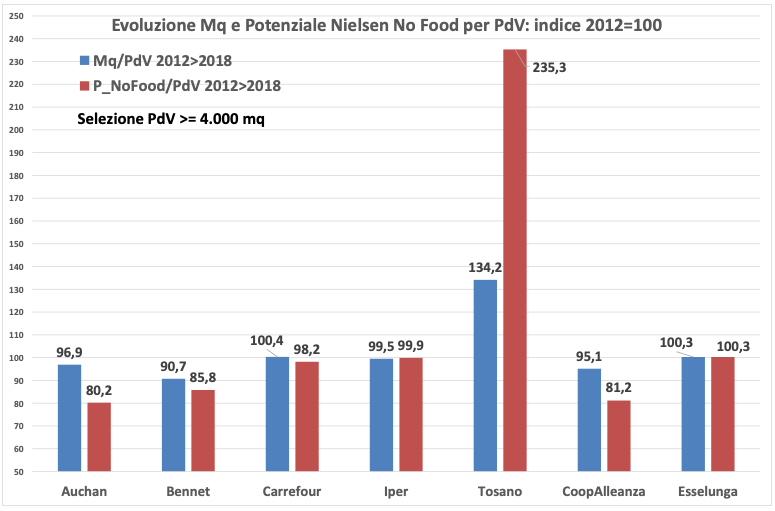

L’evoluzione del Margine Lordo % evidenzia le variazioni di strategia e offerta commerciale che le Aziende hanno attuato negli anni, per modificare posizionamento e risultati. Solo Esselunga mostra continuità il che prova, a fronte di note modifiche della pressione promozionale, la capacità di gestire il pricing in modo evoluto. Tosano ha un netto cambio di passo nel 2016, ben prima dell’acquisizione dei due PdV da Bennet. Il Margine è determinato oltre che da pressione promozionale e convenienza, dal mix di categorie. È evidente che non ci sono ipermercati in grado di esprimere un contributo rilevante da Non Food.

Ill. 3 – Margine Lordo %

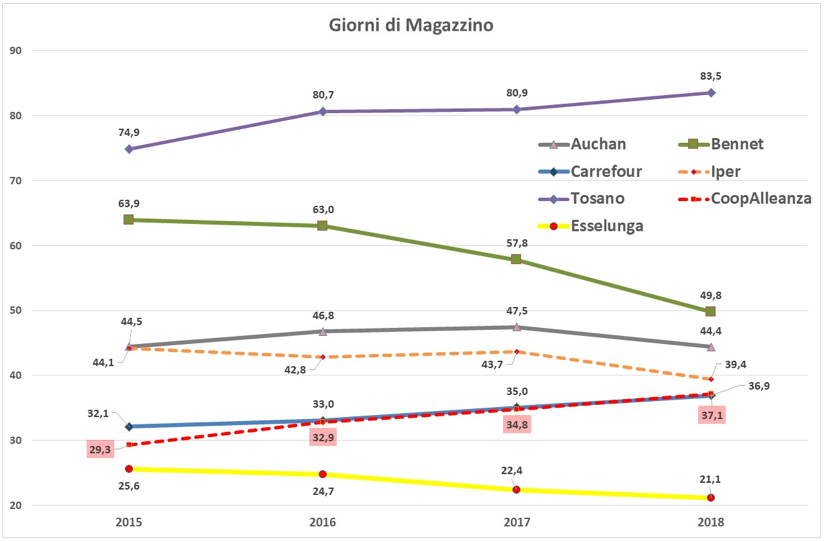

Un aspetto importante della redditività è la gestione delle scorte. Le aziende esaminate hanno modelli operativi diversi pur impiegando tutte i Centri di Distribuzione.

Ill. 4 – Gestione scorte: modelli operativi e giorni magazzino molto diversi

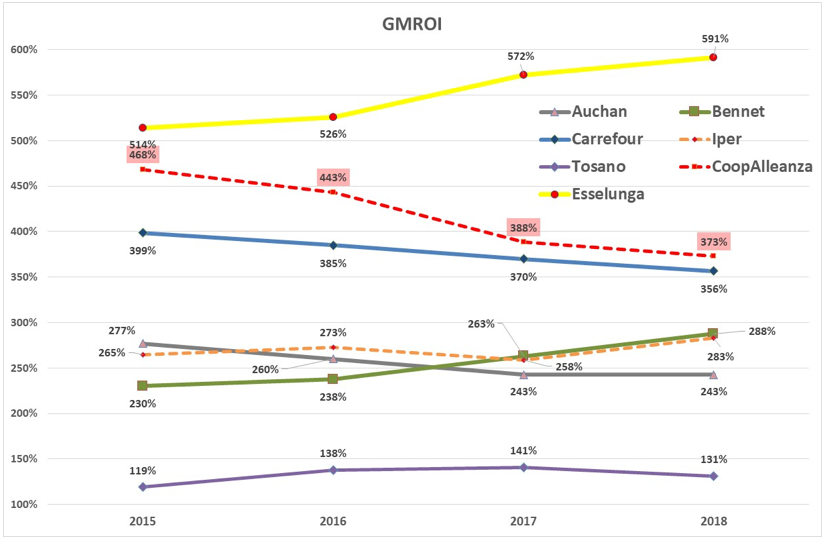

Spicca la politica da stocchista di Tosano e il grande lavoro svolto da Bennet per migliorare la rotazione. La componente mix può essere analizzata solo con dati più dettagliati, normalmente non inseriti nel bilancio. Esaminiamo come l’efficienza si traduca in redditività dell’investimento in merce, guardando il GMROI.

Ill. 5 – Redditività dell’investimento in merce: GMROI

Per ogni Euro investito in merce, Esselunga ottiene quasi 6 €. Coop Alleanza mostra una redditività della merce superiore agli ipermercati puri, ma totalmente inadeguata a sostenere i costi dei processi gestionali (vedi redditività operativa). Bennet ha una tendenza costante al miglioramento ed è l’unico ad aver ridotto significativamente la superficie dei PdV; Carrefour, pur avendo un’eccezionale efficienza di magazzino, ha una redditività calante, gli sforzi di recupero di marginalità unitaria non sono sufficienti a compensare la perdita di massa di margine per il calo delle vendite.

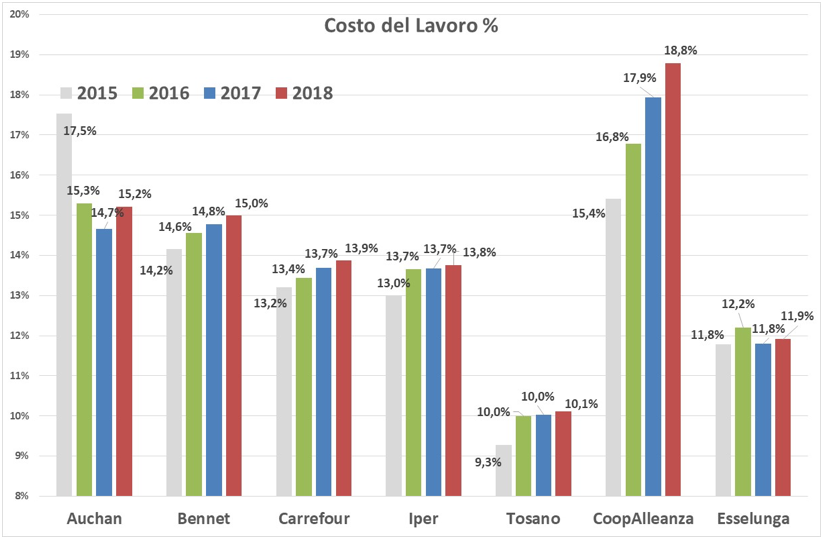

Ill. 6 – Incidenza del Costo del Lavoro

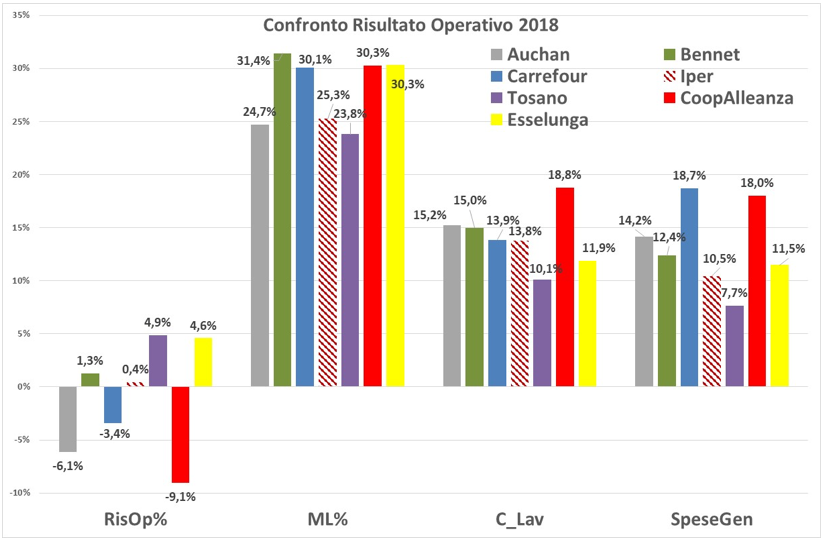

Ill. 7 – Confronto del Risultato Operativo 2018 e delle sue principali determinanti: Margine Lordo, Costo del Lavoro e Spese Generali. Non in evidenza Ammortamenti e Accantonamenti

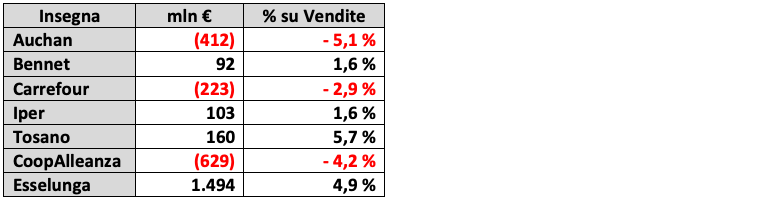

Tab. 2 – Risultato Operativo cumulato 2015>2018

La vendita online è la modalità per offrire assortimenti enormi, convenienza (sempre?); i modelli vincenti sono Amazon e Ocado: decine di migliaia di articoli e semplicità di scelta e anche acquisto d’impulso. Gli iper italiani sono timidamente online, anche in questi tempi di pandemia, in cui i vincoli alla circolazione hanno penalizzato soprattutto loro; infatti non abbiamo osservato esperimenti di riconversione per superare i vincoli del lock down, ad eccezione di Tosano.

Conclusioni

L’ipermercato è stato un formato molto innovativo e di grande successo, ma da anni (e ovunque nel mondo) è in grande difficoltà, sia per il cambiamento dei comportamenti dei consumatori sia per le scelte fatte dalle Aziende: la ricerca dell’efficienza ha appiattito le specificità dei singoli iper, senza peraltro offrire né un livello di prezzi sensibilmente inferiore ai superstore né una proposta commerciale ricca e tale da attrarre maggiormente i consumatori. La crisi economica prima e la pandemia ora hanno ulteriormente penalizzato il modello.

L’analisi evidenzia che le scelte specifiche delle Aziende generano risultati profondamente diversi: per Auchan, che sostanzialmente fallisce, c’è Bennet che continua a guadagnare e Tosano che offre competitività ai clienti con logiche da stocchista, accompagnate da ottima redditività operativa e dalla capacità di adattarsi rapidamente al contesto (leggi avvio eCommerce).

Il caso Auchan prova che restando fermi il declino è inevitabile e che ci sono spazi di redditività grazie all’innovazione del modello.

Fonti: Bilanci aziendali e Guida Nielsen Largo Consumo, vari anni

Per mia pura curiosità, il format ipermercato è in crisi anche in Spagna? Auchan (Alcampo) è in crisi anche lì?