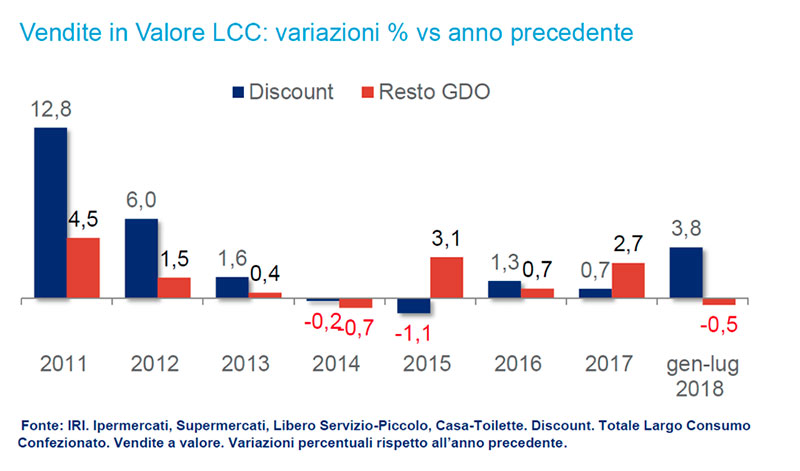

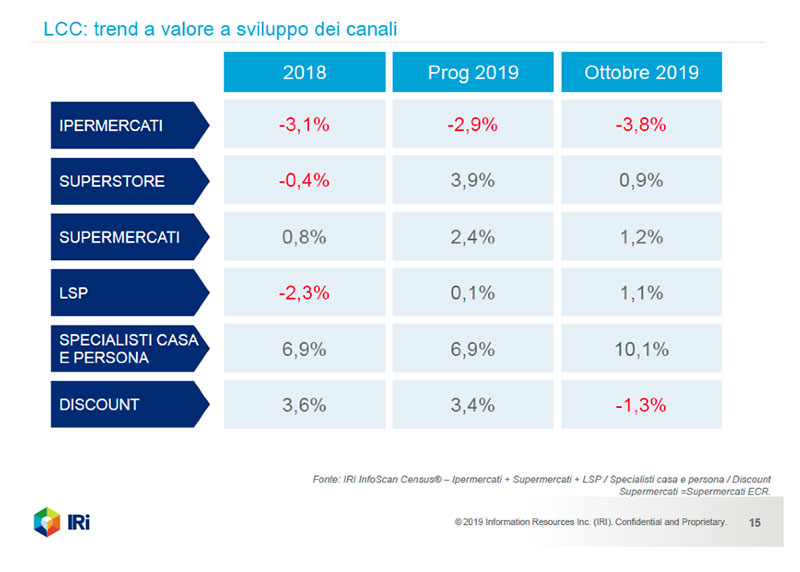

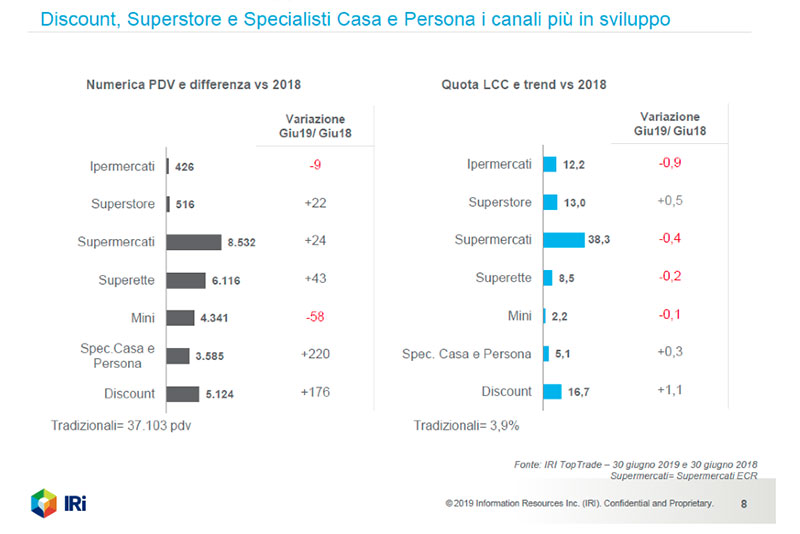

Gennaio 2020. La quota di mercato è arrivata al 18,5% del largo consumo confezionato (era il 10,4% nel 2003), supermercati e superstore sono al 50,6%, gli iper al 12,6% e 11,4% il libero servizio; ma mentre i discount sono in crescita con un +5%, i super sono stabili e gli iper in calo (dati 2018 Nielsen convegno – il futuro del retail – Milano marzo 2019)

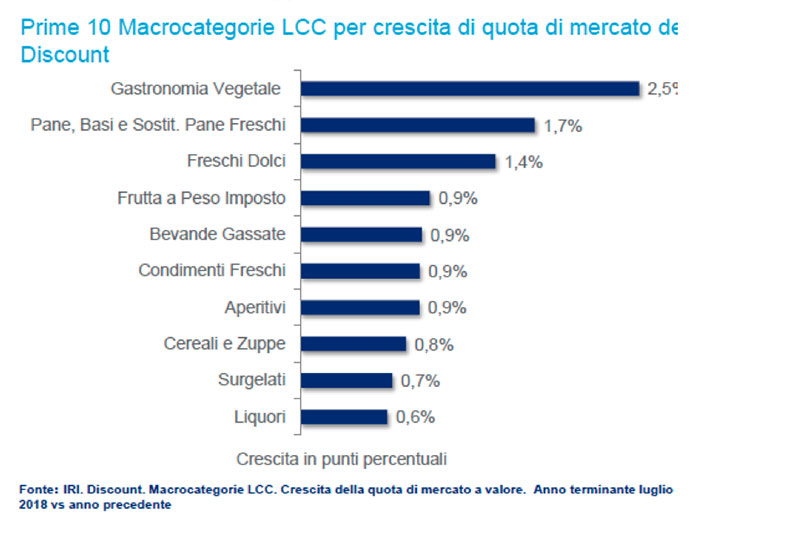

Segni positivi dunque che denotano l’interesse dei consumatori verso questo canale, non più focalizzato su pochi prodotti confezionati come era un tempo, ma ricco di proposte sui freschissimi, ortofrutta in primis.

Segni positivi dunque che denotano l’interesse dei consumatori verso questo canale, non più focalizzato su pochi prodotti confezionati come era un tempo, ma ricco di proposte sui freschissimi, ortofrutta in primis.

Mentre le cronache del settore sono concentrate su Conad che compra Auchan, sembra dunque che il vero business in Italia siano i discount: secondo l’ultimo rapporto di Mediobanca infatti, i discount registrano un ROE (ritorno sul capitale proprio) più alto degli altri canali pari a circa il 30% (Md-Lidl) mentre i più bravi della GDO (Esselunga in testa) al massimo sono arrivati tra il 10 e il 15%.

Da maggio 2018 con l’inaugurazione del primo punto vendita a Como è entrato nell’affollato mercato italiano anche Leader Price con un accordo di partnership con il gruppo Crai (20% Casinò/Geimex, 20% Crai Secom, il restante al 15% ciascuno da 4 soci del consorzio: New Grieco, F.lli Ibba, Ama Crai Est e Codè Crai Ovest).

Approfondiamo il tema con il Direttore Operativo di Leader Price Italia, Guido Benassi.

Siamo a fine anno, tempo di bilanci, quali indicatori può fornirci sull’andamento dell’insegna LP a poco più di un anno e mezzo dall’entrata sul mercato?

Il primo indicatore che guardiamo è la numerica di punti vendita aperti: se un anno fa avevamo 3 negozi, a novembre siamo arrivati a 20 con 11 diretti, 5 in franchising e 4 con il nostro master in Sardegna, la F.lli Ibba; per fine anno 2019 avremo 28 negozi. Iniziamo ovviamente a confrontare il like4like con risultati più che lusinghieri. Infine, ma per noi più importante, ascoltiamo ed osserviamo i nostri clienti, anche tramite indagini dirette grazie alla nostra carta fedeltà: ci dicono ad alta voce che la nostra formula di “soft discount di prossimità” piace molto in termini di shopping experience, qualità dei prodotti, prezzi e promozioni.

Il discount è sempre più disruptive oggetto di una “supermercatizzazione” rispetto al vecchio “hard”: quali sono le caratteristiche del format LP per il mercato italiano?

Leader Price Italia ha approcciato il mercato con 3 format di dimensione e localizzazione; a poco più di un anno dalle prime aperture stiamo focalizzando la nostra attenzione sulle superfici di vicinato, intorno ai 6-800 mq di vendita dove poter esprimere in maniera completa ma veloce per il cliente i nostri pilastri commerciali: ortofrutta in ingresso, a seguire pane fresco da fornitore locale e in doratura, macelleria con atelier di lavorazione e vendita a libero servizio.

Murale safo completo e tutto il grocery alimentare con focus sui prodotti biologici e sui vini terminando con il drug sia casa che persona.

Completa il giro del negozio il reparto surgelati con vasche e murali. Nei negozi più grandi è presente una zona non food con ped e articoli per la casa.

I mq di vendita vanno dai 350 ai 1.100

Le referenze trattate sono 3.100 di LCC più i freschissimi ed eventualmente lo spot non food, quindi circa 3.500.

La PL supera la 2.700 referenze di cui 1.000 di provenienza Francia quindi in assoluta esclusiva.

Le produttività variano da negozio e negozio; il nostro obiettivo è arrivare ai 5.000€/mq anno e sono convinto che a velocemente saremo a regime.

Nell’ LCC la quota della MDD, promozioni comprese, supera l’85%.

LP è un insegna nuova per il contesto italiano, quali sono le azioni di marketing e comunicazione in atto per aumentare la visibilità/branding dell’insegna?

LP è un insegna nuova per il contesto italiano, quali sono le azioni di marketing e comunicazione in atto per aumentare la visibilità/branding dell’insegna?

Io credo che nei negozi di vicinato il primo media di comunicazione sia il negozio; puntiamo molto sulla visibilità esterna, sulla comunicazione in store e sulla piacevolezza dell’acquisto. Siamo tra i pochissimi discount ad avere una carta fedeltà e stiamo iniziando ad usarla per il crm e il passaparola. Usiamo tutti gli strumenti classici di comunicazione, web compreso, per raggiungere i nostri clienti. Messo a punto il format e aperta una massa critica di negozi, nel 2020 ci dedicheremo in maniera massiva ai potenziali franchisee per aumentare esponenzialmente la numerica dei negozi.

La politica di “prezzi bassi tutti i giorni”, nota come EDLP sembra essere entrata in maniera diffusa nelle strategie di pricing di tutte le insegne italiane. Non si rischia un eccessiva standardizzazione tra canali con effetto “similarity confusion “nel consumatore? LP come colloca in tale scenario il suo posizionamento avendo come caratteristica dell’insegna proprio la componente Prezzo?

Questa domanda mi è utile per rispondere anche all’ultima parte della precedente; sicuramente i discount hanno un prezzo medio a scaffale 30% meno caro dei prodotti brand e, se li trattano, sono allineati alla concorrenza locale sui prodotti di marca; Leader Price non fa eccezione su questo. Inoltre, però, noi usiamo strumenti più simili alla GDO come la già citata carta fedeltà con sconti ed iniziative dedicate, i buoni cash back, il sottocosto e la giornata di sconto agli over 65: lavoriamo molto sul bacino locale in termini di nuovi clienti, frequenza di visita dei già clienti e scontrino medio tramite l’assortimento e le promozioni ben presentate in negozio.

Parliamo di sviluppo della rete: avete iniziato con i pdv diretti per testare il modello, quale sarà ora la modalità di sviluppo della rete indiretta? Sarà una risposta dei CEDI per gli affiliati Crai che hanno esigenza di una diversificazione del modello di business in particolare per convertire alcuni punti vendita di prossimità low performer?

Abbiamo creato appositamente un format molto elastico in termini di dimensioni di negozio e il nostro ufficio tecnico, gestito appositamente dalla direzione vendite, è molto bravo a convertire negozi esistenti senza spendere tanti soldi ma dando in maniera inequivocabile l’immagine dei negozi Leader Price. Questo ci permetterà nel 2020 e negli anni a seguire di aprire rapidamente sia negozi esistenti che nuovi nelle 3 formule previste da LPI: diretti, franchising e master; ovviamente per noi Crai è un partner importante e vogliamo fare insieme a loro diverse attività di sviluppo.

Ultima domanda: rumors sempre più insistenti d’oltralpe confermano un progetto di vendita di LP ad Aldi in territorio francese. Solo indiscrezioni che si limitano al contesto francese oppure ci sarà un’evoluzione anche in Italia?

Dopo gli articoli usciti più di un mese fa non si è saputo più nulla di quanto stia accadendo in Francia; In ogni caso l’Italia è esclusa da questi rumors e noi continuiamo a sviluppare i nostri negozi a marchio Leader Price: il 2020 sarà un anno fondamentale.