Marzo 2016. L'analisi del Gruppo Iperal è fatta sul bilancio consolidato, che contiene componenti anche non prettamente commerciali, ma permette di avere una visione completa dell'Azienda, soprattutto per i primi anni in esame; inizialmente, la rete di vendita era costituita da più società, via via incorporate, nonché da un'attività d'ingrosso, oramai sostanzialmente cessata, ad eccezione per i PdV affiliati; i valori della superficie di vendita impiegati (fonti IRI e Nielsen) fanno riferimento a tutta l'offerta, e sono quindi superiori alla metratura diretta; la distorsione è compensata dalla presenza delle vendite indirette ma, a meno di dati più dettagliati ad oggi non presenti in bilancio, non è superabile.

Caratteristiche di Iperal

Iperal fa riferimento alla centrale Agorà, dei cui servizi fa uso, incluso il CEDI consortile; Iperal dispone anche di un altro CEDI, proprio, con attività di lavorazione.

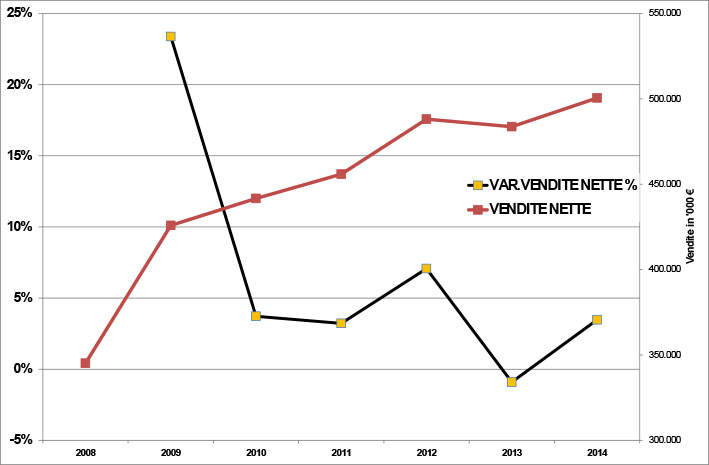

Iperal è riuscita a mantenere una certa crescita, nonostante la difficoltà di questi anni, puntando su aperture (anche al di fuori dal suo ambito originario) e ristrutturazioni.

La crescita delle vendite è in linea con lo sviluppo della superficie e dell'organico, per cui non si notano andamenti particolari, né in senso positivo né negativo.

Illustrazione 1 – Andamento vendite

Illustrazione 2 – Andamento Vendite, Investimenti e Punti di Vendita

Fonte: Elaborazione dell'Autore su dati IRI e Nielsen

Illustrazione 3 – Andamento rese e organici

Fonte: Elaborazione dell'Autore su dati IRI e Nielsen

I risultati di bilancio

Iperal è un'azienda molto redditizia, sia a livello complessivo sia in termini operativi. Il Margine Lordo è superiore al 28%, sebbene dai dati pubblici non sia possibile determinare l'impatto dei servizi promozionali e dei costi consortili. I costi operativi sono in genere stabili, con l'eccezione del Costo del Personale, con un'incidenza crescente; la lettura del dato dell'organico va fatta con attenzione, poiché il bilancio riporta le unità e solo per alcuni anni i valori dei tempi parziali, ma senza dare i numeri in TAGI. Il costo del lavoro cresce, tuttavia a livello individuale presenta un andamento oscillatorio e convergente (Ill. 4). La dinamica è più evidente esaminando il confronto (Ill. 5) dei principali parametri sotto forma di numeri indice.

Illustrazione 4 – Andamento del Costo del Personale

Illustrazione 5 – Numeri indice

Le determinanti della redditività sono quindi una sana gestione merci ed un'attenta gestione dei costi operativi, inclusa la variabile personale, dopo quanto evidenziato sopra. Lo spaccato del Margine (Ill. 6) permette di vederlo in dettaglio.

Illustrazione 6 – Andamento e composizione del Margine Lordo

L'efficienza economica appena sottolineata trova una parziale disconferma nell'esame del Capitale Circolante. La presenza di crediti verso clienti (in calo sensibile dal 9% del 2008 al 4% del 2014) è significativa, soprattutto alla luce dei giorni d'incasso nonché delle perdite relative (inclusi gli accantonamenti): modesti in assoluto, ma significativi rispetto all'incidenza delle vendite a credito presumibile.

Il Capitale Circolante evidenzia il ruolo di finanziamento dei fornitori, sicuramente migliore di quanto ci si potesse attendere, ma anche un peso non trascurabile del magazzino, soprattutto alla luce della presenza del CEDI consortile (Ill. 7). La collocazione geografica influenza il valore, ma è evidente che l'indice può migliorare, come peraltro mostra la tendenza.

Illustrazione 7 – Composizione ed evoluzione del CCN

L'ottima patrimonializzazione, evidenziata sia dal modesto ricorso al finanziamento bancario sia dalla ridotta incidenza degli oneri finanziari, è un altro punto di forza di Iperal: il Patrimonio Netto è in genere superiore al 50% dell'Attivo e raggiunge ben il 61% nel 2014, nonostante la deduzione delle azioni proprie detenute.

Ovviamente la patrimonializzazione così elevata penalizza il ROE (Ill. 8), ma è sicuro indicatore di un'azienda sana con potenziale di crescita.

Illustrazione 8 – Indici di redditività

Conclusioni

Iperal evidenzia una redditività superiore alla media, regolare e fondata su una eccezionale patrimonializzazione. Gli elementi di attenzione (Personale e gestione scorte) ad un primo approfondimento sui dati di bilancio non evidenziano particolari criticità, ma richiedono un'analisi più dettagliata, sui dati operativi; quanto sopra, comunque, non intacca minimamente un giudizio ben più che positivo. Iperal è un campione regionale, di modello per altre realtà analoghe.