La GDO e l’IDM sono un sistema maturo?

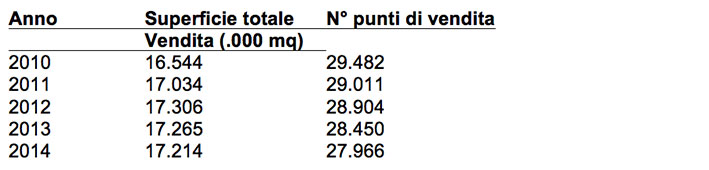

Gennaio 2016. In cinque anni la rete di vendita (ipermercati, supermermercati, superette e discount) è aumentata di quasi 700.000 mq ma nel contempo sono stati chiusi 1.516. A RetailWatch appare qualcosa si più di un normale ricambio della rete di vendita. Siamo di fronte a un settore mature? La Gdo è un settore mature?

Proviamo a fare qualche ragionamento:

. è aumentata la superficie media dei negozi, come del resto il numero di referenze in assortimento, che non si ferma di crescere,

. i negozi della gdo hanno assortimenti in genere ampi e poco profondi (tranne gli ipermercati, vista la superficie e Esselunga che da sempre insegna come si fanno assortimenti ampi e profondi con scale prezzi articolate e visibili), d'altronde devono servire un numero elevato di consumatori,

. layout orizzontali e verticali, assortimenti, prezzi, volantini di tutte le insegne si somigliano,

. fanno promozioni in ogni direzione, ma sempre meno credibili e soprattutto il 40% sono promozioni in perdita (Fonte: Nielsen),

. i negozi appaiono statici, sempre eguali a loro stessi,

. negli ultimi anni sono stati attaccati dagli specialisti di categoria su grande superficie in quasi tutte le merceologie e da diversi anni non riescono più a sfondare nel fresco (principalmente ortofrutta, dove la fanno da padrona i mercati rionali e il pane, regno delle panetterie),

. i consumatori trovano moltissime alternative di canale e di prodotto,

. ultimo canale in sviluppo (e davvero poco studiato) molte persone stanno tornando a coltivare l'orto dietro casa, scambiando i prodotti con i vicini.

IRi stima che il 60% dei prodotti in assortimento appartenga alla classificazione dei mercati maturi e più del 15% ai mercati in declino, siamo cioè vicini a una maturità che dura da troppo tempo e che necessita di rivitalizzazione.

Come si avvia una rivitalizzazione?

. differenziando: posizionamento, layout orizzontali e verticali, assortimenti, servizi, prezzi, formule, orari (non allargandoli a dismisura, ma differenziando l'offerta per orario),

. come negli anni '90 e '00 è stato il superstore a guidare l'evoluzione dei supermercati (ma molti che hanno copiato Esselunga lo hanno fatto in modo goffo e impreciso) adesso è l'Everydaylowprice (EDLP) a dare uno stimolo al cambiamento (e U2 di Unes in testa).

Il limite delle ricerche di mercato

La cosa buffa di questi ultimissimi anni sono state le ricerche sull'evoluzione del consumo (per amore cristiano non citiamo i nomi): tutti gli istituti hanno parlato di riduzione dei consumi (quando andava bene aggiungevano che si riducevano grazie alla lotta allo spreco), senza capire (o facendo finta di non capire) che, invece, i consumatori andavano ad acquistare in canali e modalità non monitorate. Molte ricerche sono Milano-centriche e ignorano le realtà di provincia e del sud, dove l'alimentazione è ancora centrale nelle fasi di acquisto e di consumo: i dati vengono spacciati per nazionali ma sono circoscritti in alcune zone.