Settembre 2019. E’ passato oltre un anno dall’approvazione del ddl Concorrenza che ha di fatto aperto la proprietà delle farmacie al capitale, ovvero soggetti imprenditoriali non farmacisti che possono entrare nella governance dell’impresa farmacia.

Vediamo dunque di fare il punto sull’evoluzione del settore e di capire qual è il concetto di retail in atto tra le varie catene.

Intanto, partiamo dai fattori di maggior impatto nel futuro del healthcare retail:

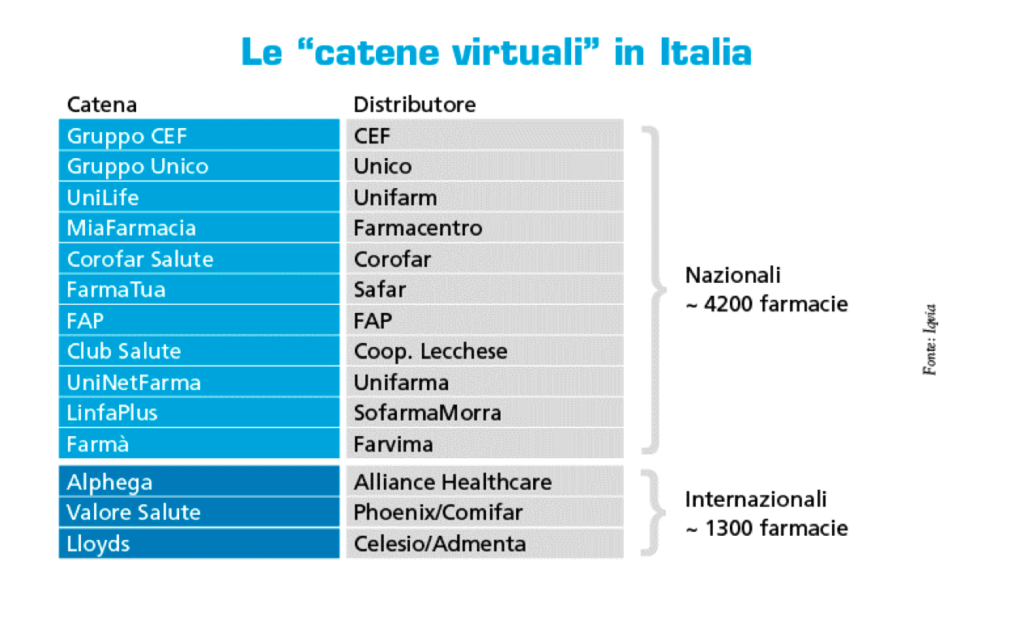

- Spinta dei distributori intermedi a costituire e rafforzare le affiliazioni a catene virtuali (cioè punti vendita che pur rimanendo di proprietà di farmacisti, fanno parte di gruppi di acquisto e vendita promossi dai grossisti);

- Focus sul segmento commerciale con spinta sul sell-out e fidelizzazione dei clienti;

- Rinnovo della convenzione pubblica, revisione prontuario ospedaliero e dpc, nuova remunerazione basata sui pezzi e non sul prezzo al pubblico.

- Concreto sviluppo dell’integrazione tra servizi sanitari (aderenza terapeutica, screening, telemedicina) e category management sul punto vendita per la crescita del libero servizio (senza scopiazzare la GDO ma cercando di applicare le stesse regole a situazioni/contesti differenti)

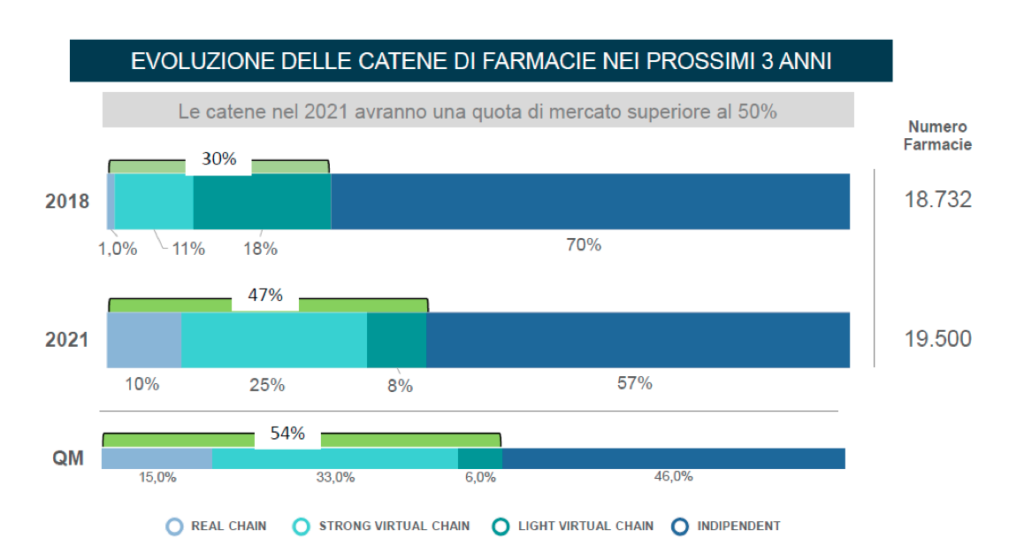

In occasione di Cosmofarma Exhibitions, IQVIA ha evidenziato come in Italia entro il 2021 le catene avranno una quota di mercato superiore al 50%.

Ma quali sono i “fattori chiave di successo” per un nuovo concetto di healthcare retail che vada oltre la semplice vetrofania all’ingresso con l’insegna della catena o la presenza di volantini all’interno del punto vendita ?

Ma quali sono i “fattori chiave di successo” per un nuovo concetto di healthcare retail che vada oltre la semplice vetrofania all’ingresso con l’insegna della catena o la presenza di volantini all’interno del punto vendita ?

1) Maggior ingaggio e delega sulle scelte assortimentali da parte dei pdv affiliati alla struttura centrale del gruppo distributivo con la logica think global act local;

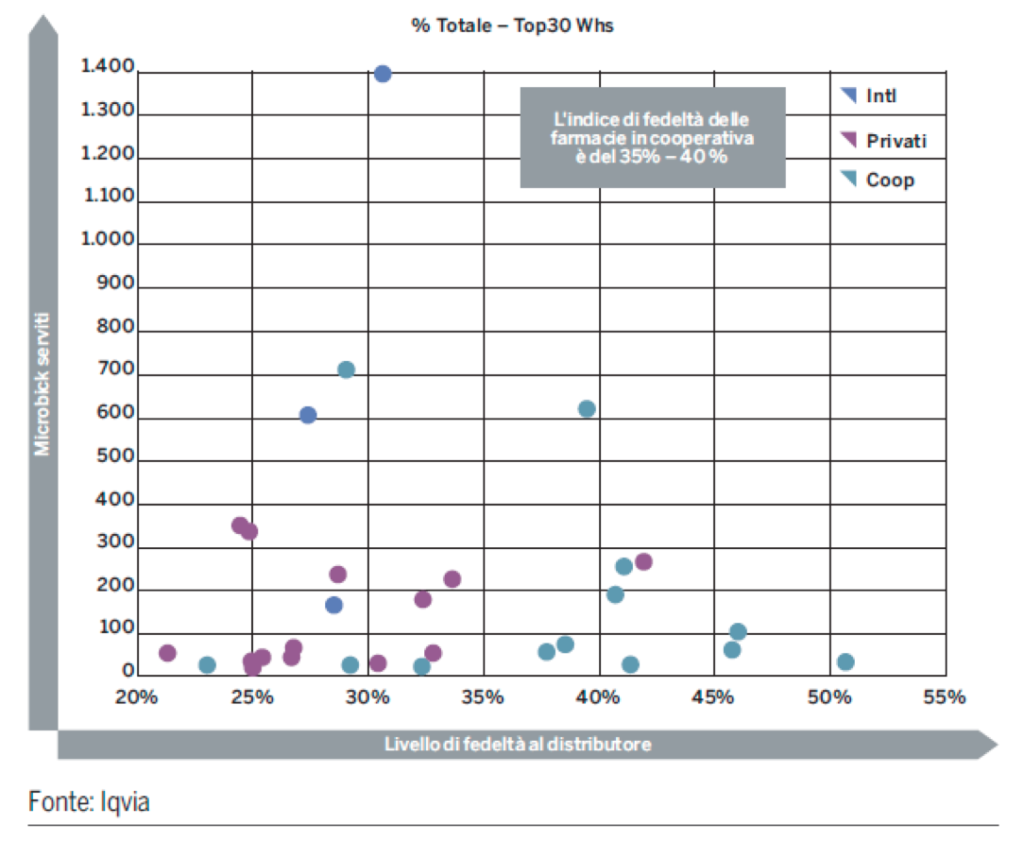

2) Fedeltà: superare logiche campanilistiche e in un contesto in cui le risorse sono sempre meno, ottimizzare gli interventi verso i punti venditi che dimostrano una fedeltà all’insegna/gruppo e al progetto di “rete” in una logica win-win. Come dimostra IQVIA nel grafico di sotto, su questo aspetto c’è ancora molto da fare.

3) Coinvolgimento del IDM nelle politiche di sell-out, valorizzando in modo più incisivo il trade spending a disposizione delle aziende sempre più interessate allo switch dal sell-in al sell-out.

4) Garantire la presenza attiva nei lineari di vendita degli stock concordati con attività di comunicazione in-store

5) Brand-Layout: mentre i gruppi multinazionali prediligono modelli standard uguali per tutti (anche in GDO vedasi Lidl) nelle catene virtuali è necessario trasferire un vero e proprio “concept/format” di punto vendita da parte dei distributori perché la farmacia ha necessariamente bisogno di ridurre le ridondanze, comunicare una scala prezzi “leggibile”, e dare maggior effort alla MDD (in Italia pari al 2%, in UK al 20%).

6) Programmi fedeltà: una grande opportunità da sfruttare nel rispetto del data privacy:

a. Sviluppo app/devices che offrano servizi alla clientela

b. Profilazione dei clienti per attività di permission direct marketing nella libera vendita

c. Patrimonio informativo, pensiamo ai big data sanitari – da condividere in attività di co-marketing con Industria, istituzioni, Assicurazioni.

Le farmacie d’altro canto, saranno sempre più sollecitate a “fare gruppo”, per far fronte alla riduzione dei ricavi e degli utili, per fronteggiare competitor sempre più agguerriti e per soddisfare le nuove aspettative dei consumatori.

In questo contesto, non vanno dimenticate le Parafarmacie, nate in risposta alla crescente domanda di prodotti per la cura, la salute e il benessere della persona, si sono sviluppate sempre di più anche perché il canale tradizionale, più concentrato sui farmaci con ricetta, spesso non riusciva a soddisfare questa domanda.

In questo contesto, non vanno dimenticate le Parafarmacie, nate in risposta alla crescente domanda di prodotti per la cura, la salute e il benessere della persona, si sono sviluppate sempre di più anche perché il canale tradizionale, più concentrato sui farmaci con ricetta, spesso non riusciva a soddisfare questa domanda.

Il ruolo delle parafarmacie sta quindi gradualmente evolvendo nel tempo, e per ceti versi assistiamo nel comparto a libero servizio a modelli e best practics molto più attrattivi e dinamici capaci di erodere quote di mercato al canale tradizionale.

Non parliamo solo di “corner” nella GDO, ma anche di vere e proprie catene sul territorio (Dr.Fleming, Farmacrimi, Farmaè ) sia dirette che affiliate , che in attesa di dirimere la contesa tra farmacie convenzionate e non convenzionate, si posizionano come player nei servizi alla persona.

Dall’altra i grossisti che puntano a sviluppare accordi in esclusiva con le farmacie che dimostrano fedeltà, collaborazione e rispetto degli accordi, puntando sulle catene virtuali per rafforzare il controllo della filiera oggi in mano al Industria, e che a fronte di una marginalità sempre più risicata dovranno innovare anche il loro modello logistico, razionalizzando i magazzini, puntando su aggregazioni e/o centrali di acquisto, sino a ridurre il n. di consegne giornaliere (oggi in aree urbane si arriva anche a 4 consegna al giorno).

L’Industria in questo scenario, si è già organizzata e guarda avanti.

Un esempio è Aboca che con Apoteka Natura ha sviluppato un network di punti venditi affiliati puntano tutto sulla componente del servizio/consulenza in store sui prodotti naturali con un cross selling molto spinto e un posizionamento commerciale da premium.

Altre aziende si sono già evolute adeguando la loro organizzazione commerciale individuando nuove professionalità per gestire i rapporti con le catene, oltre a migliorare l’attività di sell-out nel punto vendita a vantaggio proprio e dei punti vendita, quindi rispetto al passato meno “agenti-venditori” focalizzati sul sell-in, più field specialist di sell-out.

Il futuro non è più quello di una volta…ma se lo affrontiamo nel modo giusto, può essere più luminoso che mai !

Interessante