I modelli discount no food stanno proliferando nel nostro Paese sotto varie forme e con approcci al mercato differenti. Approfondiamo il caso di Pepco, gruppo da oltre 5 miliardi di fatturato.

Questo articolo fa parte di una serie di editoriali che parlano di come in Europa si stiano facendo largo, negli anni, modelli di business a prevalenza no food, incentrati su prodotti a basso prezzo.

Qui abbiamo, ad esempio, parlato del gigante eCommerce Temu e di come consenta ai propri clienti di accumulare risparmi considerevoli da poter investire altrove.

Se torniamo al bricks & mortar, possiamo dire che le grandi catene Europee di discount no food stanno sostituendo, lentamente, una larga parte di esercizi commerciali indipendenti che hanno proliferato offrendo prodotti economici tendenzialmente provenienti dal continente asiatico. Qui abbiamo esaminato il caso di Action, una di queste grandi catene in forte sviluppo, che offre un vasto assortimento di prodotti no food a prezzi competitivi.

Oggi, invece, approfondiamo il caso di Pepco, società formalmente nota come Pepco Group N.V., quotata alla borsa di Varsavia dal 2021, con sede nei Paesi Bassi e in Gran Bretagna.

Pepco in Europa

Pepco, stando al suo sito web, si inserisce nella categoria variery discount retailer e si specializza nella vendita di quei prodotti utilizzati dai clienti per “vestire la loro famiglia e decorare la loro casa“.

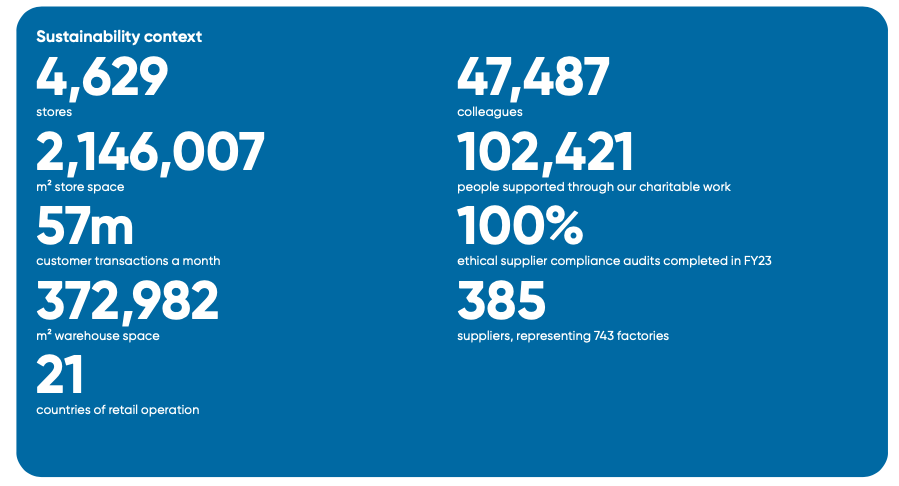

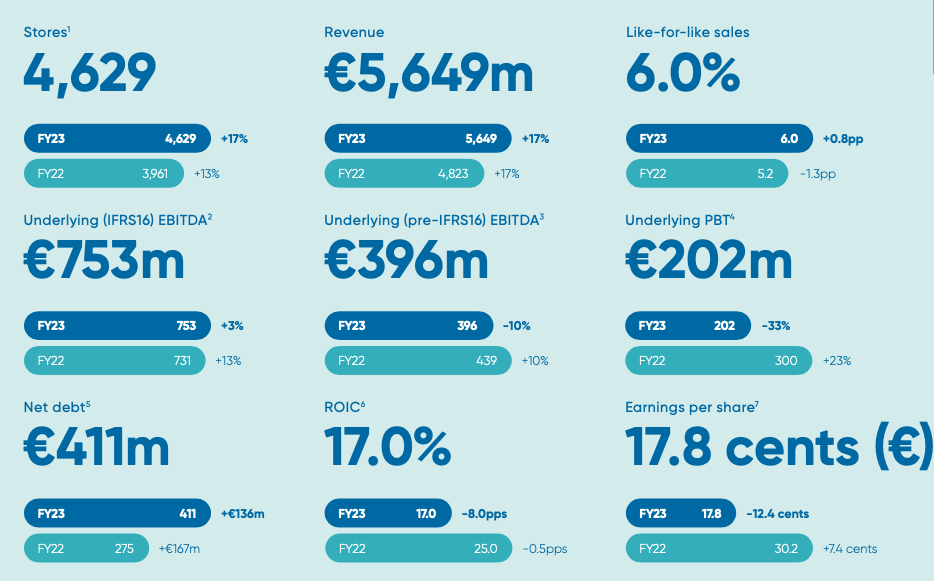

Per citare qualche numero, nel 2023, il gruppo operava con 4.629 negozi, servendo 57 milioni di clienti al mese in 21 Paesi grazie al lavoro di 47.487 dipendenti. Il fatturato era pari a 5.6 miliardi di euro e le vendite like for like vs 2022 in crescita (+6%).

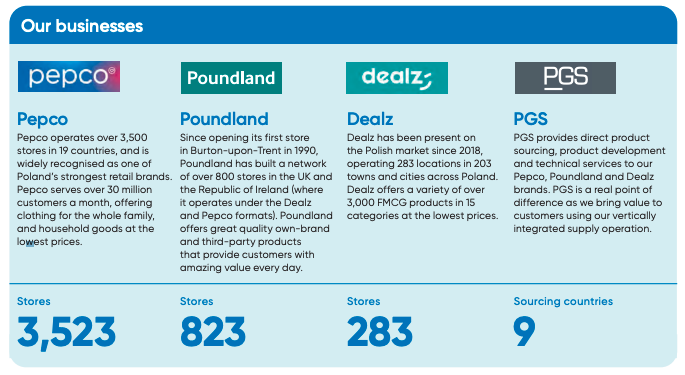

Pepco opera in modo preponderante in Polonia con 1.366 stores ma anche in Paesi come la Repubblica Ceca (306), l’Ungheria (256), la Romania (475) e la Spagna (233) la presenza del Retailer è importante. Nel 2023, Pepco ha aperto 688 nuovi stores nei mercati in cui vende i propri prodotti con piani per aprirne altri 400 nel 2024.

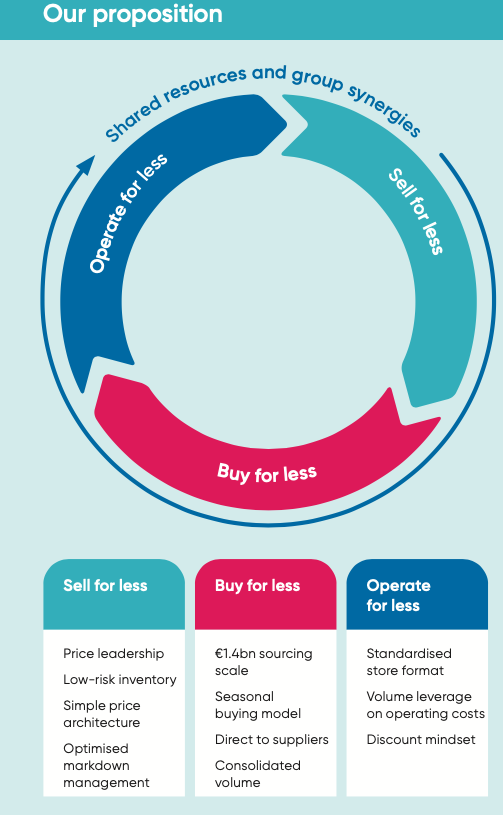

Guardando al modello di business di Pepco, si ravvedono schemi già visti presso retailer simili. L’obiettivo dell’insegna, infatti, è quello di operare a costi contenuti (modello EveryDayLowCost di Walmart, ad esempio), sviluppare punti vendita (ergo: volume) e scaricare sul consumatore i benefici generati dall’efficienza operativa e dal notevole potere d’acquisto, ovviamente rendendo i prezzi molto competitivi.

Il gruppo opera anche attraverso i suoi brand Poundland e Dealz. PGS si occupa, invece, del product sourcing (approvvigionamento di prodotto).

I numeri di Pepco in Italia

I numeri qui sotto si riferiscono alla società Pepco Italy Srl, azienda rilevata dallo scontrino di un acquisto effettuato presso uno store “Pepco” di Roma.

Nel 2021, Pepco Italy aveva ricavi per 18.4 milioni di euro circa ed un margine sui consumi pari al 45.3% dei ricavi. Sempre nel 2021 la gestione chiudeva in perdita per 1.99 milioni di euro circa. Voce rilevante, nell’anno citato, è quella afferente al costo del lavoro (5.84 milioni circa), pari al 31.7% dei ricavi.

Questi dati, nel tempo, sono cambiati molto. Nel 2023, infatti, ultimo bilancio disponibile, chiuso al 30/09, i ricavi sono saliti a 139.4 milioni di euro mentre il margine sui consumi si è stabilizzato sul 37.2% circa degli stessi. Anche il costo del lavoro, in termini di incidenza, è diminuito molto, arrivando a pesare il 22.8% dei ricavi. Continua poi ad esserci una perdita che, nel 2023, arriva a 12.2 milioni di euro circa.

Il margine sui consumi viene calcolato con la formula vendite-(acquisti+variazioni rimanenze).

Conclusioni

Lo sviluppo di Pepco in Italia segue il filone di tutti quei formati che si accostano ad un consumatore al quale inflazione e redditi stagnanti hanno limitato, nel tempo, il potere di acquisto.

Sebbene sia facile, concettualmente, accomunare vari discount retailers del no food, in realtà è bene ricordare che, in base alle merceologie trattate, i modelli di business cambiano profondamente.

Ad esempio, l’esposizione di Pepco nel settore dell’abbigliamento, altamente presidiato da multinazionali con prezzi molto competitivi, aggiunge al suo modello dei fattori di rischio che, invece, non si presentano altrove.

Il tempo ci saprà dire quale, tra i modelli discount no food che oggi proliferano nel nostro Paese, sarà in grado di garantire migliore profittabilità per gli investitori e maggior successo presso i clienti.