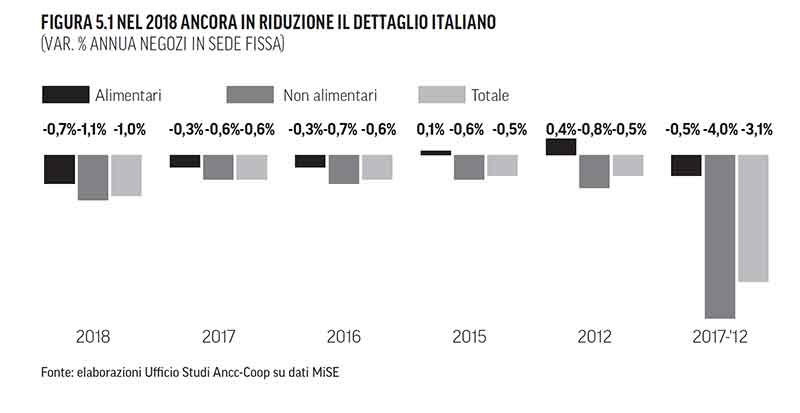

Giungo 2020. Prosegue la contrazione del dettaglio italiano, che rispetto all’anno precedente evidenzia una variazione negativa pari ad un punto percentuale, inasprendo il trend di riduzione degli esercizi commerciali a sede fissa in atto ormai da anni. Sono i negozi non alimentari a soffrire maggiormente (-1,1% rispetto al -0,7% degli alimentari).

A risentire del calo sono soprattutto i comparti più colpiti dalla crisi, che scontano la presenza dei superstore e la crescita dell’e-commerce: si riducono in numero i negozi tessili (-4,4%) e di calzature (-2,2%), le ferramenta (-1,5%), le edicole e le librerie (-3,7%).

Si conferma positiva la dinamica dei comparti parzialmente liberalizzati, quali farmacie e negozi di sanitari (+2,4%) e carburanti (+0,6%), mentre torna in attivo quella dei negozi di tecnologia, in aumento dello 0,6% nell’ultimo anno.

In valore assoluto, i negozi alimentari, specializzati e non, costituiscono circa un quarto di tutti i punti vendita al dettaglio sul territorio italiano. Seguono gli altri esercizi specializzati non alimentari e i negozi di abbigliamento, che rappresentano, rispettivamente, il 17% e il 16% del totale nazionale.

Dopo anni di crescita (+14,3% nell’ultimo decennio), anche le imprese del dettaglio no-store mostrano una riduzione pari al -1,1%, peggiore di quella del commercio in sede fissa. Le uniche categorie di questo comparto in forte crescita sono il

commercio via Internet (11,6%) e la distribuzione automatica (+3,9%). La forte crescita dell’e-commerce va di pari passo con la riduzione nel numero di negozi tradizionali evidenziata in precedenza.

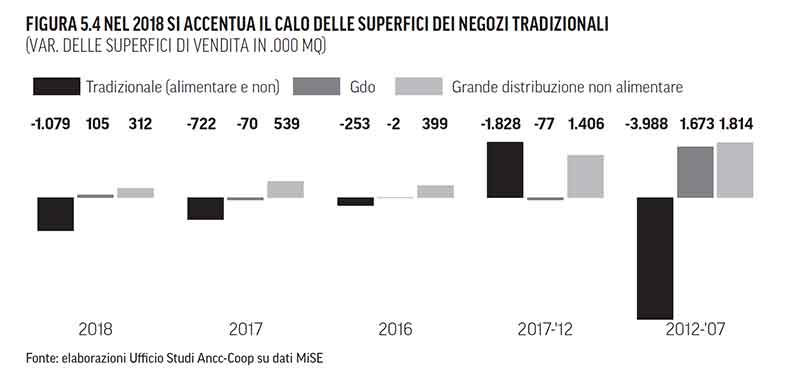

Rispetto alle superfici di vendita, i dati evidenziano una prevalenza di un tessuto di piccoli negozi che costituisce ancora la base più ampia del dettaglio italiano: il negozio tradizionale, alimentare e non, rappresenta il 57% del totale dell’area di vendita.

Anche in relazione alle superfici, l’analisi dei dati segnala una crescente difficoltà: nel solo 2018, l’area di vendita a disposizione dei negozi tradizionali è calata di oltre un milione di metri quadri, mentre il trend è stato positivo per la GDO e la grande distribuzione non alimentare.

Fonte: italiani.coop