Pac2000a-Conad: che performance…

Aprile 2015. Conad è un grande attore nel panorama della distribuzione e, sebbene sia nato sui Punti di Vendita tradizionali, oggi è saldamente presente nei formati della Distribuzione Moderna, ed anche i negozi più piccoli adottano il libero servizio. Conad si è anche avventurata nel formato iper, prima con alcune sperimentazioni e poi con l'accordo con Leclerc. PAC 2000A è stato un apripista a questo riguardo ed oggi ne conta una decina.

Le caratteristiche di PAC 2000A

PAC 2000 è la maggiore realtà dell'universo Conad, sia in termini di vendite sia come redditività. La rete è cresciuta negli ultimi anni, sebbene dal confronto delle determinanti della crescita appaia evidente che la crescita non è dipesa solo da soci e metri quadrati, ma un ruolo rilevante lo giochino anche gli investimenti.

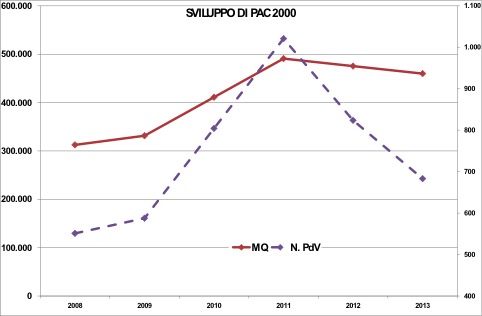

Numero PdV e Mq di vendita

Fonte: Elaborazione dell'Autore su dati IRI e Nielsen

I dati sulla rete non contemplano i negozi tradizionali, comunque significativamente presenti nella rete. PAC 2000A conta circa 950 soci e opera su Lazio, Umbria, Campania e Calabria con 4 Centri distributivi.

Andamento Vendite, Investimenti e Superficie di Vendita

I risultati di bilancio

PAC 2000A svolge nella filiera il ruolo di grossista. Abbiamo analizzato il bilancio consolidato e ciò porta anche alcune vendite al dettaglio, coi relativi margini, nei dati esaminati, ma ciò non altera in modo sostanziale la lettura degli indicatori. La rotazione dell'attivo è in media 2, in linea con la funzione di grossista.

Cominciamo dall'esame della gestione del Capitale Circolante: il credito concesso ai clienti prima del 2010 è in media circa 35 gg, dal 2010 si attesta intorno ai 24 ÷ 25 gg; anche la rotazione del magazzino è buona, con un valore sempre intorno ai 14 gg (e 13,6 nel 2013). Il credito ottenuto dai fornitori è in genere sugli 80 gg, per scendere a 63 gg nel 2012 e 60 nel 2013: impatto dell'articolo 62?

Nel complesso i giorni del Ciclo di Cassa si riducono sensibilmente, passando da -43 nel 2008 ad appena -3 nel 2013. Di norma il CCN negativo genera proventi finanziari, tradizionalmente molto importanti nel settore; di conseguenza gli interessi attivi si riducono, ma i proventi finanziari hanno un andamento, seppur calante, più altalenante, con valori circoscritti intorno allo 0,16% sulle vendite.

Composizione ed evoluzione del CCN

Il contributo al risultato netto da proventi finanziari e straordinari è vario: il saldo Oneri e Proventi Finanziari è positivo dal 2011, pari al 0,10% incidenza nel 2013. La componente straordinaria è in genere positiva e nel 2013 raddoppia, raggiungendo l'incidenza dello 0,43%.

Un aspetto interessante e molto evidente è il trasferimento in fattura di parte del contratto (nettizzazione): nel 2008 il Margine Merci è negativo (-4,45%), come pure nel 2009; dal 2010 è positivo, come si nota dall'illustrazione 4 che mostra l'andamento Margine Merci (Ricavi – Costo del Venduto) e Margine Lordo (Margine Merci più ricavi per prestazioni a fornitori).

Andamento Margine Merci e Margine Lordo

Il dato sui premi di fine anno non è riportato nel bilancio consolidato, ma è comunque stimabile, comportando una incidenza molto alta in assoluto del fuori fattura.

Un altro punto interessante è la gestione del credito verso i clienti (soci e non soci, questi ultimi poco rilevanti): sia l'entità del fondo svalutazione crediti sia l'entità degli accantonamenti evidenziano la criticità del tema, comune a tutti gli operatori. L'accantonamento annuo è in genere intorno allo 0,4%, con una marcata riduzione nel 2013 (0,25%).

L'esame delle componenti del Conto Economico evidenzia come il Risultato Netto non sia sostanzialmente influenzato dalle componenti finanziarie e straordinarie, ma derivi dal Risultato Operativo, il cui andamento non ha una correlazione netta col Margine né col Costo del Lavoro: è una risultante, chiaramente collegata ai ricavi accessori (fra cui gli affitti) e ad interventi sul modello operativo e, quindi sulla struttura dei costi (vedi illustrazioni 5 e 6).

Andamento delle principali voci di redditività

Composizione del Conto Economico

Il Risultato Netto è molto positivo e, pur scontando una quota di vendite e margini al dettaglio, è evidente che PAC 2000A è un'azienda ad elevata redditività, fra le prime in Italia del suo comparto. Il confronto con i migliori retailer in Italia ed Europa mette l'asticella del Risultato Netto intorno al 3%: PAC 2000A raggiunge quasi il 3% nel 2013, e ciò senza aggiungere la componente dettaglio fuori consolidato, ottenuta dai soci.

Conclusioni

PAC 2000A è un'azienda sana, dotata di un modello di funzionamento che coniuga la capacità di stare sul mercato e crescervi (nelle regioni in cui opera) con un'efficiente struttura di costo. La particolarità del modello è evidente dal confronto con gli altri maggiori consorzi Conad, la gran parte dei quali non raggiunge le sue performance; nei prossimi articoli esamineremo meglio gli altri consorzi e l'altra punta di eccellenza fra di loro.