Novembre 2018. I produttori e i distributori italiani investono notevoli quantità di tempo e denaro nell’esecuzione delle promozioni, che nel largo consumo sembrano essere sempre più pressanti e ininterrotte nel tentativo di attrarre costantemente i consumatori e accrescere i volumi sviluppati e quindi anche i profitti. Tuttavia, raramente le parti ottengono un ritorno sull’investimento soddisfacente.

Ogni anno, in Italia, circa 13 miliardi di euro sono spesi in prodotti promozionati, ma il 50% di queste vendite promozionali si sarebbero sviluppate comunque. In altre parole, alcuni prodotti alimentari genererebbero gli stessi volumi di vendita anche in assenza del supporto promozionale.

Nel mondo della GDO, sia per i distributori che per i produttori, c’è quindi un’opportunità di 4 miliardi di euro (considerando solo la parte derivante dalla leva prezzo) che si può cogliere migliorando l’efficienza delle strategie promozionali.

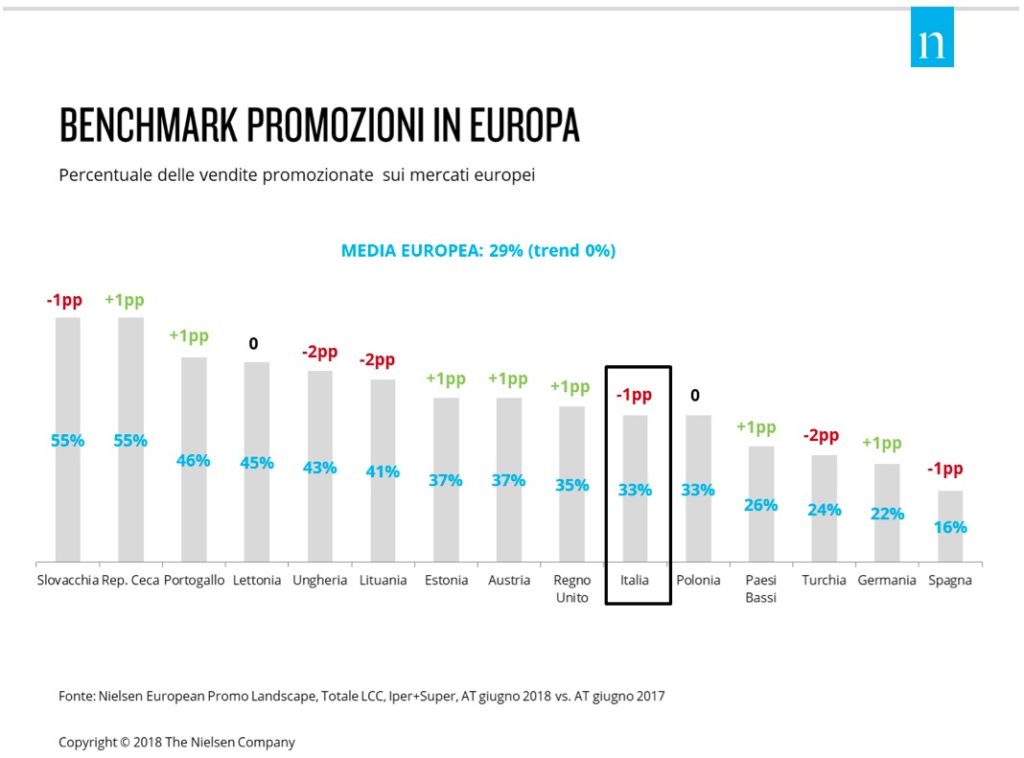

Negli ultimi sei anni, la percentuale di prodotti venduti in promozione è sempre stata nell’intorno del 33-35% e superiore alla pressione promozionale media europea. Il consumatore italiano è attento ai prezzi dei prodotti, e spesso varia il proprio comportamento d’acquisto scegliendo attentamente dove fare acquisti, alternando la ricerca di prodotti di nicchia all’approvvigionamento di prodotti di marca promozionati in modo particolarmente vantaggioso.

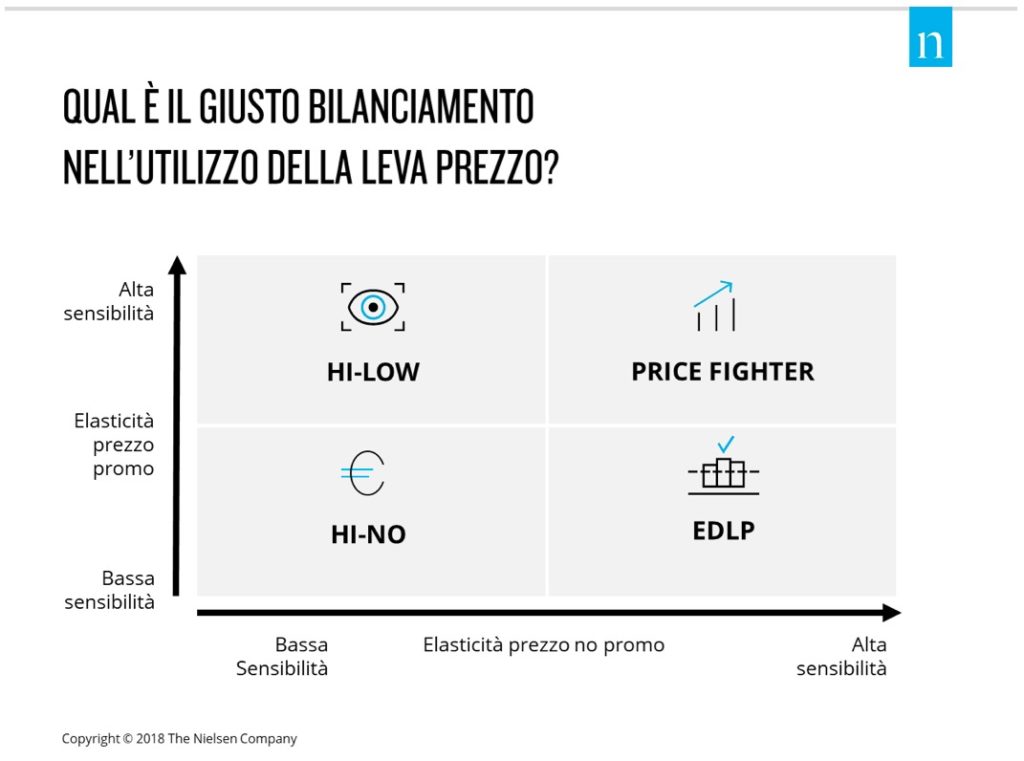

I consumatori italiani sono propensi a spendere molto per i prodotti alimentari, e un’offerta ben studiata può soddisfarli anche senza il supporto di continue promozioni. La mappatura di tutte le categorie del largo consumo in base alla sensibilità degli acquirenti alle variazioni dei prezzi a scaffale e alle variazioni dei prezzi promozionati consente di individuare la giusta strategia di prezzo. Fornisce inoltre delle linee guida su come assicurarsi una quota dei 4 miliardi di euro di cui sopra.

I consumatori italiani sono propensi a spendere molto per i prodotti alimentari, e un’offerta ben studiata può soddisfarli anche senza il supporto di continue promozioni. La mappatura di tutte le categorie del largo consumo in base alla sensibilità degli acquirenti alle variazioni dei prezzi a scaffale e alle variazioni dei prezzi promozionati consente di individuare la giusta strategia di prezzo. Fornisce inoltre delle linee guida su come assicurarsi una quota dei 4 miliardi di euro di cui sopra.

Con Nielsen Everyday Analytics tutti i prodotti e le categorie del largo consumo possono quindi essere inquadrati all’interno di quattro diverse strategie di prezzo:

Con Nielsen Everyday Analytics tutti i prodotti e le categorie del largo consumo possono quindi essere inquadrati all’interno di quattro diverse strategie di prezzo:

- High-Low: la risposta dei consumatori agli sconti applicati in queste categorie/prodotti è forte, mentre è meno sensibile alle azioni di riposizionamento del prezzo continuativo. La promozione va resa attrattiva e differente dai competitor, un esempio sono i bagnodoccia, dove si evidenzia anche un’elevata concentrazione di articoli da proporre al consumatore.

- Sensibili al prezzo/Price Fighter: sono categorie/prodotti molto sensibili sia al prezzo promozionato che al prezzo a scaffale, bilanciare un prezzo continuativo competitivo e un livello di promozione moderato è la chiave del successo, parliamo di categorie come Caffè, Birra.

- Everyday Low Price: categorie o prodotti critici nella gestione del prezzo. In questo quadrante è importante lavorare su assortimento e scala prezzo, parliamo ad esempio del mondo delle candeggine.

- High-No: la reattività dei volumi a variazioni prezzo è bassa sia in continuativo che in promozione. Per queste categorie, come il Body Care o il Face Care, c’è lo spazio per valutare la possibilità di un riposizionamento del prezzo in aumento, per incrementarne la redditività.

In sintesi, se da un lato il mercato è sempre più competitivo e “affollato” dalle promozioni, dall’altra il consumatore è comunque disposto a spendere in modo accurato soprattutto nel mondo alimentare, pertanto scontare incessantemente i prodotti senza monitorare l’aumento delle vendite non è più sostenibile. Ottimizzare le occasioni di promozionalità o modificare la strategia di prezzo potrebbe essere la soluzione più efficace per aumentare i volumi di vendita di comparti altamente promozionati.

Le strategie promozionali e di prezzo vanno quindi calibrate sulla domanda reale: qui entra in gioco Nielsen.

Fonte: Erica Carraro, Nielsen